来源:程家栋

22-08-30 10:56

来源:程家栋

22-08-30 10:56

在波兰炎热的夏日中,几十辆汽车和卡车排队在博格丹卡煤矿前购买燃料。有数百万户家庭,都将面临冬天煤炭紧缺的窘境。

波兰是欧洲煤炭发电大国,也是欧盟最大产煤国,年产煤炭超5000万吨,进口煤炭则为1200万吨。鉴于价格因素,进口煤炭主要用于家庭和小型供热厂,而波兰此番“激进”制裁俄罗斯煤炭,无疑给当地民众带来了很多负面影响。

煤炭板块现状

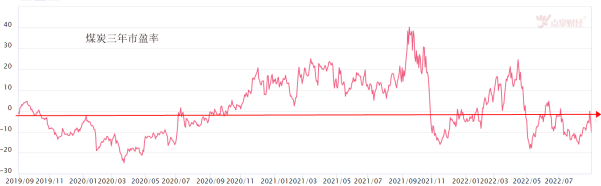

煤炭板块近3年走势图

来源:点掌财经

上图为煤炭板块近3年的走势,从2020年开始,煤炭就开启了一路上涨的走势,一直延续至今,那煤炭的行情还能延续吗?

煤炭市盈率

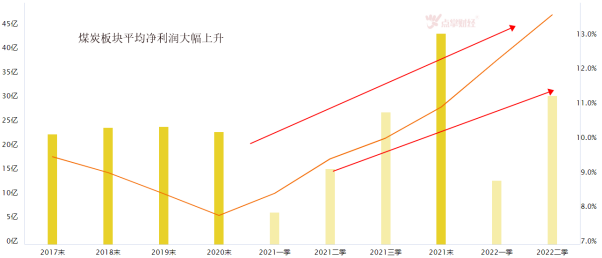

煤炭三年市盈率

来源:点掌财经

煤炭板块当前市盈率8.77, 三年市盈率中位数9.66, 三年市盈率当前分位24%;一年市盈率中位数9.51, 一年市盈率当前分位21%;长期市盈率中位数14.28, 长期市盈率当前分位6%;从数据中可以看出,煤炭一年,三年和长期的市盈率都处在低位,尤其是长期市盈率仅6%,处在绝对低位。

煤炭板块平均净利润大幅上升

煤炭板块平均净利润

来源:点掌财经

煤炭板块平均收入226.03亿,同比上升36.22%;平均毛利率32.91%,同比上升24.00%。煤炭板块平均净利润30.86亿,同比上升96.20%;平均净利润率13.65%,同比上升43.99%。从图中也可以看出2020年至今,煤炭板块的平均净利润大幅上升,业绩之优秀,令人叹为观止。

煤炭板块依然高景气度

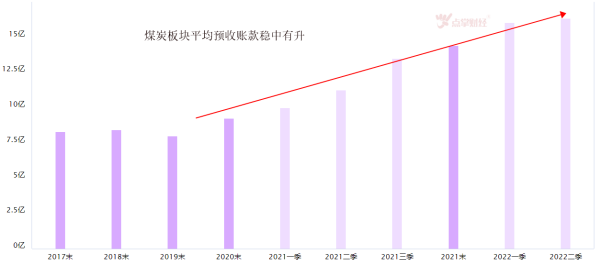

煤炭板块平均预收账款

来源:点掌财经

煤炭板块平均预收账款16.36亿,同比上升45.21%;并且从图中也可以清晰的看的出煤炭板块的平均预收账款是逐步递增的,说明景气度只增不减。

旧能源煤炭依然有未来

从本轮煤炭板块走势复盘来看,需求决定方向,供给决定弹性的分析框架并没有改变,疫情后供需错配推动煤炭板块大涨。2020 年疫情以来,煤炭行业指数大涨,从最初疫情后全球大放水带来的需求推动,再到运动式减排,地缘政治带来的供给加速,最后在美联储加速紧缩,全球经济即将衰退的逻辑定价下见到本轮高点。当前在极端天气以及欧洲电力紧缺的背景下,煤炭价格表现较强,未来在供给产能受限的背景下价格中枢也有望上移,但短周期的衰退定价并未结束,煤炭仍面临较大向下修正的风险。

短期来看,衰退定价仍将持续,未来随着极端天气缓解、衰退经济周期带来的需求回落将使煤炭价格有着较大的向下风险。由于需求决定了价格整体运行的方向,煤炭价格在历次衰退时期表现较差,即使是在 1970 年代的大滞胀时期,美联储政策重心转向抗击通胀并引发经济衰退时,能源价格亦历了较大幅度回撤。与 1970年代相比,美元信用体系以及中长端通胀预期依旧稳定,美联储并未失去其对抗通胀的信誉。但市场过早定价美联储政策转向将导致美联储抗击通胀的努力化为乌有,并迫使美联储以更为鹰派的紧缩行动应对,这将导致全球经济衰退的预期继续强化。此外,从海外煤油比的走势以及国内的电厂库存来看,当下在极端天气的支撑下煤炭价格表现相对强势,但与煤炭价格长期关联性较强的原油已出现大幅下跌,且国内下游电厂库存已较去年同期大幅缓解。随着天气后续转凉和全球经济的衰退,失去需求支撑的煤炭价格将以比原油更快的速度下跌,带动煤油比回归。

长期来看,在供给产能支出多年不足,能源安全背景下需求预计将保持稳定增长,煤炭价格中枢未来有望上移,叠加全行业极为靠前的高股息,煤炭长期投资价值凸现。漫长的煤炭价格熊市以及全球对碳排放的担忧,导致全球煤炭企业资本开支从 2012 年开始见顶并加速下滑,时至今日煤炭供给端的问题已经凸现,但即使现在开始扩大产能,仍需要最少 5 年的时间才能见到产能的释放。煤炭产能的不足需要更高的价格补偿来使得企业投资意愿增加,当前煤炭长协价格基准价和覆盖率已大幅提高,企业盈利稳定性和增长得到确认。从股息率的角度来看,煤炭行业的 3 年和 10 年平均股息率分别排名全行业第 1 和第 2 位,相比其他高股息行业正陷于房地产的困境不同,煤炭企业的长期投资性价比和确定性更高。此外,美债利率突破长达 20 年的下降通道,关联性较强的原油远期价格的抬升都与煤炭价格中枢上移相呼应。利率上行时期,高股息的周期类股票有着更好的表现。

以上就是关于煤炭的相关内容了,爱生活!会投资!和靠谱的人一起聊股票!欢迎大家点赞互动转发!

程家栋,执业证书编号:A0460121080010,阿牛智投业务许可证:91370100724977116F。

扫一扫 下载APP

扫一扫 下载APP