来源:张春林

18-06-28 15:51

来源:张春林

18-06-28 15:51

一、

昨天收评《从上轮牛市看下轮“隐形冠军”》当中,春林重点提示:下一轮牛市当中,你手上的股票有可能番N倍。详细的分析,请手机搜索“张春林”查看昨天的文章分析。

今天,市场又双叒叕跌了。

有人形容我大A股,有利好,高开低走,有利空,低开低走,既无利好亦无利空,平开低走……

A股象没妈的孩子,只有天天喊爹(跌)了。

这是昨天和前天收评文章里的评述,春林我发现这几句话,最近每天都可以用,而且很贴切。

二、

今天我大A股果然还是喊爹,都快跌得六亲不认了。

昨天春林我的观点是:短线需要做好一次中阳线反弹的思想准备!

现在认怂吗?绝不!

中阳线反弹,短期很可能不期而至!

总导演是创业板指数,超跌小盘股是男一号,次新股是女一号。

多说无益。

拭目以待。

三、

弱势中大家都喜欢谈估值,春哥我也不例外。除此之外,还有什么能给我们更多的安慰?

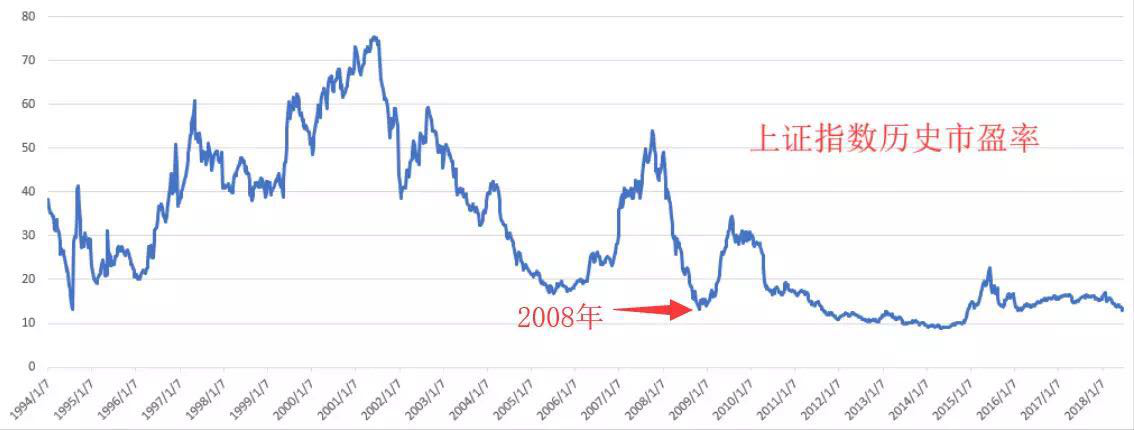

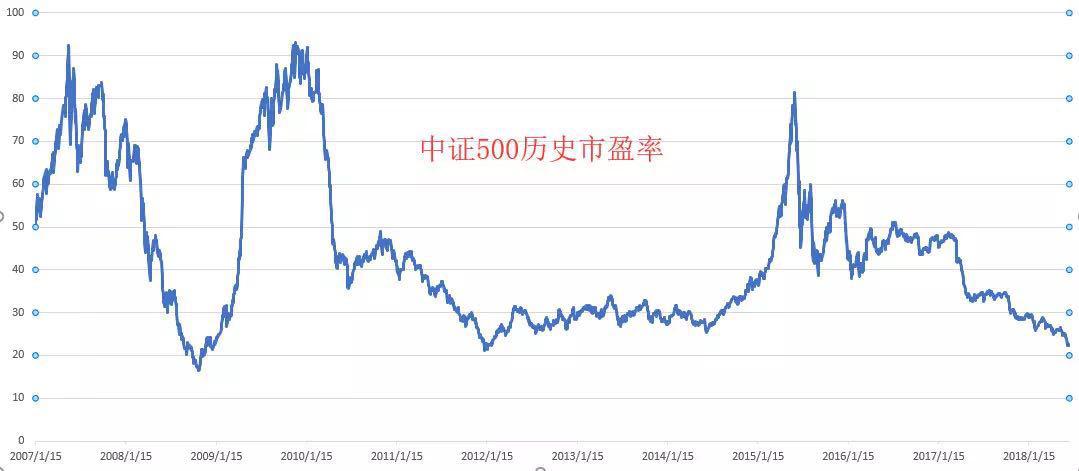

截止到6月26日,全部A股PE(TTM)从上周的16.05倍上升到本周的16.85倍;A股整体剔除金融服务业PE(TTM)从上周23.51倍下降到本周的23.38倍。创业板PE(TTM)从上周的49.07倍上升到本周的49.90倍;中小板PE(TTM)从上周的29.85倍下降到本周的29.82倍。上证综指的PE(TTM)为12.86倍、深证成指的PE(TTM)为26.55倍、创业板指的PE(TTM)为38.02倍。

上证综指的PB(LF)为1.44倍、深证成指的PB(LF)为2.48倍、创业板指的PB(LF)为3.61倍。总体而言,估值角度目前全部A股TTM-PE已经低于上证指数2638点区域,已经变得较为合理,但由于情绪主导的市场,短期难免会有所超跌,当投资者回归理性之后,A股长期配置性价值将体现出来。

上证综指的PB(LF)为1.44倍、深证成指的PB(LF)为2.48倍、创业板指的PB(LF)为3.61倍。总体而言,估值角度目前全部A股TTM-PE已经低于上证指数2638点区域,已经变得较为合理,但由于情绪主导的市场,短期难免会有所超跌,当投资者回归理性之后,A股长期配置性价值将体现出来。

当前全部A股的PE(ttm,下同)在16倍左右,已经低于2016年2月两次熔断后的水平。而且这个低估值水平是在上证50和沪深300公司估值略有提高的情况下实现的,换言之,一大批中小市值公司当前的估值水平要显著低于2016年2月两次熔断后的水平,中证1000指数PE相比当时已经跌去超过一半。

从结构上看,截至2018年6月22日,两市3521个上市公司中,PE在10倍以下的公司有134家(占比4%),10到20倍PE的公司有605家(占比17%),20到30倍PE的公司有700家(占比20%)。30倍以下PE低估值公司有超过1400家占比达41%,这个比例已经超过了2014年牛市启动前的水平。

国信证券最近研报指出:当前A股的估值水平已经再次回到历史底部,全部A股的总体市盈率已经低于2016年2月两次熔断后的水平,当前估值水平下的权益资产已经具有绝对的投资价值,无论从绝对收益还是相对收益角度看,在大类资产中均有明显优势。

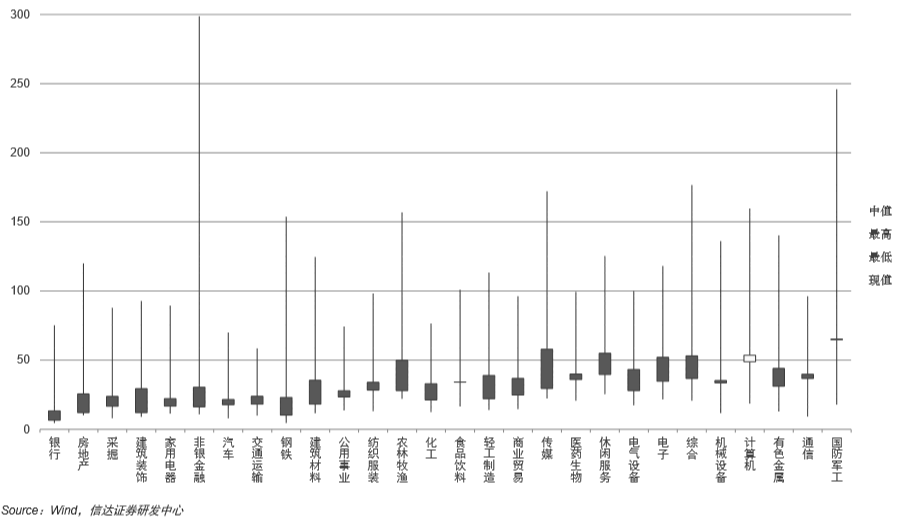

从PB-ROE角度选择行业配置,目前PB最低的前五申万一级行业分别为,银行(0.79倍)、建筑装饰(1.26倍)、采掘(1.26倍)、钢铁(1.34倍)、房地产(1.46倍),对应ROE分别为3.66%、2.18%、1.67%、3.57%、2.43%。而ROE排名前五的分别为食品饮料(6.32%)、家用电器(4.62%)、银行(3.66%)、钢铁(3.57%)、生物医药(3.07%),对应PB分别为5.91倍、3.36倍、0.79倍、1.34倍、3.99倍。

2000年初至2018年6月15日,行业市盈率变化

四、再过两天,就到进入七月份。根据上市公司中报披露要求,7月1号到8月30号,是上市公司披露中期报告的时间。

上市公司中报的重要程度仅次于年报,是投资者必须重视的因素。

尤其是在市场处于相对弱势中时,更是如此,涨时重势,跌进重质,中报业绩预期好的,就是多穿了一件“防弹衣”,哪怕不涨也比“裸奔”的股票跌的少。

2018年中报净利润同比增速最高的前五大行业为:通信(132.33%)、钢铁(91.29%)、国防军工(55.77%)、医药生物(42.19%);净利润同比增速最小的五大行业为:综合(-180.10%)、非银金融(-97.51%)、采掘(-90.67%)、汽车(-47.98%)、公用事业(-17.15%),消费、制造整体表现突出。化工、机械设备、电子、电气设备等制造周期行业同时占据高增速与低增速区间前五,表明行业内部表现出现分化。

中等市值公司业绩表现最优,大、小市值公司表现不佳,按照市值对已公布中报业绩预告的公司进行分析,我们发现中等市值规模的公司业绩增长最好,其中300-500亿元市值规模公司预告中报净利润同比增速43.26%,200-300亿元市值规模公司预告中报净利润同比增速3.55%,100-200亿元市值规模公司预告中报净利润同比增速14.88%,而越大或越小市值公司预告业绩则表现越差。

其中钢铁、建材、有色等大周期行业,自2016年以来保持较好的行情景气度,业绩增速明显,钢铁等部分行业估值水平较低,有望成为中报行情的赢家。

电子元器件为代表的成长行业,总体保持较高的盈利增速,但估值相对较高。在市场调整之后,投资者可以重点寻找具备成长性、业绩表现较好的个股,逢低中线布局中报行情。

中报预期较好的行业

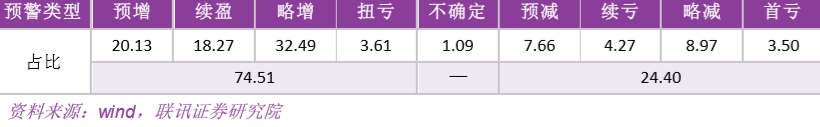

整体上,中小板公司业绩预喜率达到75%,预计中小板企业2018年中报业绩处于较好水平。

中小板半年度业绩预告情况

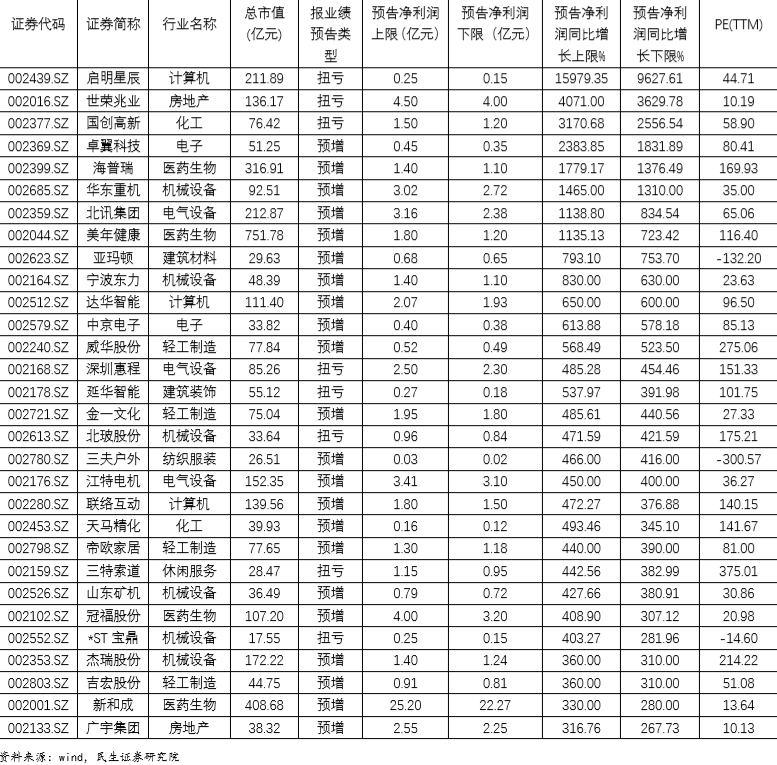

中小板2018年中报预告净利增速TOP30个股(手机点击放大查看保存)

更进一步的详细分析,请关注“张春林”,锁定他每天的解盘分析提示。

风险提示

郑重提示:本栏目刊载的信息仅为记录每日盘后观察而发布,不构成任何投资建议,投资者不应以该等信息取代其独立判断或仅根据该等信息做出决策。本顾问(执业编号:A0130614110002)力求本栏目刊载的信息准确可靠,但对这些信息和判断的准确性或完整性不作保证,亦不对因使用该等信息而引发或可能引发的损失承担任何责任。本顾问不会从事任何形式的代客理财、分成等非法证券业务,不会有任何形式的个人收款帐号,不会在任何公开场合,推荐任何具体投资标的,文中所提及的个股,仅是案例分析并非个股推荐,大盘分析和市场策略建议,仅供参考,据此买卖,盈亏自负!本博主请各位投资者不信谣、不传谣,理性投资,谨防上当受骗。市场有风险,投资需谨慎。

扫一扫 下载APP

扫一扫 下载APP