来源:箱波均控盘战法

18-08-08 20:54

来源:箱波均控盘战法

18-08-08 20:54

初尝甜头──搭上股海顺风车

在金融海啸这段期间,新闻每天都在报那间公司又倒闭,股票跌了多惨,那些人大赔把钱输光光。当时很庆幸自己不懂股票,所以没有这样的困扰,加上以前常听到有人因为玩股票赔光身家,家破人忙,甚至自杀…等,加上之前同事的教训,我对股市的初始印象可说是非常负面,并不觉得股票是一种能获利的投资方式,这样的刻板印象有好有坏,好的是我在金融海啸前没有任何持股,所以股市大跌期间照样吃好睡好;坏的是,因为不懂,错过了百年难得一见捡便宜的大好时机。

真正有在市场交易,是在2009年,那时看着股价波动,知道股价只要涨1块,如果买1张就赚1000,感觉似乎有利可图,加上2008年年底大盘跌到谷底后,2009年开始上涨,身在当时的氛围下,可以感受到热络的气息,于是自己也开始尝试小额投资。以现在观点来看,根本就是标准的散户菜篮族,人家说那支好就买那支,听到电视节目讲的天花乱坠,也会忍不住进场;或是看看报章杂志提醒那个族群,就从里面挑选。这样的投资方式全凭「感觉」,没有判断多空、买卖点的能力,当然不会获利,不过幸好因为记取以前同事的教训,没有用孤注一掷的方式交易,中间有赚有赔,也没什么大碍。

就这样载浮载沉过了约一、两年,后来接触到「定存股」的概念,就是投资高现金殖利率股票,以股息再投入方式达到复利投资。而具有高现金殖利率的个股,往往股价本益比不会太高,于是试着从一些投信提供的报告数据去寻找符合自己「感觉」的标的。买进后,如果股价下跌亏损,就继续抱着,讲好听一点是「长期投资」,讲实在一点,自己也不知道是作长线,还是在拗单?但当时股市刚从谷底复苏,所以凭着运气,某些个股都有不错的获利。只是投资不能全凭运气,后来的买卖都不是很理想,好佳在因为以前同事的教训,自己都有控制停损与资金,所以没有把获利吐光。但很矛盾的是,最终的出场判断,并不是以殖利率高低,反而是股价,这实在是一种混乱的交易模式。

市场险恶终需还

后来自己思考,为什么有人投资可以赚钱?而有人却赔了很多?为什么有人就可以选到会获利的股票?为什么有人从2008年以来投资的绩效非常好?在搜寻一些资料后,发现市面上有一群投资者,是透过分析公司的基本面来寻找标的,投资者必须透过理解财报的内容,评估各项财务比率,找到营运好坏的线索、并分析所属产业的展望、公司在该产业的优劣势…等,经过一连串的分析之后,评估目前该公司的股价是否值得买进,或是目前太高需要等待。如果值得买进,一但持有后,除非当初进场的条件已不成立──例如某些财务数据,否则短期股价的波动造成的亏损,不构成出场的条件。

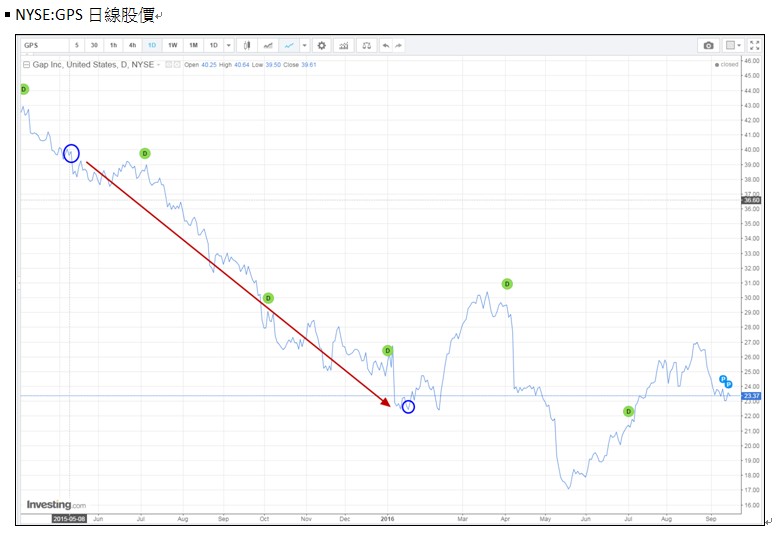

在这类方法中,各派各有其着重的财务数字,不可否认的确有人达到很好的获利,但当大盘在相对高点时,这类股价被低估的标的相对较少,一但抱着捡便宜的策略进场,如果遇到大盘下跌,因为原本股价就是弱势,则往往低点还有更低点,这时长期持有者会面临很大的心理煎熬,(当然这可以靠资金控管、持股比例来控管)。而我正是在这种状况下,有多档个股亏损,将之前的获利都赔光了。例如美股的成衣大厂GAP公司(NYSE:GPS),评估在可买进的价格进场,但在下跌的趋势中股价待续创新低,最后亏损出场,说明如下:

2015年4月,GAP公司的ROE自2013年以降都维持在40%以上的高水平,近4季的EPS=$2.86,因此买进价39.44的本益比约13.8倍,最后在亏损约45%时忍不住出场!之后股价更是跌到$17,跌幅约56.9%。以2016年11月的股价计算,本益比约15倍,也就是说股价下降,但ROE与EPS也下降,使得本益比不降反升,这种长期下降的趋势,会让当时以为相对「便宜」的股价,变得「不便宜」。

扫一扫 下载APP

扫一扫 下载APP