凭什么赚三倍

今天的内容,昨天已经做了预告,专门写一下券商板块。早盘整个板块有过异动,不过这个波动和历史上券商股的波动比起来,简直是毛毛雨。

券商是做什么的?在2005年以前,券商的自营风险还是很大的,后来三方托管以后,基本上券商没有破产的风险了,说简单点,就是中介。

券商的经纪,投行,资管,自营等,其实可以分两大类,一类是不怎么消耗资本金的,比如经纪,投行,这类主要靠人赚钱。另一类是消耗资本金的,包括自营,融资融券等,这类主要靠资本赚钱。

所以,我们经常会看到公告,某券商又要增发了,或者发债了,其实都是在补充资本金。这点和银行有点像,但又不是完全一样。

… …

记得2012年那轮市场回落,看到了银行股跌破净资产。这轮的市场回落,见到了券商股跌破净资产。不过,这里往往意味着机会,尤其是对券商来说。

因为两大类业务里面,不消耗资本金的,其实没什么风险,无非是多赚少赚的问题,熊市减人,牛市招人,所以券商员工的流动性是比较大的。

那么,消耗资本金的,其实大部分都投资了债券,或者做了融资融券业务,等于风险都不大。唯一有亏损本金风险的,股票自营,很多券商也用期货做了对冲,所以,整体看,损失本金的风险不大。当然,对于经营不善的,就不好说了。

既然净资产对于券商的估值是一个底线,那么什么位置是风险高了呢?一般就是乘以3,就是净资产3倍以上,属于有风险了。这个怎么算的?可以看财务数据,大部分券商的经营杠杆在3倍左右,那么超过3倍净资产就属于高风险区了。

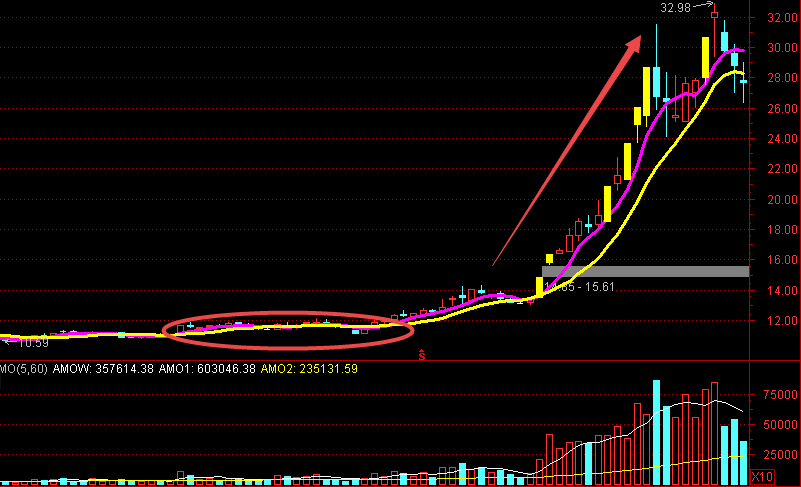

历史上,券商投资,一个是价格,一个是时机。价格问题,已经在前面说了。时机问题,孙哥想通过下面2个图来说明。下面两个分别是中信证券2006年的走势,招商证券2014年的走势。具体如何交易,可以看孙哥在《牛金大学》的课程,里面有十几节的内容,介绍了系统的买卖方法。

近20年,A股市场最大的一轮行情是2006-2007那波,券商股何止翻了10倍,不过第一波的高度就在3倍左右。当年正宗券商股就中信和宏源,后者已经被申万并购了,图形估计已经找不到了。

离现在最近的这轮,是2014-2015年的行情,券商股是率先启动的,从代表性券商股招商的走势看,也是3倍左右。

市场回暖,券商先知。如果是大行情,券商板块一定是提早启动的,而且一般涨幅都超过指数。等券商涨完后,才是个股的表演。把握好这个节奏,能够在一波行情里面,做到两次3倍的收益,才是股市赢家。

… …

扫一扫 下载APP

扫一扫 下载APP