来源:申朝武

18-11-02 15:11

来源:申朝武

18-11-02 15:11

10月23日,贵州茅台一日市值蒸发近600亿,连续三日下跌,股价靠近600一线。市场议论纷纷,甚至传出茅台跌下神坛的声音。茅台真的不行了吗?

1

从技术面分析

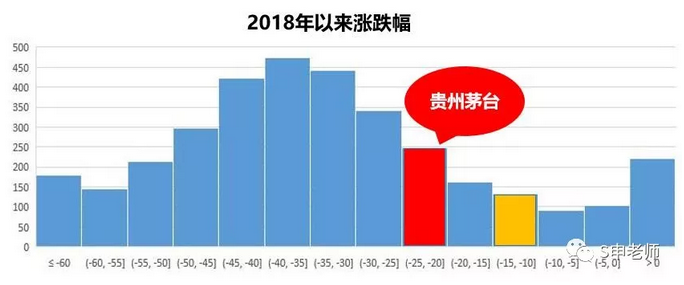

2018年以来,茅台从790元跌落到600元附近,回调幅度在24%左右。这个幅度算大吗?

申老师统计了2018年以来A股市场除次新股之外的所有个股涨跌幅度。发现贵州茅台在10月23日之前,跌幅在黄色位置,比市场上3000只公司表现都好,在这种大环境下,有所回调不是正常现象吗?即使考虑到了近3天的回调,贵州茅台也在红色位置,比市场上2300只公司表现都要好。综合来看,茅台近期只是回调而已,毕竟任何个股的获利盘都有出清的需求。

2

从基本上分析

茅台仍然具备点石成金之术。茅台的毛利率常年维持在90%左右,这意味着什么?意味着成本10元的商品能卖到100元,相当于能把石头卖出黄金的价格,这样的盈利能力有哪家公司可以与之抗衡?

茅台依然具备金刚不坏之身。茅台的资产是1299亿,账面现金就有836亿。在所有公司都在口喊“现金为王,降价回笼资金活下去”的时候,茅台表示听不懂,我手里除了现金还是现金。。。

茅台的议价能力依然睥睨天下。其他公司销售产品,都是可以接受欠款的,预收账款高企的上市公司不计其数,这样的公司是很弱势的,面临产品售出,账款回不来的风险,即使收回也有可能打些折扣。但是茅台的资金负债表上根本没有“应收账款”的栏目,反而有“预收账款”99.4亿。换句话说,我茅台是先收钱,再生产,根本不用担心生产的产品出现销售不出去的情况。

一家能把石头当黄金卖,而且还是先收钱再卖,而且买方还得抢购的公司,业绩能差吗?

3

从风险的角度分析

贵州茅台有钱,有钱的属性就天然决定了它和市场上其他所有违规融资的情况不沾边。股票质押爆仓?违规担保?商誉减值?统统没有,根本存在的。更无须财务造假。公司的资产负债率常年维持在20%-30%之间,整个市场上平均资产负债率是40%左右。显然,茅台如果想融资,银行肯定是抢着把资金借给这样的公司,但是人家不需要。换句话是:茅台的二级市场风险是不存在的。

4

难道茅台真的没有命门吗?

机智的朋友从上文中可以发现:如果买方不抢购茅台了,茅台不就不能把石头当黄金卖了吗?理论是对的,但是很遗憾,不可能发生。我国是个人情社会,茅台充当的是“办事”的敲门砖。没有茅台,连说话的机会都没有,而机会的价格就包含在茅台里面,这也是石头当黄金卖的重要基础。这个基础短期内没有动摇的迹象,也没有可替代品。

那么什么能够阻止茅台呢?如果有一天茅台的业绩出现了下滑,最有可能是什么发生了变化呢?公司经营没有风险,收入稳定性没有问题,毛利率也不可能下跌,那么申老师只想到一个可能:就是税收!

作为一个高毛利的行业,实际税率竟然常年保持在25%左右,真是令人震惊啊!

作为对比,上市公司半导体行业,5G通讯行业,人工智能行业等高科技行业的实际税率是这样子的。

对茅台的税收力度接近于国家高科技行业是合理的吗?为什么不能像针对烟草行业一样征收综合50%左右的实际税率呢?在今年的经济形势下,暴利行业不应该贡献更多的税收来支持财政吗?

申老师:茅台现在的高股价有资本推动的因素,也肯定会出现获利盘减仓的时间段,但股价下跌不能否认茅台依然是非常白的大白马。除非酿酒行业税收有所调整,否则茅台的业绩将依旧稳如泰山。

扫一扫 下载APP

扫一扫 下载APP