来源:刘兴斌

19-05-05 11:32

来源:刘兴斌

19-05-05 11:32

随着市场的上涨,A股整体估值开始向平均水平靠近,从流动性、经济回暖到贸易谈判的各种利好为市场兑现,同时货币政策出现边际收紧,伴随2018年年报和2019一季报的披露,财报暴雷和证伪,公司业绩成为试金石。

考察公司业绩的一个重要指标就是市盈率(PE)。所谓市盈率就是股价与每股收益的比率。低市盈率就意味着股价低、业绩好。低市盈率策略长期能大幅跑赢大盘指数,无论股票市场的数据回溯,还是坚持这一投资策略的基金经理都能证明这一点。

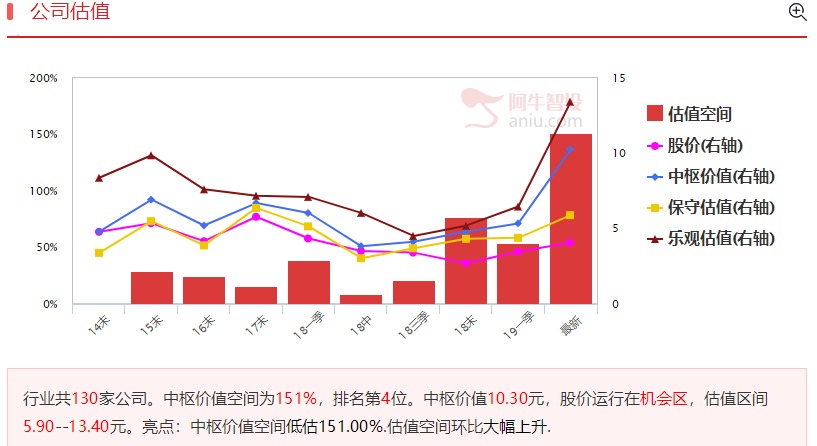

最近,低市盈率个股开始受到资金的关注,节前最后一个交易日(4月30日),市盈率最低的四只股票全部全部封涨停,分别为五洲交通(PE2.11)、新华医疗(PE2.82)、华茂股份(PE3.00)、申达股份(PE3.47)。态势君也发现了一只股票,当前PE不足5倍,为两市最低的15只股票之一,经过防坑扫描,业绩含金量高,没乱七八糟的东西,大量业绩等待结算,权益储备充足。阿牛智投数据显示该股被严重低估,离估值中枢存在151%的空间。

阿牛智投:该股离估值中枢有151%的空间

该股近期突破底部箱体,进入上升通道,最重要的是:上证指数3288调整以来逆市上涨,没有跌,没有跌!

关注“点掌财经”微信公众号,在公众号下发送678领取!

低市盈率也存在各种陷阱各种坑,而且一脚踏上去,可能还是一个大坑。低市盈率以下这些坑一定要注意:

一、周期行业景气高点的低市盈率。态势君在多年前曾经踩过这个雷,虽然这个股票现在挺好,但当时的确是个雷。像煤炭、钢铁、有色、化肥这些行业存在明显的周期,当业绩释放、往往是行业景气高点,市盈率只是看上去很美。比如2018年的钢铁行业,很多个股市盈率4-5倍,足够低,但一季报公布后,有些个股业绩大幅下滑,市盈率马上上台阶。

二、非经常性损益带来的低市盈率。有些低市盈率股票的盈利来自政府补助、会计变更等非经常性收益,或者是来自一次性的资产处理、投资收益等等。由于这些盈利没有可持续性,往往是在一次性因素消退后,再度恢复为高市盈率。这种因素在A股很多,应对方法一是查扣非利润,再看利润表中的“公允价值”、“投资收益”项。

三、缺乏成长性的低市盈率。态势君遭受教训后认识到,没有成长的低估值就是耍流氓。这种股票在公用事业板块中比较多,特征是有稳定的业绩和现金流,但估值比较低,股价长期处于僵尸状态。只有在市场环境很好的时候赚赚贝塔收益,阿尔法收益是没有的。这类股票如果股息率很高,稳健的投资者可以考虑。

四、行业成熟后期的低市盈率。当行业进入成熟后期,业绩增长放缓甚至出现降低,但基本收益还是可观的,市场给予的估值很低,但收益逐步降低,股价稳步下降,虽然估值一直低位。

五、收益质量不佳的低市盈率。有些个股的账面收益尚可,但应收账款高,现金流不佳,有暴雷风险。

1、本文任何信息内容,仅供参考,只对您投资决策时起到辅助作用。涉及到的个股,只是对市场走势的一种描述,不是推荐。

2、点掌资本不对您投资获利或投资损失承担责任,所有投资决策及其后果均由您自行负责。

3、股市有风险,入市需谨慎。

点掌资本业务许可证:91370100724977116F

扫一扫 下载APP

扫一扫 下载APP