来源:张峰伟

19-06-21 16:28

来源:张峰伟

19-06-21 16:28

股神巴菲特的投资之道,绝非一般人所能企及!

能够几十年买入一家公司的股票不动。一般人完全做不到。

但是我们可以从另一个点切入,就是比如在一些价值方面传递给我们的一些信息!

如估值低,什么时候完全可以大胆杀入!双比如一家好公司如何去的判断,还有优秀企业护城河如何看待等等!

下一面这整篇文章是比较“烧脑”的,需要大家沉下心里看。

看各位能收获多少了!

股神巴菲特在2001年美国《财富》杂志发表了一篇文章。

提出用GNP来定量股市的指标,GNP就是用GDP减去(外资生产总值减去本国国民在外国的生产总值)即:

GNP=GDP-(外资生产总值-本国国民在外国的生产总值)

巴菲特的定量分析指标:上市公司股票总市值占国民生产总值(GNP)的比率。

目前,中国官方数据是没有GNP这项指标的。

但我们依然可以用GDP数值去对比参考。因为计算了1992~2008年的上市公司总市值对应GDP的比率。

结果发现了与巴菲特发现的规律一样的:“如果上市公司总市值占GNP的比率在70%~80%之间,则买入股票长期而言可能会让投资者有相当不错的报酬”。

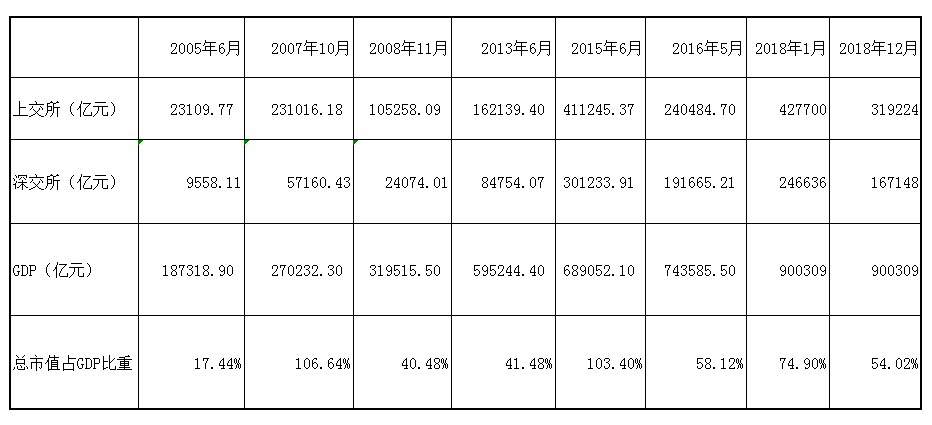

历数股市几年的高低点数据见下图:

数据来源于,上交所官网,深交所官网,国家统计局,Chioce数据.

总市值占GDP比重

如上图,2005年股票总市值对应GDP的占比仅为17.44%,上证指数最低点为998.23的历史低位,远低于巴菲特的定量指标。

2007年股票高点的总市值对应当年GDP的占比高达106.64%,上证指数最高点位6124.04的历史高点,A股泡沫则明显。

2008年及2013的上证指数的历史低位,总市值分别占GDP的40.48%和41.48%,则明显低于期GDP比重。2015年股票市值又站上百分比100以上,则泡沫的崩塌迟早会显现。

依据巴菲特2001年的文章,股票总市值与GNP的比率在70%~80%之间是合理的话,即使我们采用的是GDP数据,那么2007年及2015年高达百分比100以上的占比那A股市值明显高估。

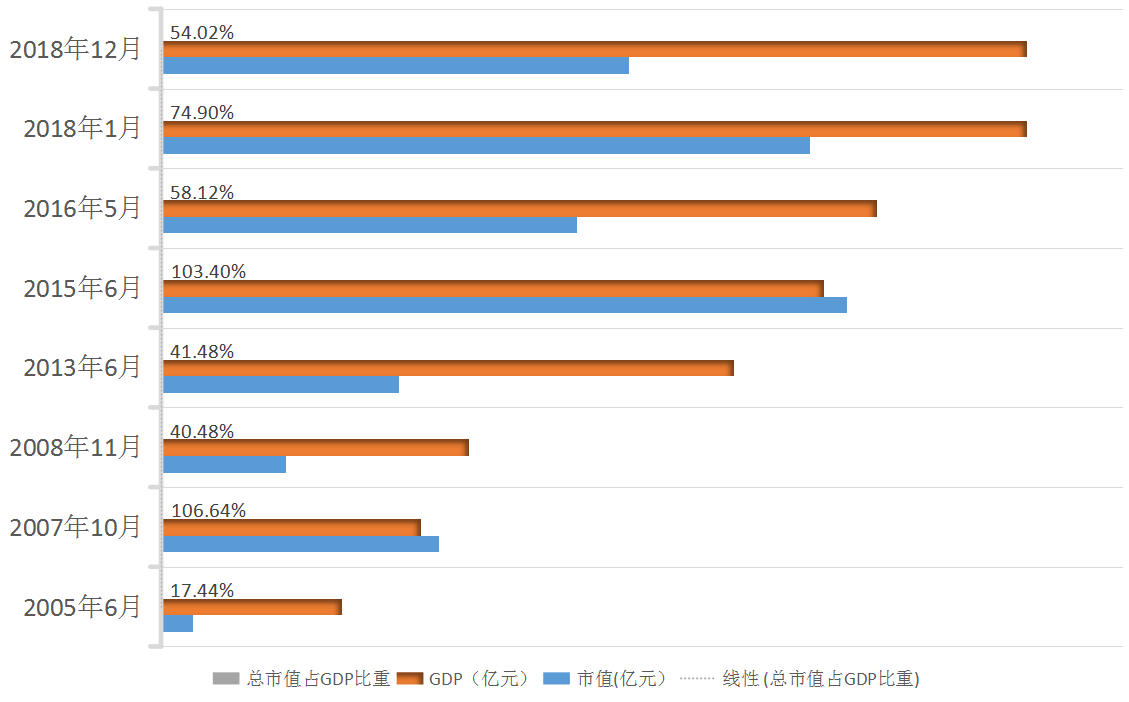

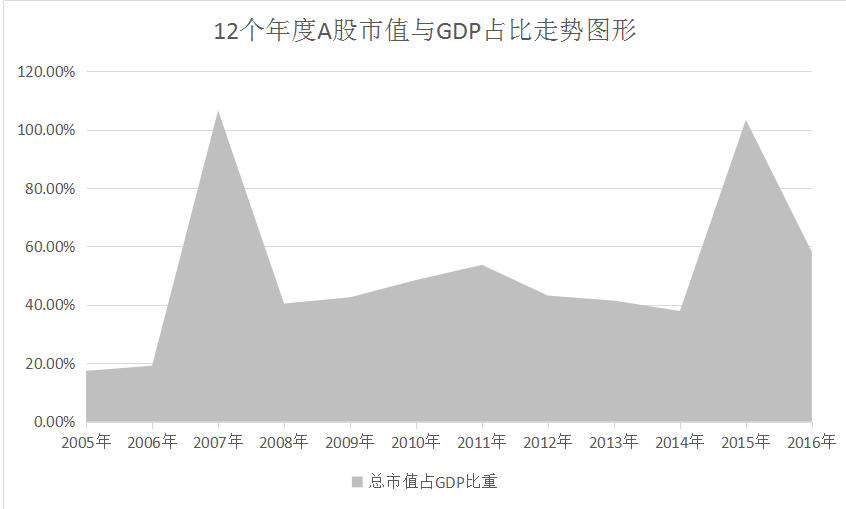

我们在研究股票市值占比GDP比重及高低点的同时,发现了一个有趣的现象,见下图:

对比上两张图,大家可以看到,在顶底之间的幅度,惊人的相似性,老实说当时把老张的下巴都快惊呆掉了!

即A股市值占比GDP比重时得到的结果,短期内未必会紧跟此比重,但长期来看。

指标发出的信号使人不得不叹为观止。

2014年虽然股票点位并不在最低点,但是是近8年以来总体占比最小的一年仅为37.92%,是2006年以来的最低占比,然而仅在几个月后,上证指数就连续的拉升。

速度之快仅用6个月就使得上证指数翻了一番,再到达103.40%的占比之后,迅速回落,直到在2016年重新回到50的区间内。

GDP占比就像一杆秤,能够客观的反应整个市场的尺度。

过高过低都会使市场做出反应,我们在投资时虽然是紧盯着个股,但是从GDP占比的低位介入,在高位就要注意风险,则投资成功率将会更高。

就像巴菲特所说那样:“股市短期像是一台投票机,但长期更像是一台称重机。”可能股神当时都没想到过,当时发文时,美股正经历近两年的下跌周期。

他的文章可是确预测出了中国股市当时的一波春天。

对比2018年的GDP数值90万亿,再对比现在的总市值!发觉明显低于巴菲特的公式!

如果你对中国经济有信心。

根据过去几十年的经验,从长期看,只要你选到一家好公司,那么基本上赚钱是板上钉钉的事情。

此项数据供大家参考。

扫一扫 下载APP

扫一扫 下载APP