来源:张春林

16-10-27 17:21

来源:张春林

16-10-27 17:21

指数继续盘整,没什么太多好说的。最近不少同学跟我抱怨,说指数看着很热闹,但赚钱却很难,其中中国股市有很中的周期性特点,把握这些周期特点,赚钱的概率就会比较高。

比如每年的三月份两会前夕,农业股基本都有一波或大或小的行情,因为多年以来每年两会头号议题都是三农问题。再比如下半年基本都会炒白酒股,因为下半年是白酒行业的销售旺季,节假日较多。而到年底,有两个必须炒作的题材,一个是ST重组概念,因为有保壳的要求,二是高送转。今天,我跟大家聊一聊高送转。

炒作高送转其中有很强的中国特色,本质是换汤不换药。好比是一块烧饼,原价卖10块,现在掰成两块,每块卖五块,其实总价值没有变化,但由于数量变多,从行为金融学的范畴来说,高送转后使得每股的名义价格变低, 形成一种 “价格幻觉”,这使得股票的吸引力增加,这也是高送转以往都会受到追捧的原因。

从历史统计数据来看,每年的四季度(10-12 月)以及年报披露前(2-4 月)高送转主题有明显超额收益时间段。高送转除了增加上市公司股本以外,本身并不为公司创造价值,但背后却传递了公司高成长的预期,因为股本扩充是一个成长型公司发展壮大的必要阶段。

高送转有两个重要的基础,一个是每股公积金,一个每股未分配利润。转增股本则是指公司将资本公积转化为股本,转增股本并没有改变股东的权益,但却增加了股本的规模,因而客观结果与送股相似。

转增股本与送股的本质区别在于,所送红股来自公司的年度税后利润,只有在公司有盈余的情况下,才能向股东送红股;转增股本却来自于资本公积,它可以不受公司本年度可分配利润的多少及时间的限制,只要将公司帐面上的资本公积减少一些,增加相应的注册资本金就可以了,因此,转增股本严格地说并不是对股东的分红回报。

从目前A股的实际情况来看,土豪式的高送转大多数是转增、我们以2016年中期高送转股最高的前20名为例:

由上表可见,转增股本在土豪式高送转股当中,占了绝对优势,送股的比例相对就少很多,这是因为对公司来说转增很容易,送股要有足够的利润,所以我们才会看到有一些看上去业绩很差的股票,同样推出了高比例的转增方案。比如宝塔实业000595,中期每股收益-0.075元,但是并不妨碍公司推出10转10。

所以,年报高送转概念股当中,每股公积金是非常重要的数据。什么是每股公积金呢?

公积金是从企业成立至今所获得的所有的利润中保留的一部分。要理解资本公积金,必须结合净资产、股本、未分配利润等项目结合理解。公积金是公司的“最后储备”,它既是公司未来扩张的物质基础,也可以是股东未来转赠红股的希望之所在,没有公积金的上市公司,就是没有希望的上市公司。

净资产=股本+资本公积金+未分配利润

举例说明:

某公司2000年成立 股本是1千万,公司的净资产也是1千万。一开始啥也没有,公积金就是零,未分配利润也是零。

5年后,2000-2005年公司总共获利2千万,净资产就变成了3千万。按照国家规定,利润的10%必须转成资本公积金。所以:股本还是1千万,公积金就是2百万,未分配利润就是1千8百万,总计净资产3千万。每股公积金要除以总股本,

所以每股公积金就是0.2元,每股未分配利润1.8元,每股净资产3元。

2005年,公司赚到了钱,应该给股东发红利了。根据公司法,股东只能分未分配利润,而股本和公积金是不能挪用的。因此公司最多派发1800万红利,最终决定向股东派发200万红利。

分红之后:股本还是1000万,公积金200万,未分配利润变成1600万,净资产变成2800万。

2006年,公司上市,公司每股净资产是2.8元,那么发行价10元应该没问题。发行了600万股新股,募集了6千万资金,而发行面值1元的股票,售价10元,多出的9元就会计入公积金,也就是多了5400万的公积金。

IPO后:股本1600万,公积金提高到5600万,未分配利润没变1600万,净资产8800万。每股公积金:3.5元,每股未分配利润:1元,每股净资产:5.5元。

2007年,公司开始玩送转游戏。 新股上市,在高增长、高送转的预期下,股价到达20元。公司决定:10转10.。就是每10股股票通过公积金转增股本10股。

总体数据:

高送转之前:股本1600万 , 公积金5600万, 未分配利润1600万, 净资产8800万

转增之后: 股本3200万, 公积金4000万, 未分配利润1600万, 净资产8800万

每股数据:

送转之前: 每股公积金:3.5元 每股未分配利润:1元 每股净资产:5.5元

转增之后: 每股公积金:1.25元 每股未分配利润:0.5元 每股净资产:2.75元

除权后股价从20元变成10元,每10股变成20股。 每股公积金大幅降低,每股净资产减半。

综上所述,公积金是个什么玩意?

公积金就是净资产的一个部分,净资产的增加必须靠利润或者发行新股,公积金的值其实就是历年积累的利润×10%加上新股发行溢价,公积金不能动,所以和股本差不多,可以转成股本。

各位看官,至此想必您对每股公积金有了基本的了解。公积金既然不能动,可以转成股本,那么一些小市值而且业绩增长性较好的公司,自然成为高送转的大本营。沿着这种思路,我们重点从每股公积金和净利润增速着手,进行筛选,主要方法如下:

一、剔除中大市值品种。流通市值超过300亿的,若非次新股往往进入成熟期,扩张性减弱,重点是中小市值品种,所以次新股和高价股往往是高送转大本营;

二、2016年中报刚刚推出过高比例转增的股票,虽然仍然有在年报当中再次进行转增的可能性,但实践过程当中,几率很小;

三、明年有股份解禁,反应出上市公司背后的诉求;

我们根据下面几个维度初筛了以下几组数据:

1、每股公积金绝对值排行

2、由于次新股是高送转的大本营,以每股公积金高低同时叠加最新净利润增长20%以上的品种,排序如下:

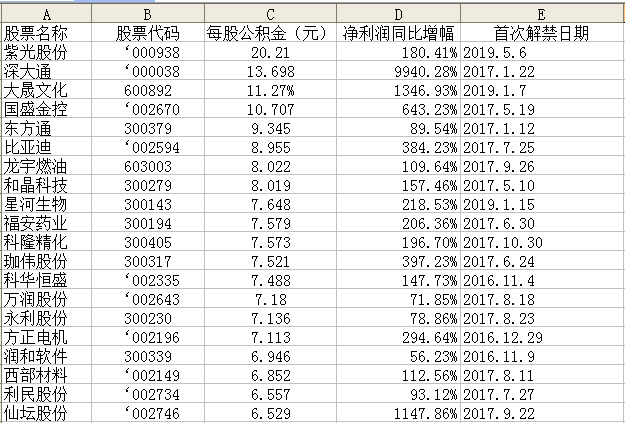

3、按照每股公积金为纲,最新净利润增长50%以上为标准,筛选如下表:

风险提示

本人郑重强调:个人不会从事任何形式的代客理财、分成等非法证券业务,不会有任何形式的个人收款帐号,不会在任何公开场合,推荐任何具体投资标的,文中所提及个股,仅是案例分析并非个股推荐,据此买卖,盈亏自负!本博主请各位投资者不信谣不传谣,理性投资,谨防上当!

扫一扫 下载APP

扫一扫 下载APP