来源:张春林

16-11-02 16:13

来源:张春林

16-11-02 16:13

大盘继续盘整,上下两难。近期继续紧盯最影响人气的创业板指数,该指数走强市场才能彻底走强,否则难有大的突破。存量博弈的情况下,题材股是不二之选,比如最近反复强调的高送转和次新股。

很多老股民感叹中国股市赚钱不易,牛市好不容易积累的利润,熊市全还给了市场。中国股市有很强的规律性,比如每年底和年初都会炒作高送转,详细分析请阅读10月27日文章《如何精准狙击高送转“大土豪”(附股)》。除此之外,还有一个鲜明特色,就是市场会给予小市值公司较高溢价。

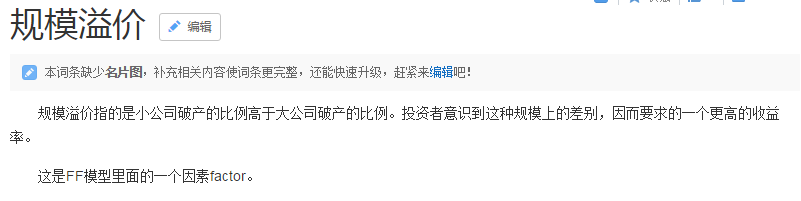

之所以说是中国特色,是因为从国际市场来看,普遍是规模溢价,详细解释如下:

在境外成熟理性市场,蓝筹股一般给予溢价,中小公司一般折价交易,低到三折的也有,直接原因是蓝筹股比较稀少,大家都想要,物以稀为贵!而小公司又太多,小公司很难竞争过大公司,很容易破产,即使未来有可能变成大公司,也得N年打拼后才有可能实现。

中国香港市场一些蓝筹股可以长期在100元以上甚至500~700元的价格徘徊,并不断创历史新高,如腾讯除权前一直在600元以上徘徊,而小公司常常折价交易还无人问津,可以低到几分钱。

A股市场上一直有这样一个奇怪的投机思维:小公司是寻找十倍股的最好的地方……问题是100个小公司中未来有几个能变成大公司呢?目前500来家创业板公司中,未来能有几家出现像苹果那样的超级公司?小公司变大公司的几率究竟有多高?1%有吗?

但中国散户投机性决定了纵使只有1%的概率买到下一只苹果,也会有99%的人前赴后继,散户如此,机构亦如此。所以,中国股市有一个鲜明特色,就是小市值溢价,这种情况二十年来似乎都没变过。

下面采用雪球“草帽路飞”的数据加以说明:

一、单一小市值股票,调仓频率每年一次

采用最极端的假设:满仓持有一只最低市值的股票,每年调仓一次。年初买入,第二年初卖出。如果第二年初无法卖出股票(停牌、跌停或者该股仍是最低市值的股票),则顺延至第三年初再操作。初始投入资本10万元,交易佣金万三。 回溯结果显示:自2006年初至2015年底,十年时间,模拟盘共七次分别买入七只不同的股票(山水文化、天润乳业、ST宏盛、曲江文旅、博通股份、神州信息和宝城股份),并六次分别卖出了前六只股票。初始投入10万元本金,截止2015年11月底,模拟账户持有宝城股份净资产激增至4230万元。十年总收益422倍,十年年化收益率83%。 具体数据如下表所示:

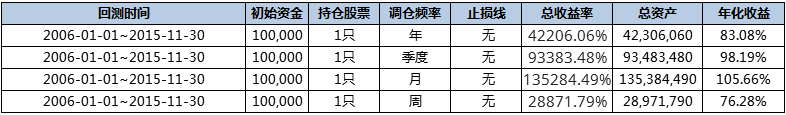

二、单一小市值股票,多频次验证

在一年一次调仓的基础上,我们继续测试了单一小市值股票多频次满仓再平衡的策略。我们分别选取:每年、每季度、每月、每周为调仓周期,其余各项限制条件同2.1,回溯核心数据统计如下:

回溯结果表明:单一最小市值股票多频次调仓都取得了超高的投资回报,十年最低回报289倍,最高回报高达1353倍(10万元本金,十年后变成1.35亿元)。最低年化投资回报率76%,最高年化投资回报率106%。

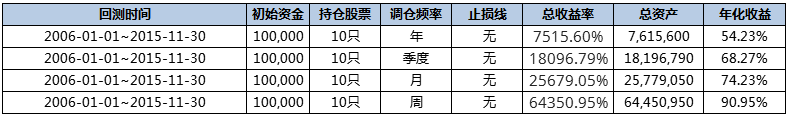

三、最小市值十只股票满仓再平衡

为了避免单一持股的局限性以及可能面临的“黑天鹅”事件,我们继续升级量化交易策略:选取10只最小市值的股票进行满仓再平衡。并分别将再平衡频率设置为:每年、每季度、每月及每周。 以十只小市值股票每年初调仓一次为例,再平衡策略如下:2006年初选取总市值最小的十只股票入股票池,每只股票购买1万元,总投资10万元;2007年初重新测评选取最新的十只最小市值股票入股票池;卖出新股票池以外的股票,将所获得资金均等分配至新股票池内的十只股票。特殊的,如果因为停牌、跌停等因素导致某只股票无法卖出,则顺延至下一年再操作。四种调仓频率下,10只最小市值股票满仓再平衡核心数据如下表:

回溯结果显示: 同单只小市值股票满仓再平衡一样,10只小市值股票的满仓再平衡,在过去十年也取得高额的投资回报。十年最低收益75倍,最高收益644倍。

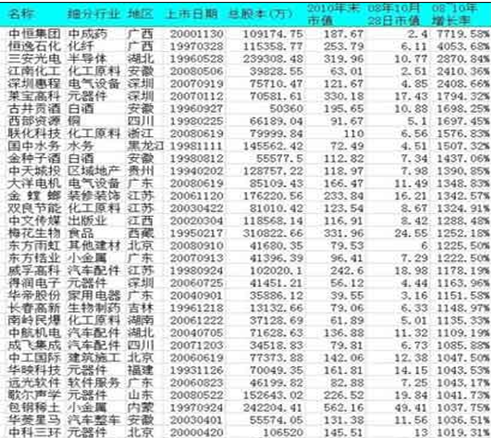

上面是放眼十年周期,如果我们从短周期来看,得出同样的结论。以2008年1664点到2010年3100点小牛市为例,统计这个阶段到10年的十倍股如下:

其中市值低于10亿的个股有21只,占比达到58%,10~20亿的为11只,占比31%,无一只市值大于50亿。

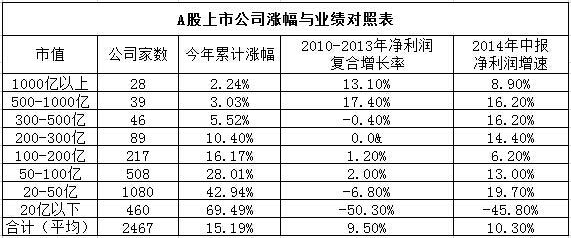

中国股市的这些数据,似乎让一些价值投资者感到很无奈,因为在某些阶段特别是牛市阶段,的确是一些业绩一般但市值小的公司容易跑赢,随机选择一个时间段来看,2014年中报业绩增速最慢但市值最小的公司,涨幅领先,而业绩增增速较为明显的300-1000亿市值的公司,平均涨幅仅3-5%左右,市值越大跑是越慢成为主要特征。

看到上面这几组数据,想必大家跟我一样非常惊讶,感觉不可思议,但这就是事实。

中国股市跟海外市场成熟股市一个非常重要的差别是:上市相对容易,退市比较困难,二十年来,上市了数千家企业,但真正退市的屈指可数,造成了壳资源和小市值股的高溢价,一个垃圾股哪怕资不抵债,一旦市场重组预期和不退市预期,就会被爆炒。

所以,破解这种小市值高溢价的根本,是上市和退市的流畅化,可上可下,可进可退,比如未来注册制的推出和完善,在这种制度尚未推出之前,壳资源仍然被市场重视的局面未改变之前,预计中国股市小市值溢价,就不会从根本上改变。

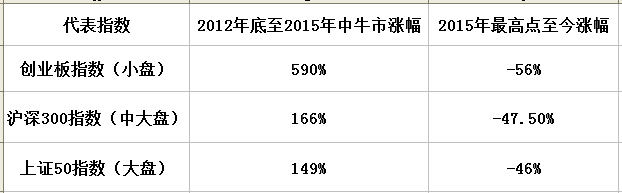

当然,上述结论前提,除了我们提到的政策红利之外,还有一个因素,即周期因素,因为中国股市历史上,十年周期当中,都会有一波牛市,牛市让小市值爆发无限的潜力,呈现出高杠杆特征,但是如果周期缩短,且坐标放在阶段性熊市当中,小市值股票同样也会很受伤。最鲜活的案例就是2013-2015年这波牛市,创业板是小市值的代表,指数从585点上涨到4037点,上涨了590%,而代表中大蓝筹股的中证沪深300指数从2023点上涨至5380点,累计涨幅是166%,代表大盘蓝筹的上证50指数从1402点上涨至3494点,累计上涨了149%。

但在2015年下半年的下跌当中,数据刚好反过来,牛市表现最强的创业板指数从4037点下跌至1779点,累计跌幅高达56%,同期中证沪深300指数从5380点跌至2821点,累计跌幅是47.5%,牛市表现最差的上证50指数从3494点跌至1874点,累计跌幅是46%,在三大指数当中表现最为抗跌。

上轮牛市和熊市各指数表现

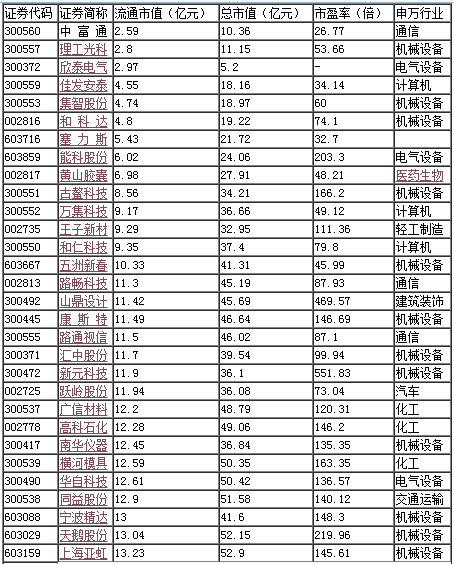

截至11月1日收盘,两市共417只个股流通市值低于30亿元,其中172只个股流通市值不足20亿元。总市值方面,两市共472只个股总市值低于50亿元,其中21只个股总市值不足30亿元,其中不乏垃圾股,比如欣泰电气因欺诈发行退市。更多的深度分析,欢迎大家关注本人收听每天的语音解盘分析和提示。

截至11月1日(数据来源数据宝)

A股总市值倒数排行(截至11月2日,数据来源通达信)

风险警示:

小市值股票在过去二十年表现优异,享受高溢价,该数据不确信一定代表未来趋势。比如在注册制推出之后,其政策红利将消失,不排除出现类似成熟市场的规模溢价特征。本文所提及和列举的股票,仅作为案例分析,并非个股推荐,敬请注意风险!

风险提示

本人郑重强调:个人不会从事任何形式的代客理财、分成等非法证券业务,不会有任何形式的个人收款帐号,不会在任何公开场合,推荐任何具体投资标的,文中所提及个股,仅是案例分析并非个股推荐,据此买卖,盈亏自负!本博主请各位投资者不信谣不传谣,理性投资,谨防上当!

扫一扫 下载APP

扫一扫 下载APP