来源:田青

17-02-21 10:10

来源:田青

17-02-21 10:10

回顾下昨日半夜的帖子,继续发一下

近期多空双方都有很多分歧,我也非常清楚。很多朋友也觉得并不舒服,行情的演绎,绝望中展开,分歧犹豫中进行,亢奋中结束,便是一致性预期。我一直说行情要有理有据,逻辑要连贯,看空看多都可以,最后市场决定。同样,就算行情有利于我们预期发展,仍旧要保持清新头脑,接下来,就是本文正文:

基本面:

目前可持续性分歧较大,当前,市场分歧总结有三:一在经济,二在风险定价,三在风险因素展望,我们认为这三者分歧已呈现收敛迹象,其收敛过程将拉长、推广“春季躁动、周期脉冲”。

1、短期经济小阳春(基建投资和出口需求加快,制造业投资需求延续改善轨迹,二季度经济数据存在超预期可能)、系统性风险整体可控,市场风险偏好仍在改善趋势中。

2、当前投资者对于经济的关注点已从向下寻底逐渐转至向上突破的过程,围绕需求向好和供给侧改革带来的结构性改善行业,市场更愿意给予更乐观定价。

3、潜在海外风险因素如美元加息、贸易摩擦担忧等,短期实际上是向着缓解方向演变。展望后市,市场将 “围绕上行催化”行业寻找反复脉冲。

结论 一季度系统性风险极小,周期为王,拥有实质成长股有望获得中期反弹。

政策面:

1.股指期货准备金放开至20%,放开套期保值,但适当提高投机性炒作成本,也就是提高手续费用。今年央行提到风险频率较高,今年在杠杆上不会太大,而主要金融风险在债券市场,并非权益类市场,这次差别化放开,即体现了监管层适当松绑。

2.定增新规:拟发行的股票数量不得超过本次发行前总股份的20%;增发的董事会决议日距离前次募集资金到位日原则上不得少于18个月;申请再融资时,原则上不得存在金额较大的交易性金融资产和可供出售的金融资产、借予他人款项、委托理财等财务性投资的情形。进一步突出了市场定价机制,取消了将董事会决议公告日、股东大会决议公告日作为上市公司非公开发行股票定价基准日的规定,明确定价基准日只能为本次非公开发行股票发行期的首日。

对于这则消息一定是对市场中期的重大利好,但从短期而言部分标的也存在负面影响。也就说之前依靠并购为炒作预期的手法也将逐步被淘汰。纯以市值管理驱动和套利型的标的中小盘将直接影响。特别是定价基准日的改变,那些溢价通过定增的套利空间也将直接缩水,未来的资金运作势必会转型。所以综合这则消息,其实短期而言将影响中小市值的活跃度,而对于“入实”的上市公司而言不会产生影响。所以近期这两个交易日就能解释为何中小票相对大品种走弱。

结论:目前能够控制住再融资,就是目前最大的利好,政策面暖风频吹,虽然IPO扩容,但潜在更大的看点,对去年1.2万亿元一年期定增的解禁后续动作是否被管理层限制。

二.投资策略

1. 大周期判断(趋势性行情 反弹性行情) 2.市场确认逻辑 3.双向反馈。也就是确定大策略,根据市场实际风格和表现来强化和修正策略。观察角度:热点 风格 资金 是否与大逻辑一致。

2. 选股思路:关注市场龙头标杆与资金热点所在。

3. 操作策略:周期复苏为首,脱虚向实,同时兼顾有实际业务增长逻辑的超跌中小票:

(2) 关注成长性较高的环保,新能源汽车,国产软件和大数据。

(3) 次新股+高送转+年报预期,三大逻辑叠加品种

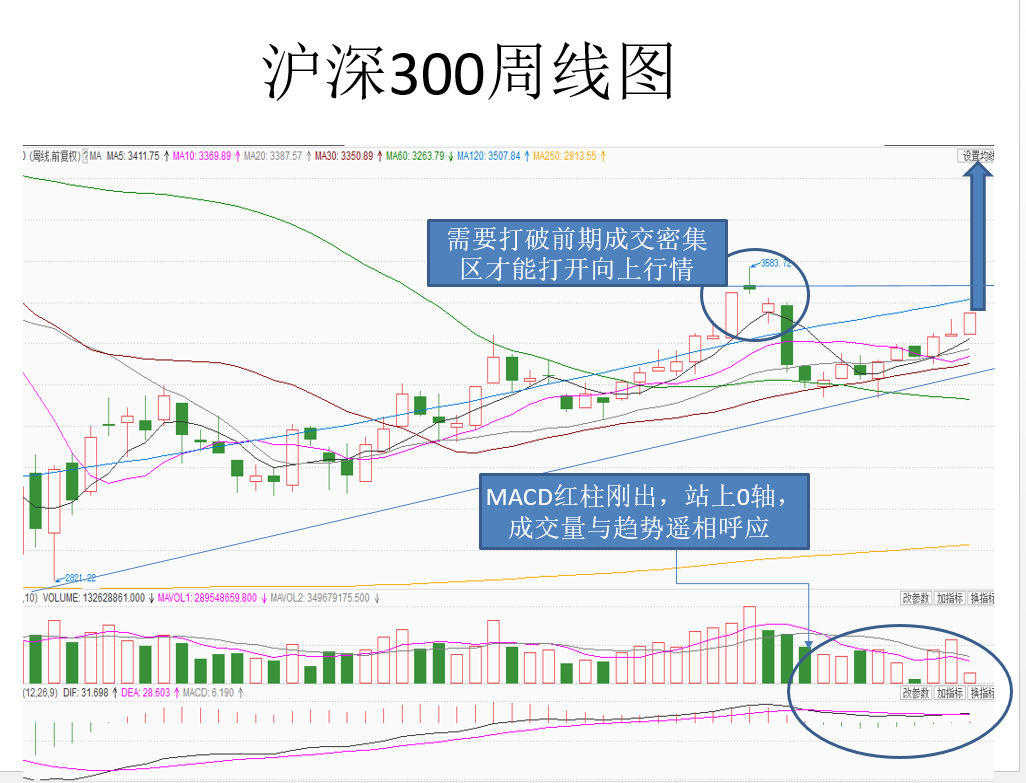

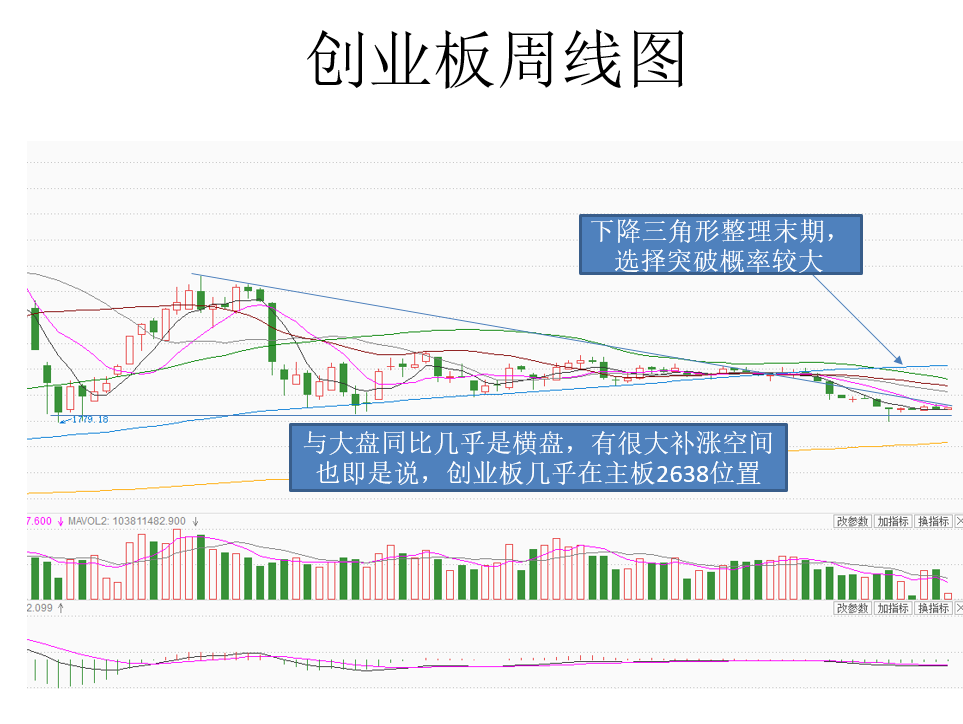

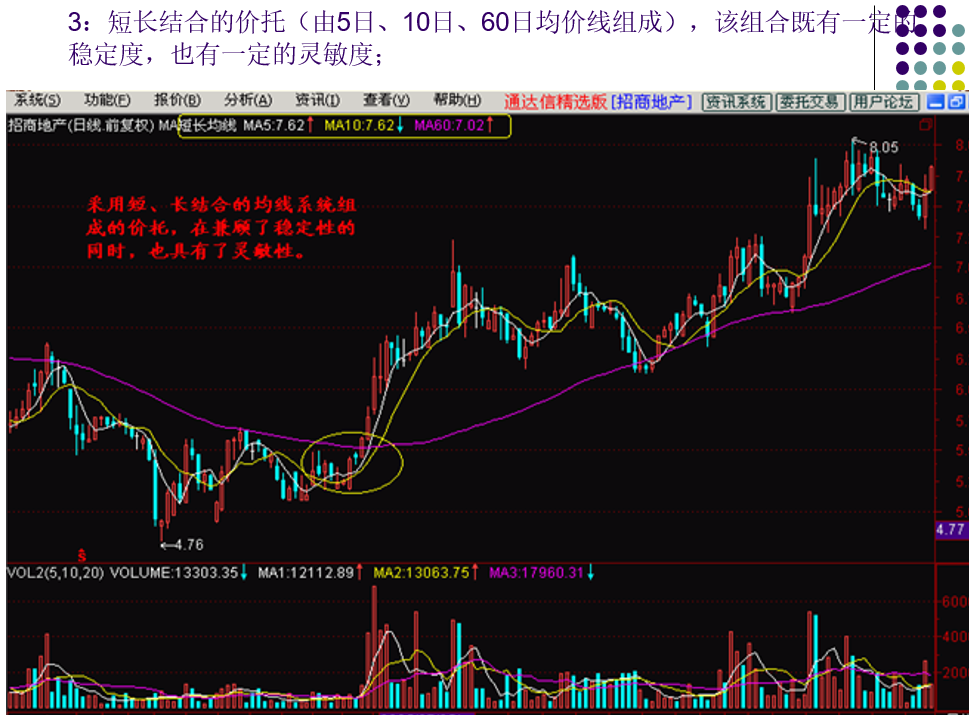

我们再来看看两幅技术简图,我特地不用复杂技术来解释。

三. 后市展望

一季度系统性风险极小,周期为王,实质成长股有望获得中期反弹。目前能够控制住再融资,就是目前最大的利好,政策面暖风频吹,虽然IPO扩容,但潜在更大的看点,对去年1.2万亿元一年期定增的解禁后续动作是否被管理层限制。另外,行情有望向纵深演绎,各类周期品种已经出现了轮番上攻,同时,成长股虽然短期受到压制,但依旧拥有反弹空间,建议两手准备,时间点控制在两会之前。

但从本轮行情来看,反弹性质概率较大,还没有构成趋势性行情,希望大家且战且看。

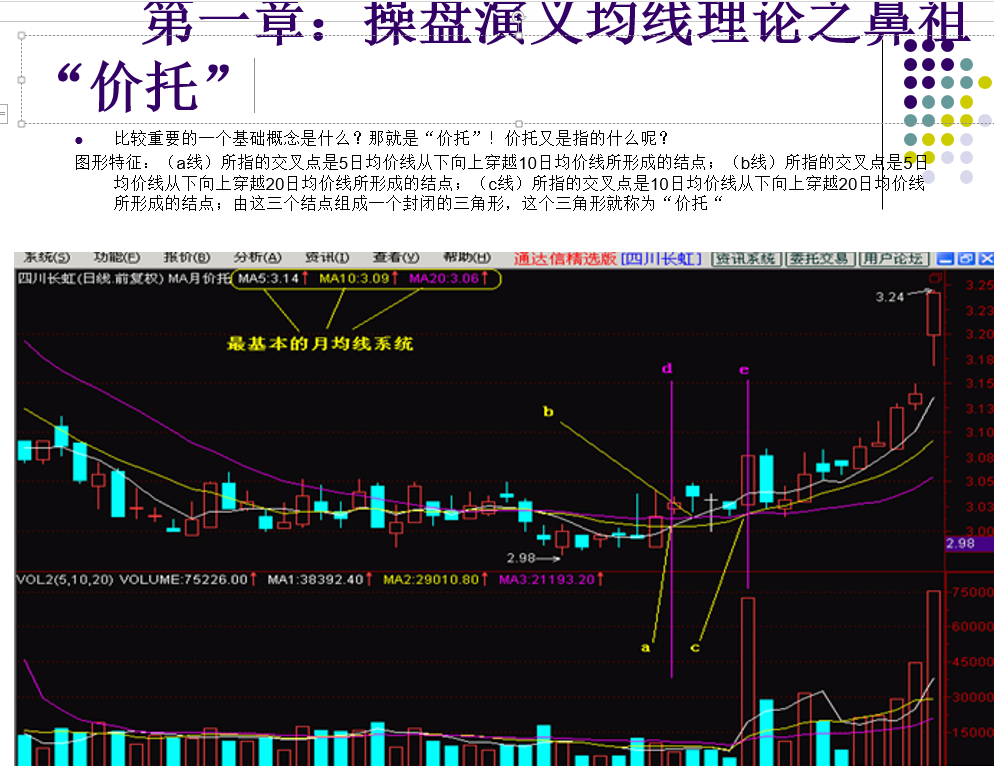

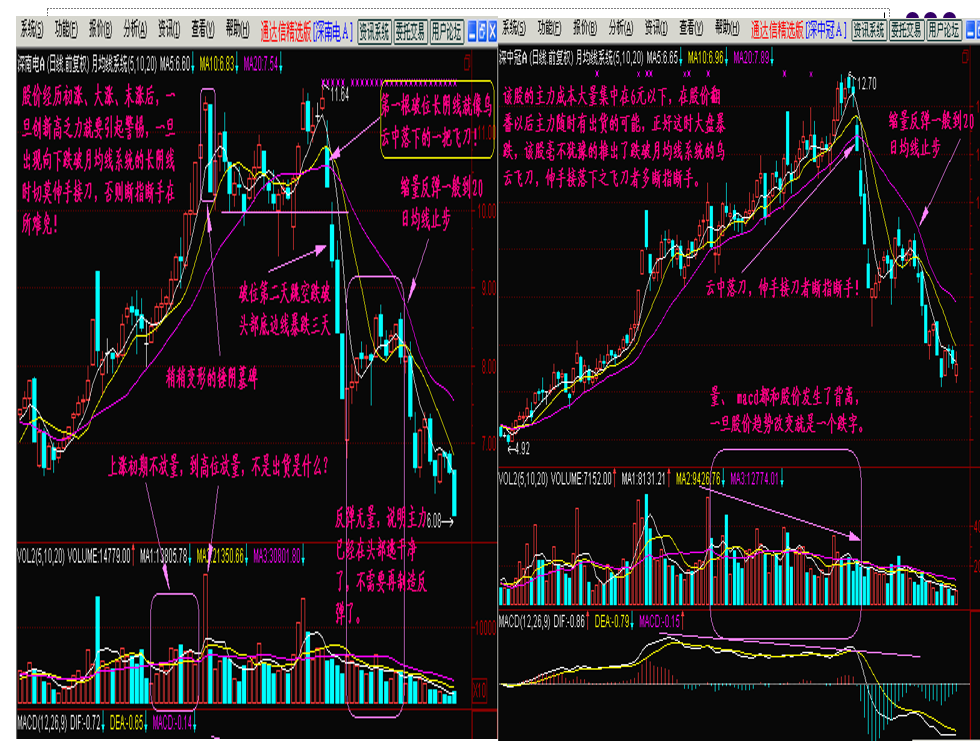

本周五 我的牛金大学不见不算,教你看透主力的骗术,该买哪就买哪!顶级机构操盘手理论,首次出现江湖!

下面为剧透

扫一扫 下载APP

扫一扫 下载APP