来源:王进

21-01-08 18:59

来源:王进

21-01-08 18:59

特殊的2020年,市场分化中逐渐走向成熟

2021年我们迎来了牛年,送走了人人喊打的过街老鼠,这一年,我们终于杠过来了,实鼠不易。2020年的A股,经历了突如其来的新冠疫情全球肆虐的冲击,上半年,我们见证了美股四次熔断,负油价的历史,A股也受到波及,走出了过山车的行情。随后,随着我们取得了新冠疫情战役的决定性胜利,经济开始率先恢复。

同时,3月份新证券法的正式实施以及后续退市新规和刑法修正案的相关法律法规的发布,市场化改革和治理环境在逐步深入和改善,这一年,行业龙头公司获得市场资金的继续加持,价值投资逐步深入人心,投资行业龙头已逐渐成为市场共识,越来越多的小市值股票将被边缘化。8月份创业板注册制正式实施,20CM的交易制度,更多股民的参与,让市场活跃度一度提升,虽然期间低位绩差股遭到爆炒,但A股港美股化趋势已经不可逆转。

变化中的2021年,我们将以不变应万变

展望2021年,站在当下节点,笔者认为,2021年将有以下几大变化:

1)新冠疫情将有可能长期存在,反复冲击

2)经济复苏预期增强

3)货币政策保持相对宽松

4)增量资金大于融资需求

5)资本市场改革将持续推进

基于以上几点变化,笔者认为2021年结构牛行情有望延续。但是每年都有一些我们无法预测的变化,为了应对这种变化可能带来的结构性风险,笔者认为挑选更为确定性的行业和公司则是应对这种变化的最佳策略。笔者认为以下方向则具有更为确定性的投资机会。

风险因素:货币政策收紧,疫情卷土重来,经济复苏和资本市场改革不及预期等

(一)半导体行业

投资逻辑:行业景气度处于上行周期+国产替代加速

行业景气度处于上行周期:随着全球疫情缓解的预期加强,下游需求开始全面爆发,下游消费电子、新能源车、智能家居、5G基站等领域的需求呈现全面释放。

国产替代加速:作为我国科技的卡脖子的技术,在受美国限制的背景下,前期,中芯国际与国家大基金二期迅速达成合作协议,共同出资成立合资公司,在这种背景下,政策会加速国产替代以及行业景气度的提升。

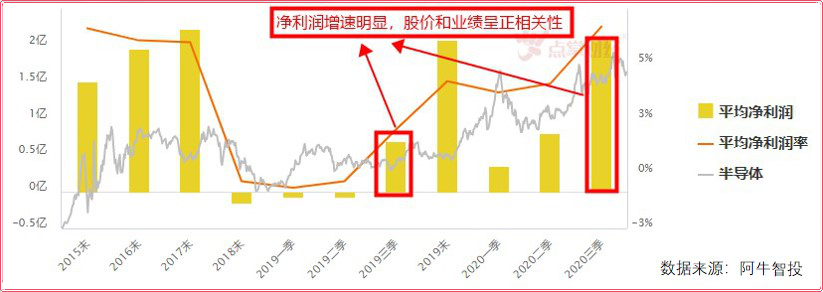

半导体行业平均净利润

上图显示:半导体板块平均净利润2.08亿,同比上升198.96%;平均净利润率6.70%,同比上升235.00%

风险提示:美国行政打压超预期等

(二)新能源汽车

投资逻辑:政策+技术进步驱动行业高景气度延续

政策驱动:从全球主要国家的渗透率来看,新能源汽车行业仍处于成长初期阶段,未来成长空间十分巨大。根据我国发布的《新能源汽车产业发展规划(2021-2035年)》,到2025年新能源汽车新车销售量达到汽车新车销售总量的20%左右。根据欧盟官网,2025年欧洲对应电动车渗透率达到26%。美国方面,新能源汽车市场有望扩大。目前拜登已基本确认当选美国下一任总统,拜登的新能源政策是到2026年电动汽车市场份额至少达到25%,电动汽车年销量达到400万辆,远高于特朗普政府2022年至2026年电动汽车占美国汽车总销量5%的计划。

技术进步:政策驱动更多的还只是托底作用,电动汽车已经具备相当的市场竞争力,正在迈入市场化阶段。随着技术的进步,价格却不断下降,新能源汽车接受程度提高。由特斯拉引领,造车新势力跟进,不断推出具有智能化、科技感的爆款车型,国内海外共振,全球需求旺盛。

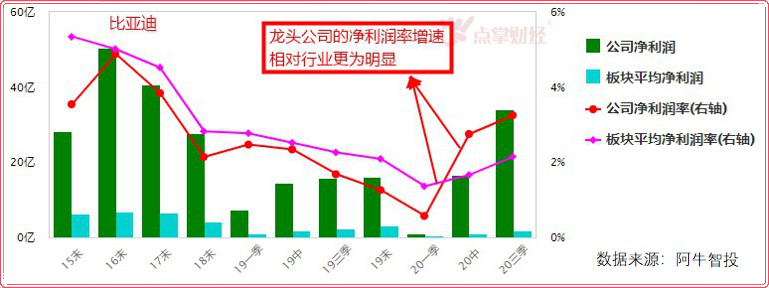

上图显示:比亚迪2020三季季度净利润34.14亿;净利润率3.25%。对比新能源汽车板块平均净利润1.89亿;平均净利润率2.15%。

龙头扩产:宁德时代发布公告,拟在溧阳、福鼎、宜宾分别投资120亿、170亿、100亿进行扩产,建设周期2年左右,预计产能在100GWh以上。宁德现有产能约83GWh,此次规划2年扩产超一倍。宁德的大幅扩产反映的是龙头公司对未来新能源汽车行业高景气度的预判,极具指标意义。

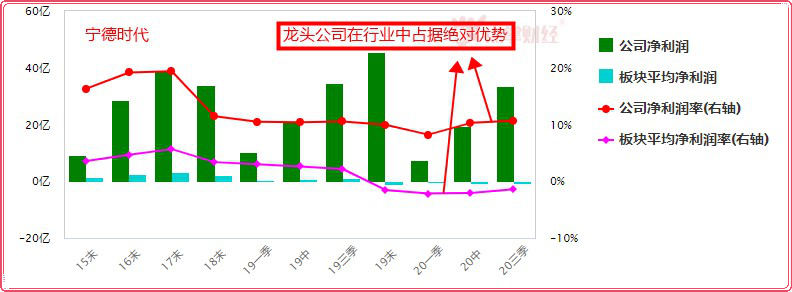

上图显示:宁德时代2020三季季度净利润33.57亿;净利润率10.65%。对比锂电池板块平均净利润-0.7亿;平均净利润率-1.39%。

风险因素:政策执行以及市场接受度不及预期等

二、顺周期:有色金属方向

投资逻辑:估值处于历史底部区域;全球流动性相对充裕;经济复苏预期增强;美元的弱势周期

对于顺周期板块上涨的可持续性,市场是存在较大分歧的。其实不难理解,顺周期的景气程度根本上取决于经济所处的周期阶段,而目前能够明确的仅仅是经济将从疫情底部逐渐恢复至正常,至于能否持续上行或者上行到什么程度是不确定的。因此,该板块的参与与明年的经济走向有最直接的关联,眼下难有整体性的定论。

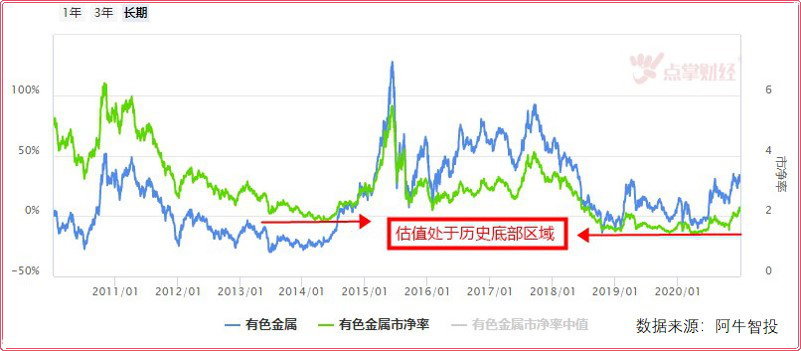

有色金属行业市净率(PB)

上图显示:有色金属板块当前市净率2.53

其中,美元的弱势周期主要基于美联储的继续放水预期,导致美元指数有望延续弱势周期,美元指数和大宗商品呈现负相关性。

所以周期中的大宗商品则相对比较确定。其中,铜,铝基本金属供给和需求的错配,投资机会相对更为确定,以及避险属性的黄金股的投资机会值得关注。

风险因素:全球流动性收紧,经济复苏不及预期等

三,军工

投资逻辑:加强练兵备战+新采购模式+军工资产证券化 估值空间有望打开

(一)练兵备战,加快武器装备现代化以及军费的增长预期等因素将使得军工行业需求进入大幅放量期。

从已经出台的一些“十四五”文件来看,“加强练兵备战”、“加快武器装备现代化”等将成为军工下一个五年的关键词,十四五期间,国防建设将迎来新一轮升级:1)加速武器装备现代化,意味着新型高精尖武器装备将加速列装;2)加强军事训练、加强练兵备战,意味着日常消耗型的军品需求将大幅提升。同时,去年年末,国防部在例行记者会上重申并强调我国国防实力与经济实力不匹配,2019年的全球军事开支占全球GDP的2.2%,而我国军费占GDP比仅1.2%,还不及全球平均水平,并且远低于美国(3.1%)、俄罗斯(4.6%)、韩国(2.4%)等主要国家的水平,我国国防军费支出都有进一步提升的空间。

(二)市场预期十四五规划采购合同将于一季度落地,且预付款比例将有所上升,从而改善军工企业的现金流,同时,也保证了军工企业业绩的稳定性和确定性,军工整体估值将得到提升。

军工行业经营现金流

上图显示:军工板块平均经营现金流2.51亿,同比上升28.63%。

(三)军工资产证券化:我国十大军工集团的资产证券化率水平大幅低于国外成熟军工企业。国外军工企业资产证券化率为70%到80%,而目前我国十大军工集团整体资产证券化率仅为 25.37%。其中,仅中航工业集团与中船重工集团、中船工业集团的资产证券化率相对高些,其余资产证券化率均在30%以下,航天科技与航天科工的资产化率仅为16.12%和 14.68%。所以,我国军工企业潜在资产证券化的空间很大。

风险因素:政策执行力度不及预期等

四,券商

投资逻辑:全面注册制+行业兼并重组+资本市场成熟度上升

(一)2021年全面注册制将大概率全面推行,注册制的实施,20CM的全面放开,股票供给量的增加,市场活跃度的提升,将直接利好券商经纪业务和投行业务,同时,机构规模占比越来越高,衍生品对冲的需要也利好其相关业务的发展。

(二)注册制背景下,行业的兼并重组是券商行业发展的趋势,也将是2021年券商板块的另一重磅催化剂。

(三)随着市场的机构化比例越来越高,叠加注册制和交易制度的改革以及对外资的开放程度越来越深,市场的成熟度在慢慢提升,港美股趋势化也越来越明显。

证券行业平均净利润

上图显示:证券板块平均净利润23.85亿,同比上升37.94%;平均净利润率30.40%,同比上升15.02%。

风险因素:改革力度不及预期,市场出现系统性风险等。

喜欢的朋友,点赞转发!

本文任何信息内容都仅供投资者参考,涉及到的个股,只是对基本情况的一种陈述,不是推荐,所有投资决策及其后果均由投资者自行负责。股市有风险,入市需谨慎。阿牛智投投顾王进投顾编号:A0460620120001

扫一扫 下载APP

扫一扫 下载APP