来源:股票学堂

21-02-01 17:03

来源:股票学堂

21-02-01 17:03

下面给大家分享,50ETF期权价格的合理性怎么样?

一、回顾

上期中,阐述了利用PCP平价公式套利的原理和过程,本期稍微做一些回顾。

首先,PCP平价公式为:

公式变形为:

当上式的右边小于左边时,只要买入Put、卖出Call同时买入标的资产持有至期权到期进行无风险套利;当上式的右边大于左边时,可以进行相反的操作,当受制于卖空现货的限制,相反的操作不容易实现。对于前者即买入Put、卖出Call同时买入标的资产这个操作,在期初t时刻存在净支出,假设净支出为现金D。在期末T时刻,如果S(T)≥K,Call被行权带来收入K,同时将标的S卖出,Put不行权;如果S(T)

二、无风险套利机会分析

(一)3月各执行价格合约无风险套利机会分析及操作

无风险套利的机会在市场上不是随时都有,特别在交易活跃的品种中,这种机会就更少,资金是聪明的,一旦出现无风险套利的机会便会及时抓住,因此,无风险套利机会稍纵即逝。下面分别以50ETF期权3月份各执行价格的期权一个月以来的收盘价数据为样本来分析利用PCP平价进行无风险套利的机会。

数据取从2016年3月25日到3月合约摘牌时间即2016年3月23日的收盘价作为样本,为了简单起见,在此不考虑手续费以及交易时滞的影响。

为了简单起见,对于期初买入Put、卖出Call同时买入标的资产的组合和期初卖出Put、买入Call同时卖出标的资产的组合这两种套利其年化无风险套利收益率都用如下公式来表示。

r以%表示,一年按365天计算。其中,K表示持有组合至期末获得的收益或者支出。由前述分析得知,对于期初买入Put、卖出Call同时买入标的资产的组合来说,无论到期时标的资产价格高于执行价格还是低于执行价格,组合在到期时都能获得收入K;相似地,对于期初卖出Put、买入Call同时卖出标的资产的组合,无论到期时标的资产价格高于执行价还是低于执行价格,组合在到期时都有支出K。D表示期初的支出或者收入。对于期初买入Put、卖出Call同时买入标的资产的组合来说,期初存在净支出;对于期初卖出Put、买入Call同时卖出标的资产的组合,期初存在净收入。t表示持有组合至到期的期限,以天为单位。

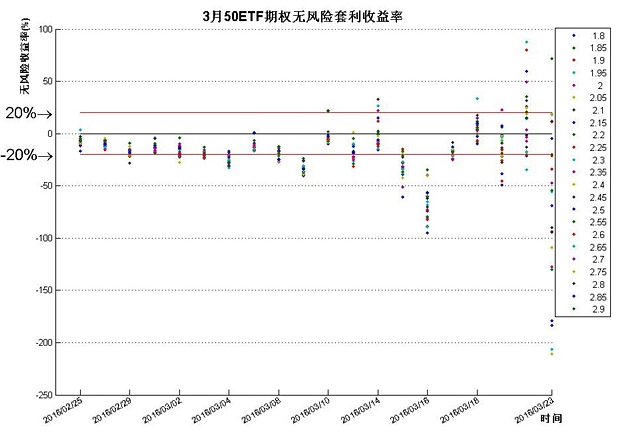

将每天各执行价格的两种套利的无风险收益率表示为一个点,这样每天有多少个执行价格就有多少对套利对,按照时间先后将各执行价格的无风险套利收益率作图在以时间为横轴、以无风险收益率为纵轴的坐标图上,得到的无风险收益率时间序列图分布如下:

图1:50ETF期权2016年3月到期、各执行价格下无风险套利年化收益率时间序列图(日线周期)

从图中可以看出,对于3月期权来说,大多数时间、大多数执行价格的期权无风险套利收益率介于-20%到20%之间,考虑到交易手续费和交易时滞的影响,认为处于这个区间的套利对无利可图。但是,无风险收益率处于20%以上和-20%以下的套利对也还不少,仔细观察还可以发现,无风险收益率在20%以上的套利对比-20%以下的套利对要少。之所以要少,原因在于持有标的资产50ETF容易,而卖空50ETF并不容易实现,因此对于买入Put、卖出Call和买入50ETF组合套利来说操作上很容易实现,而对于卖出Put、 买入Call和融券卖空50ETF组合在操作上不容易实现,前者套利机会一旦出现即便被市场所捕捉,使得期权的价格趋于均衡,而后者套利机会即使存在由于不容易操作,所以这种套利机会一直存在却无法进行,现货市场卖空机制的限制也导致了期权价格的不均衡。另外从时间来看,当合约越接近到期时,这种无风险套利的机会会更多。

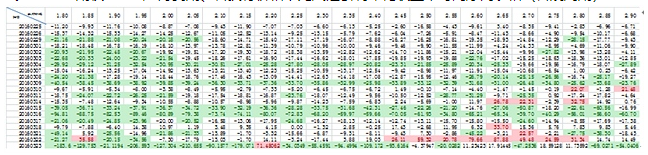

下图是每天各个套利对的无风险收益率统计图,其中红色标注部分表示无风险收益率在20%以上的套利对所对应的无风险收益率,绿色标注部分表示无风险收益率在-20%以下的套利对所对应的无风险收益率。

表1:50ETF期权2016年3月到期、各执行价格下无风险套利年化收益率时间序列表格(日线周期)

从表格中看出,无风险收益率在20%以上的套利对总共存在16对,最高的年化无风险收益率竟然可以达到87.88%,无风险收益率在-20%以下的收益率存在152对,数量远远高出20%以上的套利对,最低的年化无风险收益率竟然可以达到-210.66%,这也意味着如果卖出Put、买入Call和卖空50ETF组合套利在数据样本内的最高年化无风险收益率可以高达210.66%。

下面来看看87.88%和210.66%的无风险收益率是怎样实现的。

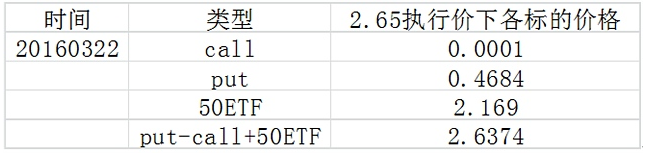

表2:50ETF期权2016年3月到期、2.65执行价格下各标的价格以及组合套利的期初成本(2016年3月22日)

2016年3月22日2.65执行价格的Call价格为0.0001,Put价格为0.4684,50ETF价格为2.169,买入Put、卖出Call和买入50ETF的组合成本为0.4684-0.0001+2.169=2.6373,第二天到期时组合的收益为执行价格2.65,收益为2.65-2.6373=0.0127,以一张合约对应一万份标的来计算总共获利为127元/张,年化收益率为 。

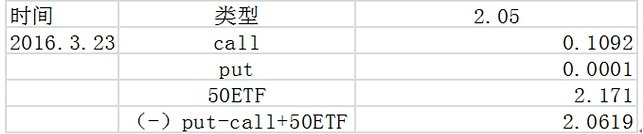

表3:50ETF期权2016年3月到期、2.05执行价格下各标的价格以及组合套利的期初收入(2016年3月23日)

2016年3月23日2.05执行价格的Call价格为0.1092,Put价格为0.0001,50ETF价格为2.171,卖出Put、买入Call和卖出50ETF的组合收入为0.0001-0.1092+2.171=2.0619,当天到期时组合需要支出执行价2.05,收益为0.0119,以一张合约对应一万份标的来计算总共获利为119元/张,年化收益率为

(二)上市以来历史合约无风险套利机会分析

上面的分析是基于目前市场近月合约来分析的,接下来再来看看50ETF期权历史的几个月套利收益分析,数据取近月各执行价到期前一个月的数据。

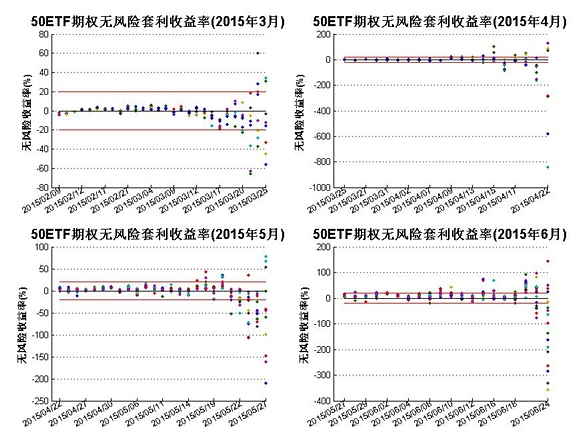

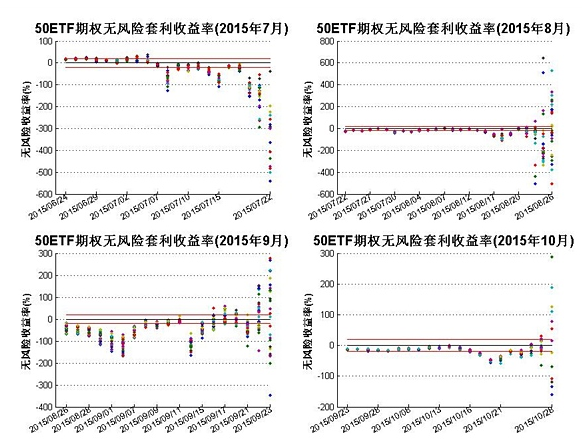

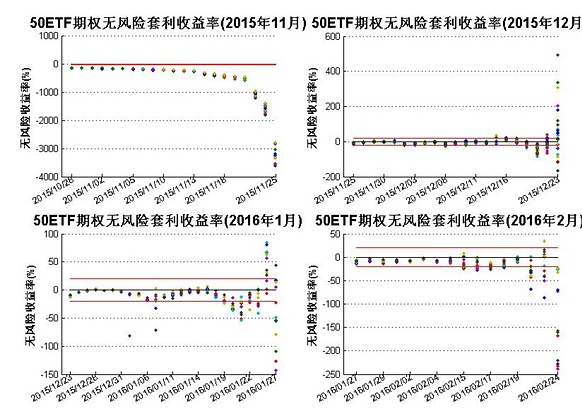

图2:50ETF期权历史月份近月到期、各执行价格下无风险套利收益率时间序列图(日线周期)

从各月无风险套利收益率的时间分布图来看,对于买入Put、卖出Call和买入50ETF的组合来说在3、4、5、8、9月这几个月的机会比较多,11、12、1、2月相对来说机会较少,而且从各个月份来说,越靠近到期日,年化无风险收益率在20%以上的机会越多。对于卖出Put、买入Call和卖出50ETF的组合来说,每个月都存在年化无风险收益率在20%以上的机会,而且越靠近到期日,这种机会也越多。

三、结论

1、随着期权市场交易的成熟,无风险套利的机会在减少,但是从分析发现,随着合约到期时间的临近,无风险套利的机会又会逐渐增多。

2、期权的价格是衍生于50ETF的价格,但又是自身交易出来的价格,在均衡市场情况下,无论是买入Put、卖出Call和买入50ETF进行套利还是卖出Put、买入Call和卖出50ETF进行套利,这些机会理应是非常少见的,而经过前面分析表明,现有的50ETF期权市场却存在较多的通过卖出Put、买入Call 和卖出50ETF这种无风险套利,显然这与现货市场的卖空机制的限制有关,也表明个股期权市场期权定价存在一定程度的不合理性。

3、可以预见,现有的期货市场没有推出期货期权,但是期货期权的推出,通过卖出Put、买入Call和卖出标的期货这种操作由于卖空期货的顺畅将变得非常容易,这样的结果必然使得期货期权的定价更为合理。

想学习更多财经知识,请关注点掌财经直播、微信公众号或点掌财经APP

扫一扫 下载APP

扫一扫 下载APP