来源:股票学堂

21-03-30 16:04

来源:股票学堂

21-03-30 16:04

下面给大家分享,反向比率期权组合的构建与应用有哪些?

在期权交易中,投资者常常对买入期权的高额权利金望而却步,事实上,有不少方法可以减轻权利金成本负担,对于不愿为买入期权付出过高权利金的投资者来说,反向比率期权组合也许是值得考虑的交易策略。本文在介绍反向比率期权组合构建方式的基础上,简要讨论其在实战中的应用与拓展。

反向比率期权组合的构建

反向比率期权组合,是指买入N手看涨(跌)期权,同时卖出M(M<N)手更低(高)执行价格看涨(跌)期权的组合交易策略,该组合不存在*期权,属于风险有限、潜在收益巨大的交易方式。

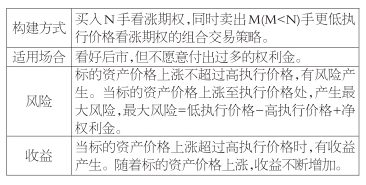

表为反向比率看涨期权组合的分析

以看涨期权为例,可以这样理解该策略,即投资者看涨后市,于是买入N手看涨期权,为了降低权利金付出成本,同时卖出M(M<N)手更低执行价格的看涨期权。这样做有以下两方面好处:一方面,通常卖出期权减轻了投资者的成本压力;另一方面,买入期权数量多于卖出期权数量,在价格持续上涨的前提下,依然有能力获利,符合投资者交易初衷。一般来说,“卖出平值,买入虚值”是最常见的组合类型。

该策略的核心在于卖出高价期权,买入低价期权,卖出量M与买入量N的配比通常遵循零成本原则,即令卖出期权权利金收入大于等于买入期权权利金付出,这使得当标的资产价格下跌时,风险为零。

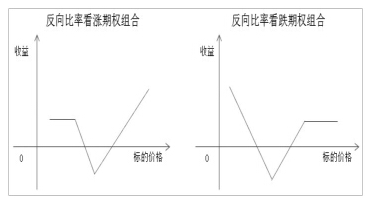

图为反向比率期权组合损益

由上图可知,对于反向比率看涨(跌)期权组合来说,当标的价格下跌(上涨)时,投资者可以获得净权利金收入,而当标的价格上涨(跌)时,由于看涨(跌)期权多头数量大于空头数量,盈利会不断增加。只有当标的价格在高(低)执行价格处盘整时,才会有亏损产生。

反向比率期权组合的应用

反向比率期权组合具有风险有限、潜在收益巨大的损益特征,本身具有防御性,理论上讲,无需进行过多的风控干预,组合构造后,静待标的价格变化,当有所收益时,获利平仓也许是最好的方式。然而,当风险产生时,一方面,可以选择置之不理(因为风险有限);另一方面,以看涨期权为例,为避免产生最大风险,当标的价格涨至高执行价格处时,可将看涨期权空头头寸进行展期操作,进一步拓展安全边际,增大获利概率。

很显然,在预期标的资产大幅上涨(下跌)的背景下,分别适宜构造反向看涨(跌)比率期权组合。当预期价格大幅波动,但不确定方向时,可尝试构造双向反比率组合策略,它涉及分别构造一组反向比率看涨期权组合和反向比率看跌期权组合。

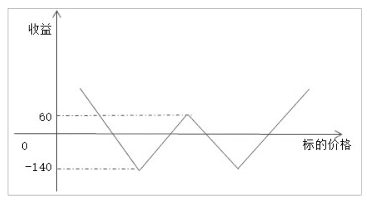

下面以大商所拟**的豆粕期权为例,当豆粕期货价格为3000元/吨时,投资者卖出1手执行价格为3000元/吨的看涨期权,得到权利金125元/吨,同时买入2手执行价格为3200元/吨的看涨期权,共得到权利金100元/吨。卖出1手执行价格为3000元/吨的看跌期权,得到权利金125元/吨,同时买入2手执行价格为2800元/吨的看跌期权,付出权利金90元/吨,以上期权均为9月到期,由此构造了双向反比率期权组合。

由下图可知,无论豆粕价格涨跌,只要涨幅足够大,都可以获得大额利润,最大风险则被限制在140元/吨,即使价格盘整,最多也能获得60元/吨的利润。此外,下图中的损益平衡点分别位于2660元/吨、2940元/吨、3060元/吨和3340元/吨,这也较单向比率组合有所改善。由此可见,双向构造反比率组合是对单向反比率组合的有效扩展。

图为双向反比率期权组合损益

值得一提的是,反向比率期权组合策略还可以做日历型变化,即买卖期权的到期时间不同,卖空长期期权,买入短期期权,由于长期期权权利金高,短期期权权利金低,在零成本构造原则不变的情况下,日历型变化改善了多空比率,增加了期权多头数量,无形中加大了获利力度,当然这也使得组合陷入时间对冲不匹配的风险,但总体来说这类变化是值得考虑的。

总之,反向比率期权组合是充满想象力的交易策略,只有在实战中勤思考,不断积累经验,才能有效提高交易绩效。

想学习更多财经知识,请关注点掌财经直播、微信公众号或点掌财经APP

扫一扫 下载APP

扫一扫 下载APP