来源:股票技巧

21-04-22 18:12

来源:股票技巧

21-04-22 18:12

所谓资本边际效率(Marginal Efficiency of Capital,MEC):等于一贴现率,用此贴现率将该资本资产的未来使用期内各预期收益折为现值,则各现值之和恰好等于该资本资产之供给价格或者重置成本。

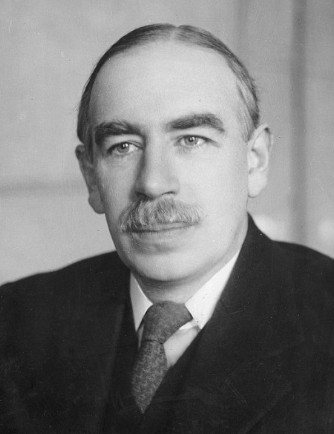

资本边际效率是凯恩斯所说造成有效需求不足大三个基本心理因素之一。凯恩斯的资本边际效率,指的是预期增加一个单位投资可以得到的利润率。

凯恩斯把资本资产的未来收入看作是预期的这项投资的未来一系列年收入,把资本资产的供给价格看作是预期的资产的重置成本。而且,他认为资本边际效率是递减的。

凯恩斯在《就业、利息、货币通论》中用相当多的篇幅讨论投资引诱。投资引诱理论是他的就业通论的最重要的部分。按照凯恩斯的看法,只有资本资产的预期收益超过资本资产的供给价格过重置成本,继续投资才是有利可图的,才能对资本家产生投资引诱。

凯恩斯认为,投资取决于资本边际效率与利率之间的相互对比关系,而前者尤为重要。当投资者在购入某项资本设备时,必须预期在该设备报废之前,能在逐年的收益中偿还他的投资并获得利润。由于这些收益尚属未来的预期值,而投资却是现在支付的实际额,所以估算这笔收益时,最后用一个贴现率把它折成现值,并使该现值至少等于该项设备的供给价格 (如按设备折旧率计算的价格),这样才便于进行比较。把资本边际效率与现行金融市场的利率相对比、若边际效率高于利率,投资者自然乐于投资,甚至借钱投资;反之,投资就会减少, 甚至停止。这就是资本边际效率对投资的调节作用。

通俗而言,资本边际效率是指厂商计划一项投资时预期可赚得的按复利方法计算的利润率。MEC取决于预期的未来收益R和购置投资资产的成本。由于I=(总收益-成本)/成本=净收益/成本,所以资本边际效率是一个百分率,可以直接与利息率相比较。

但凯恩斯又认为, 资本边际效率随着投资量的增加而递减,它是一条自左向右下方倾斜的曲线。因为,随着投资的增加,资本存量增加,一方面资本资产的成本会增加(同样一台机器所费更多),另一方面,资产所产物品的供给增加,因而预期收益会减少。凯恩斯认为,资本边际效率随投资增加而递减,在短期内主要由于资本物成本上升,在长期内主要在于资本存量的大量积累(可供选择的投资机会越来越少;资本对劳动的边际 替代率递减)。

在凯恩斯宏观经济模型中,一个社会一定时期的投资量由资本边际效率与利息率共同决定。资本边际效率随着投资增加而递减。设边际效率表列为已知,投资量随利率降低而增加,直到某一投资增量的资本边际效率与利息率相等为止。

上文就是对资本边际效率的简单说明,对这类文章感兴趣的朋友可以关注小编。

扫一扫 下载APP

扫一扫 下载APP