来源:阿牛智投

20-04-26 15:54

来源:阿牛智投

20-04-26 15:54

趣谈一:银行和基金从业人员,最恐慌的是未来饭碗会否不保

波士顿是美国资管行业的重镇。2016年我在波士顿和做基金管理的校友交流中发现,受到金融科技发展的影响,他们对未来有些悲观,认为饭碗在未来某一天也许就没了。很多在银行工作的朋友同样焦虑。

我的观点,大量易标准化、重复性、没技术含量、不具独创性的工作肯定会被裁掉。从基金行业来说,首先后台最容易被替代,因为都是成本。清算、交收、估值类工作,以前需要多人忙碌,现在很容易被一套软件系统就替代了,都用不上人工智能,而且准确性更高。

目前还有公司在开发银行间的区块链对账系统,以后也不用每天晚上人工互检对账了。因为区块链本身是一个瞬间同步的账目,每个人的账本会实时共享,同时又能做到安全透明、不可篡改,所以这些后台工作会最先被替代。

再说前台,智能投顾的自动化交易未来会让大多数交易员变得毫无价值。以量化投资来说,未来做多因子模型的投资经理就很容易被干掉。因为由AI来做优化,绝对比人做优化要强很多。对于前台的其他工作,现在已经出现了机器人客服,像信息简报、研究报告类也都可以由人工智能自动摘取生成(当然,我认为独创性研究是很难被替代的)。

但国内的二级市场与国外有很多不同,很多散户需要心灵按摩。这些情感交流的工作是否就不会被取代呢?我觉得也不一定。因为现在00后一代,他们在行为习惯上,其实更愿意和机器人打交道,而不是和人打交道。这正是2015年BlackRock收购Future Advisor的重要原因,他们发现年轻人更需要便利、低门槛和互联网化的理财方式。

拿保险举个例子。卖保险显然要比卖理财更需要情感沟通,但智能保顾也正在兴起。所以对于资管而言,我认为情感因素并没那么重要,未来会有越来越多的人喜欢并习惯面对机器。

趣谈二:Fintech机会正在向传统金融背景人士倾斜

我们看过很多Fintech领域的创业项目,发现一个有趣的现象,那就是互联网出身的人和有银行从业背景的人,往那儿一坐风格会泾渭分明。互联网人盯的就是KPI和增长,对风控、对法规毫无概念;金融行业出身的人主要谈的就是风险控制,要规范企业的发展。

从去年开始互联网金融发展的风向发生了巨变,以往野蛮生长的环境不复存在。美国货币监理署(OCC)正在考虑给Fintech公司发全国性银行牌照,国内也大幅加强了合规的严格管理。这些变化,都促使互联网金融开始向更注重规范、更注重风控的传统金融背景人士倾斜。

还有非常重要的一点是,作为传统金融行业的人,他们坐拥非常多的资源,当意识到互联网金融的风向时,转舵起来还是很容易的。正如一个在银行的朋友介绍,自银行推出现金贷业务后,仅用几个月时间,就快速超过了互联网人已用两三年发展起来的规模。

在美国也是如此,一旦具备传统投资优势的金融机构进入智能投顾领域,同样会迅速抢占市场份额。正如Vanguard和Charles Schwab自2015年推出智能投顾产品后,相对应的资产管理规模(AUM)已遥遥超越了Betterment和Wealthfront。

趣谈三:中国为什么比美国更适合发展FinTech?

英国的《经济学人》杂志在年初的一篇文章中提到,正是得益先进的技术、落后的银行体系和爆发式的财富增长,让中国成为了全球金融科技的领导者。去年10月我参加了著名的Money20/20大会,对此感受颇深,现场几乎2/3的广告牌都是中国企业。这些国内的Fintech企业,不论在模式创新还是技术创新上,都已远远超过了美国。

中国为什么比美国更适合发展Fintech?我的看法是:

国内对金融科技的监管环境还是很宽松的,至少前几年非常宽松。在美国的Fintech企业,绝不敢像国内这么“胆大妄为”;

国内即使有人冒进违规了,处罚起来并不严厉,犯错成本较低;

国内还没有成熟的隐私保护法,数据的可获得性很高,各种来源的数据都使用;

中国没有美国那么多年的积累,也就没有牵绊。上来就可以用最好的技术、最简单的方法直达目的。

趣谈四:智能投顾在美国发展遭遇了瓶颈

过去我们学习金融时,知道平均成本法(Dollar Cost Averaging),也就是要养成固定去投资的习惯,投资收益是最高的。这是一个基础理论,但大家平时生活中很难做到这么有纪律性,尤其对于刚入职场的小白而言。

现在美国银行和智能投顾公司最让人羡慕的是完全能做到自动理财。一般美国都是双周发薪,通过direct deposit功能,工资直接进入银行账户。银行完成扣款后,会自动划分到智能投顾公司的账户。由投顾公司做一个再平衡,就帮用户理财投资了。对用户来言,每月只需留一些钱还信用卡就行了。智能投顾在切实解决用户体验问题后,让用户量和AUM资产管理规模上来的特别快。

不过现下智能投顾在美国的发展仍处于瓶颈之中。主要是行业领头羊Betterment、Wealthfront处于了一个停滞期。很多潜在投资者对他们的担心是,Robot-advisors这件事,并未改变背后的商业逻辑,也就是配置资产和金融服务的属性没变。但相比于传统机构,他们投入市场和运营的花费却很大,这是典型的互联网人发展模式,先砸钱把用户量做起来。但这也让吸收资金的成本变得非常高。那你的竞争优势到底是什么?估值还这么高,是不是市场吹起的泡泡?这遭遇了很多投资者的怀疑。

趣谈五:智能投顾与量化投资的区别是什么?

相比同样采用计算机与数学模型做投资决策的量化投资,智能投顾最显著的区别是什么?简单来说一个是自动根据市场变化做决策,一个还得靠人来调策略。后者说的正是量化投资,一般是先找出一个模型策略,这个策略不会自动变化。所以一旦当市场环境变化的时候,这个量化策略就失效了,必须由投资经理根据市场情况来调整策略。

对于应用机器学习的智能投顾,则会根据市场的变化不断的产生新策略,也就是应对瞬息万变的市场变化,一切都是在后台自动完成的,并不需要人工干预。因为机器学习有回馈循环(Feedback Loop),从市场-策略-结果再到市场的不断反复循环,会自动根据资产的价格、风险的变动不断调整。

相比量化或人工投资,人工智能处理信息还有一个最大优势,那就是可以把自有证券市场以来的全部数据都录入做分析。特别现在有了GPU、TPU等专门的处理器,依靠强大的运算能力,可以瞬间得到想要的相关性分析,这满足了金融领域对数据的实时性要求。

趣谈六.智能投顾是不是在吹牛,投资业绩到底如何?

刚才谈到利用机器学习和深度学习的方法,智能投顾可以把价格变动的趋势和模式找出来,做到快速反应、快速交易。相信很多人一定好奇,智能投顾相对于量化投资的业绩到底如何。

我们知道最近几年,面对国际金融市场的大幅波动,量化投资的业绩是远远好于很多主动型管理基金。在今年3月传出的BlackRock重组计划中,就裁掉了很多主动型基金部门的员工,将很大一部分的资产将转化为量化管理产品。

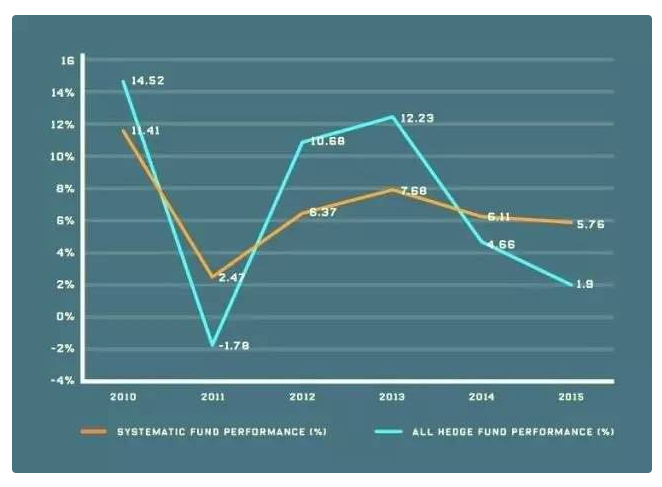

而根据对冲数据服务公司Eurekahedge的AI/机器学习对冲基金指数显示,自从2010年以后,其中23支应用智能投顾的对冲基金,在业绩表现方面是要优于量化对冲基金的(如下图)。

趣谈七:人工智能为什么直到今天才取得突破?

我经常开玩笑说,人工智能技术的发展有些复古。因为现在深度学习依托的神经网络系统理论,最早可以追溯到上世纪40、50年代,只不过到现在发展为了多层神经网络技术。从最早的LISP语言、专家系统到神经网络和机器学习,人工智能过去几十年的发展一直都非常低迷。这让李开复老师那一代从业者很是受伤,因为把事业放在上面20年没有进展。那为什么来到今天就突破了呢?

一方面是已提到的多层神经网络(MLP)取得了小突破,特别其中深度学习(Deep Learning)的出现,应用更多层网路,能学习更抽象理念,并融入自我学习中,加速收敛。以前努力了半天,识别能力只能提升百分之几,现在一下提升了百分之二十几,这让AI取得了突破式发展。从智能投顾角度,深度学习既然极大提高了图像识别精度,同理也可以提高识别股票价格变化的模式,虽然这并不意味可以准确预测股价。

另外更关键的,我认为是数据量的丰富。2010年我回硅谷时,第一次听谷歌的朋友说他们的AI取得突破,能在YouTube上把猫给认出来了。很重要的原因是在YouTube上有了大量的视频和图片数据之后。对此我认为,人工智能发展起来的关键是有了大量的数据,算法提升其实是很有限的。甚至可以说人工智能发展80%归于数据的丰富,可能只有20%归于算法的提升。特别在金融行业,数据都是非常容易标签化的,完美性这么好,所以人工智能最先颠覆的就是金融领域。

趣谈八:深度学习最大的问题是黑箱

对于深度学习而言,人才分几个档次。第一级是开宗立派的人物,也就是发明CNN(卷积神经网络)、DNN(深度神经网络)、RNN(循环神经网络)这些流派的宗师级人物。还有一类人才,是真正能够把参数调好的人,也非常稀缺。比如对于多层神经网络,是设置10层、5层还是7层效果最好?每层都有很多参数。还有给入多大的数据量才会产生理想结果?因为到一定程度,你会发现输入越多数量,结果反而可能会变坏。

这是一个经验值,甚至没有规律,所以业内开玩笑叫做炼金术。把一堆东西放一起,不知好坏,天天试,跟做化学实验室一样,还没有固定的化学方程式。大部分在美国读PhD的中国留学生是负责调参数的。但调参数能调好的人,在AI界也算是凤毛麟角,一年的package下来也有100~200万美金。要知道不仅在中国,在全球,人工智能创业公司最大的挑战都不是钱,而是雇不到人。

但这里就产生了一个问题。比如输入大量数据后,经过10层神经网络筛选得出一个结论,可你是没法回溯怎么得出这个结论的。所以深度学习最大的问题是黑箱。如果想避免一个错误,要修改参数,那所有训练又得重新来一遍。正因为这个问题,自动驾驶一旦出现车祸,很难向美国交通局去解释。在美国发信用卡的领域也存在一样的问题。拒绝给一个客户发信用卡,你得告知是基于什么规则,不然人家可能会告你,但深度学习没办法解释这件事。所以最近的一些算法已经做出了一些优化。

趣谈九:国内智能投顾发展境况如何?

很多人说中国资产类型太单一,ETF数量不够,很难满足智能投顾的资产配置需求。我们之前看了有20多家智能投顾公司,实际发现他们的配置还是很丰富的。简直可以说是五花八门,有的配P2P资产、有的配小贷,还有人拆信托、拆私募,做MOM、FOF模式的也有。大家都打着智能投顾的旗号,但剥开皮看都不一样,很多时候不知后面卖的什么东西。这也正是国家在加强机器人投顾管理的原因。

还有一个重要问题是,中国基本没有买方投顾,大家都在挣后端销售佣金,更像卖方雇佣的销售。所以对国内的智能投顾而言,本来是个投资顾问的事儿,却在做销售的活儿。这混淆了投资咨询与产品销售之间的界限。那么用户如何来评判你投资建议的公立性?这让消费者很难信智能投顾这件事。这正是国家正加紧合规的理论依据。

另外国内智能投顾最大的问题还在于金融产品代销资质。所以在中国做智能投顾,真正合规的只能是由大的金控公司来做,他们拥有所有的销售牌照和资格,才能给用户去做丰富的资产配置。不然你都没有太多可配置的资产,跟真正意义上的智能投顾有很大差距。而对创业公司来言,每个牌照的价格都非常贵,还要搞定各种通道、支付,真的玩不起。

趣谈十:智能投顾悖论

我们知道股票交易有赔有赚,如果大家都买了同一套软件,可以预测该买哪支股票,那么市场上谁卖呢?在一个下跌市场当中,一旦像Vanguard、BlackRock这样的行业巨头,用机器人投顾做出抛售指令,大家都在抛盘,而没人买盘,单边行情会不会导致市场崩溃?其实我认为这样的问题可以避免。因为真正的智能投顾是能根据每个人的风险偏好不同,做出不同的投资组合和交易选择,这样才能让市场有赔有赚的运行起来。

最后说一个有趣的话题,那就是人对机器的容忍度,要远远小于人对自己的容忍度。最简单的无人车犯错,大家都觉得不可容忍。但人天天都在犯错,却很容易获得谅解。这是一个客观问题。回到智能投顾这个话题,面对中国股市普遍难以盈利的行情,你说智能投顾在一个下跌市场当中,如何安抚用户亏损的情绪呢?其实很简单。周围10个人如果你是亏的最多的,人家都赚,你肯定不开心。但如果机器用数据告诉你,相比量化投资和你周围的人,你的回撤是最少的,那你肯定就不会太苛责机器了。

来源:虎嗅

扫一扫 下载APP

扫一扫 下载APP