来源:阿牛智投

21-06-28 16:09

来源:阿牛智投

21-06-28 16:09

量化投资作为一种新兴的投资方式,已经得到了欧美等成熟股票市场、期货市场多年验证。

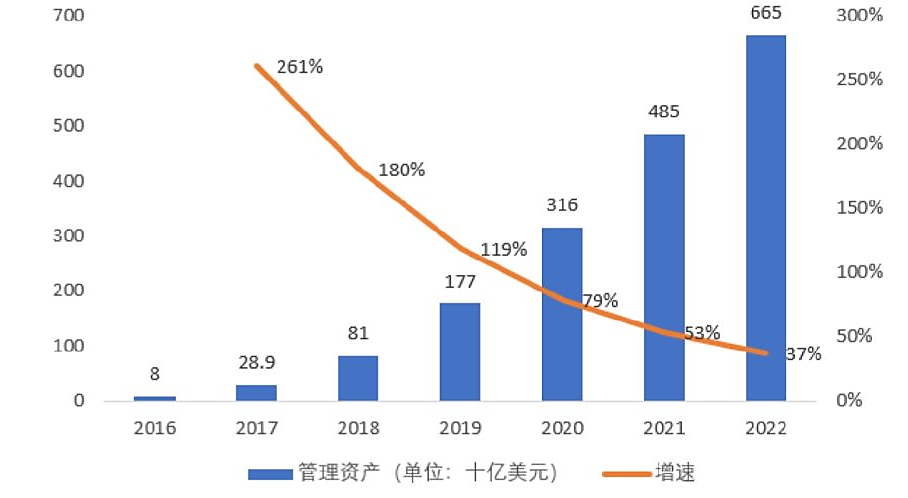

数据显示,美国资本市场90%的股票交易量都来自于量化,50%的资产是由量化策略管理的,而在中国资本市场,这个占比只有20%。

国内知名量化私募幻方量化董事总经理、基金经理蔡力宇认为,量化在中国的未来非常有前景,量化基金的管理规模应该会越来越大,比例越来越高,规模的天花板也会持续突破。

那么量化到底有什么好处,让市场如此沉迷?让我们把时间的指针往回拨动,回到90年代的法国。

纪律性:量化交易的起源

从现存的资料来看,最早采用科学方法试图归纳总结股票规律的人,是法国的朱尔斯·雷格纳特。

朱尔斯·雷格纳特是巴黎证券交易所的一名股票经纪人助理,他非常厌恶内幕交易以及那些通过技术图表寻找短线交易机会的投机者。他认为只要频繁地进行短线操作,最后快速破产是必然的事。

因为短线交易与赌博很像,有人赚的同时就有另一个亏,再加上有证券交易所在边上抽取高额的手续费,这是一个妥妥的零和博弈游戏。

而雷格纳特是牛顿的铁粉,他试图模仿牛顿的天体运行理论用科学的方法去预测股票的涨跌。

他通过对过往的交易价格进行分析,得出当时巴黎最大的证券交易品种——3%的永续国债的合理价格为73.4法郎。

在低于这个价格的时候他就会果断买入,跌的越多买的越多,高于这个价格就会卖出,涨的越多就卖的越多。就这样他实现了“财务自由”。

我们现在可以看到朱尔斯·雷格纳特的策略利用了正态分布和均值回归等统计学理论,做出了一个简易的量化投资策略。

这个策略可以避免他追涨杀跌,这也就体现出了量化策略的第一个优势:纪律性。

人性的贪婪,亏损的厌恶,都可能带来追涨杀跌的投资结果,但是量化策略是完全基于设定的交易条件进行买卖,可以避免人性弱点导致的亏损,具有很强的纪律性。

及时性:爱德华·索普的财富密码

雷格纳特看不起短线交易,觉得短线交易就是在赌博。但他没想到在100年后的美国出现了一位传奇赌徒,这个人就是爱德华·索普。

爱德华·索普作为麻省理工和加州大学的数学、金融学教授,是个不折不扣的数学天才。他通过IBM计算机和概率论的凯利公式发现了21点的记牌技巧,并发表了论文《21点的优选策略》。

爱德华·索普在掌握“技术优势”后一夜之间横扫内华达州雷偌市所有赌场,对普通赌徒展开“量化屠杀”,最后被当地的赌场老板永久禁止进入赌场。

一家小小的赌场也满足不了这样一位数学天才,1969年索普创立了全球首家量化对冲基金,他利用量化的数学公式计算出证券的合理价格,一旦偏离就通过计算机立即抢筹。而他的两只对冲基金在30年内,年化收益率稳定在19%~20%左右,无一年亏损。

最后在1964 年的和1967年写下了《干掉庄家》、《干掉市场》两本书籍,至今都是金融从业者的必读书籍。

这也就是量化策略的第二个优势:及时性。

由于量化交易只要触发价格指令就会自动进行交易。相较于人工下单,有效地降低了时滞,可以更快的抓住机会,获得投资收益。

特别是在如今量化交易越来越普及的现在,谁能比别人更快的发现市场的定价错误,谁就能取得更高的收益。

系统性:桥水基金的全天候策略

桥水基金作为全球最大的对冲基金,在2008年成功预测金融危机而一战成名,当年在多支大型基金破产的情况下,桥水基金的收益高达14%。

达里欧说自己的桥水基金无视市场波动,不管大盘好坏都能获得稳定的收益,虽然这个牛吹得很响,但是达里欧起码在2020年之前都做到了。

而在去年3月份新冠疫情爆发之后,关于“桥水基金爆仓”的传闻在金融圈疯传。随后达利欧辟谣,表示桥水没有爆仓,只是巨亏而已。根据桥水基金3月18日的基金日报显示,桥水基金旗下的纯阿尔法基金于今年已经累计下跌约21%。

人们都知道要在把鸡蛋放在不同的篮子,但这批鸡蛋都是同一只母鸡下得怎么办?这个篮子都是同一个工厂生产都有质量问题怎么办?

2008年金融危机来临的时候,美国所有的股票都在下跌,因为整个资本市场都出现了问题,如果资本市场这只“大母鸡”都生病了,那么他下出来的这一批蛋都是有问题的。

当时的美国市场股债齐跌,那些只在美国市场进行分散的投资基金大多都倒闭了。而桥水基金的全天候策略则是进行了全球配置,美元、黄金、期货、国债、股票,几乎都做了配置,而且桥水不止在美国做资产分散,也在欧洲和新兴市场国家进行了资产配置。

这样桥水基金才能保证充分分散风险,他要吃的所有国家的发展红利。直到这次全球性的新冠疫情爆发,让整个全球经济出现了停摆,桥水基金这才出现了亏损。

这也就体现了量化策略的第三个优势:系统性。

量化策略的规则可根据需求多维度、多角度来进行配置。可以从资产配置、行业分散,也可以从宏观周期、市场结构等角度来进行配置。所以量化策略的系统性,能捕捉到更大的投资机会。

量化交易是以数学模型替代人为的主观判断,利用数学公式与计算机技术从庞大的数据中寻找能够带来盈利的“大概率”事件。量化交易的本质上是数学与概率论的利用。

百花齐放的国内量化投资机构

随着国内资本市场的日益成熟。近些年,国内也涌现出了一批优秀的量化基金。

在我们的公募私募里也许许多多的量化策略,大家最常见的公募量化策略大致有指数增强、量化选股、和量化对冲这三种。

其中在量化模型中最广泛运用的,是多因子模型。通过对市场进行回测,挑选出那些能够带来丰厚回报的因子。

举个例子:我可以通过量化策略来批量挑选那些ROIC常年稳定在20%~30%,并且现在PE低于30的公司。再对这些公司进行数据分析。这种HI与AI相结合的量化选股基金也能取得不错的收益。

公募中浙商基金是业内首家提出“AI驱动”的资产管理公司,而浙商基金利用AI赋能的绝对收益策略产品“智多”系列已经成为其明星产品。私募中做的比较好的也有明汯、幻方、灵均等。

不同时代有不同时代的量化,一个策略用得多了,收益率也就降低了,没有能永远有效的量化策略,唯有不断在量化投资上不断深耕的优秀投资人才能永恒。

来源:证券之星

扫一扫 下载APP

扫一扫 下载APP