来源:阿牛智投

21-11-12 16:27

来源:阿牛智投

21-11-12 16:27

近来,国内明星量化私募产品遭遇了一轮大面积回撤,部分甚至创出历史最大回撤。

私募排排网数据显示,成立满1个月有业绩记录的1933只指数增强产品近一月整体收益为-1.20%,仅628只指数增强产品实现正收益,占比为32.49%,其中收益跌幅超过10%的高达32只。

业内人士表示,近期500指数增强和量化中性策略的回撤是市场的正常行为,任何一个策略都不可能是万能的,总有属于策略本身的损益环境。四季度整体的资金心态趋于谨慎,所以对于策略而言,应该以一个相对防守的态度来处理。

针对后市,好买基金研究中心就认为,按照往年的经验,步入年底市场资金面会有一些不稳定的情况,给依赖统计规律的量化策略造成一定挑战。今年这样的现象出现得更早。短期看量化阿尔法面临一定压力,但中长期仍不失较为稳健的策略。

量化产品出现回撤

今年来受到市场高的关注的量化产品近期突遇集中回撤。私募排排网数据显示,成立满1个月有业绩记录的1933只指数增强产品近一月整体收益为-1.20%,仅628只指数增强产品实现正收益,占比为32.49%,其中收益跌幅超过10%的高达32只。

业内人士表示,任何一个策略不可能适配于所有的市场环境,长期投资成功的依据绝不是短期不可预测的宏观形势和短期没有规律可循的市场环境,而是要基于诸多长期验证后正确投资理论构建的投资过程。近期市场市值分化非常严重。与此同时,行业间也出现了显著的分化情况,且行业间波动率亦显著加大。

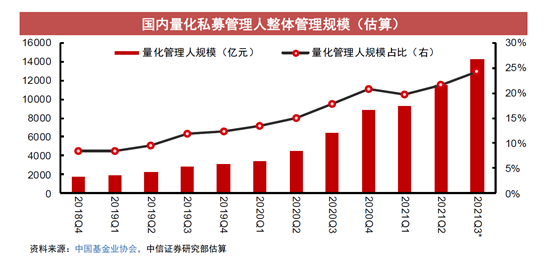

事实上,2021年是量化私募发展的大年,目前已有25家百亿级量化私募,占百亿级私募总数的四分之一。且在今年备案数量居前的私募中,均为百亿量化私募,其中有私募新增备案超400只。而根据中信证券统计,剔除重复计算后,量化私募管理人管理资金规模约为1-1.15万亿元。

国内量化私募管理人整体管理规模(估算)

量化基金的数量和规模快速增长,一方面与今年量化私募普遍收益不错有关,特别是以中证500指数增强为代表的量化产品业绩突出;另一方面也与量化私募回撤较低有关。

总体来看,今年以来量化股票整体表现明显好于主观股票。其中,主观股票基金表现比较好的时段是在今年1-2月、10月,而3-9月量化股票表现突出。

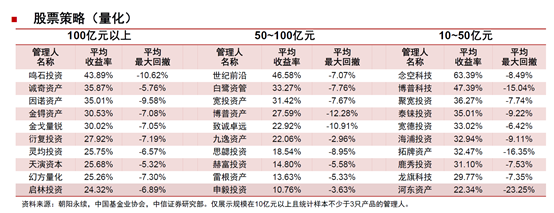

私募排排网数据显示,25家百亿级量化今年以来平均收益19.24%,其中更有6家量化私募年内平均收益超过30%。

前三季度股票策略(量化)收益居前管理人

但近一个月来量化基金自收益回撤,并且指数增强的超额收益为负,未能跑赢所对标的指数。比如上周(2021-11-1至5日),量化多头产品大回撤,仅有个别私募的量化基金有正超额收益,其中中证500指增产品更是重灾区。

对此,聚宽投资总经理王恒鹏分析,目前国内的主流量化选股模型还是以交易数据为驱动,不适应的行情大约包括“流动性缺失”、“市场极端分化”、“风格切换过快”这几种,近期的回撤,后两者的原因更多一些。

回撤原因为何?

慧度资产总经理董艺婷指出,最近量化策略的回撤,有几个因素相互叠加:

1)市场环境的多变,包括基本面的不确定性爆发、重要事件的发生和政策的突发;

2)资金的季节性,每年的11月前后都有一段减量资金的市场,从季节性上11月也是alpha传统淡季。对于商品期货市场,资金的影响小于价格因素的影响;

3)量化策略的趋同。关于这个问题,与其说“量化策略在集中回撤”,不如说“市场前期所关注和选择(大量发行)的策略在集中回撤”,它与春节后持仓集中于抱团资产的主观多头产品的回撤是有共通之处的。市场需求的趋同性变相导致前期发行选择的趋同,而市场需求的驱动又是由再前一阶段的策略分布所影响的。所谓策略的轮动,或者说均值回复性,都与这一机制有关。趋同判断→趋同选择→集中发行→风险推高、市场拥挤→在市场环境发生变化的情况下集中回撤。

千象资产认为,近期市场出现了相对明显的风格轮动,且有约2395只个股没有跑赢中证500指数,占比超过50%。由于量化指数增强策略进行全市场选股,且持仓分散,强指数弱个股走势使得这段时间量化策略获取超额收益的难度相当高。

不过,私募排排网基金经理胡泊认为,近期500指数增强和量化中性策略的回撤是市场的正常行为,任何一个策略都不可能是万能的,总有属于策略本身的损益环境。四季度整体的资金心态趋于谨慎,所以对于策略而言,应该以一个相对防守的态度来处理。

进一步而言,近期量化出现回撤,一方面有市场方面的原因,当前的宏观经济整体比较偏于悲观,所以整个的指数出现了一定程度的调整;

另一方面,量化赛道比较拥挤,最近有不少量化私募规模突破百亿,竞争相对激烈,量化私募为了能够获得超额收益,往往在风格和行业上会有所暴露,并且暴露越大的量化私募超额越明显。

近期A股因为对经济的担忧,市场资金趋于谨慎,市场缺乏热点行业,从而出现行业和风格波动乱序的现象,因此在这种乱序的情况下,对于量化捕捉超额收益是最为痛苦的时期,所以在行业和风格暴露越大的量化私募这轮回撤也越大,暴露比较小和比较严格的量化私募,之前的超额收益部分可能会比较小,但同时这一轮回撤也会比较小。

回撤或接近尾声

事实上,对于风格轮动导致的回撤,不少量化私募管理人都表示,只能“硬扛”。不过,随着市场风格逐渐稳定,量化策略的整体回撤也将接近尾声。

针对后市,衍复投资就表示,近期中性产品的回撤有相当一部分是由贴水收敛造成的,这反而为中性产品后续的运作提供了有利条件,此外影响中证500指数增长超额的不利因素属于短期极端现象,难以长期持续,策略多头端超额收益有望回升。

中长期看,该机构建议对中性产品重新定位。随着A股市场参与者的不断成熟,量化行业的不断发展,中证500指数增强策略的超额收益总体呈现下降趋势,而市场上各方力量对于中证500股指期货空头的需求却居高不下,致使对冲成本没有得到足够的改善。在这样的背景下,中性策略很难再重现两位数的年化收益,夏普比率也会有所下降。

但是,随着近年来指数的不断上涨,系统性风险也在不断积累,而中型产品与beta相关性低,因此仍然有很强的配置价值,并且受到机构投资者的追捧和青睐。对于有能力进行私募基金分散投资的投资者,建议将中性产品作为投资组合力的非卖品之一,起到“定海神针”的作用。

“目前来看,市场成交量有所企稳,行业轮动也在减速,量化策略的整体回撤可能已接近尾声,但对其中的个体风险仍需要重点关注。”业内人士指出,量化策略一般是对过去市场特征的归纳,因此每一次市场出现明显的风格切换时,都呈现出一定幅度的回撤,但随着市场风格特征逐渐稳定,量化策略还会重新适应新的市场。

好买基金研究中心也认为,按照往年的经验,步入年底市场资金面会有一些不稳定的情况,给依赖统计规律的量化策略造成一定挑战。今年这样的现象出现得更早。短期看量化阿尔法面临一定压力,但中长期仍不失较为稳健的策略。

来源:财经网

扫一扫 下载APP

扫一扫 下载APP