来源:阿牛智投

21-12-02 15:10

来源:阿牛智投

21-12-02 15:10

网上有很多文章提到量化1.0时代,2.0时代等等,大致是根据国内量化投资发展历史阶段归纳分段的。近期又遇到量化投资风口浪尖的关注特别高,业绩也出现波动。更有甚者已经开始完全否定量化妖魔化量化,不禁会让人对未来国内量化投资的发展充满想象。其实,看看美国市场,量化投资占比很高,可以大致肯定量化投资作为和主观投资一样成为一种不可或缺的投资方法论的地位。

在接下来的几年中,有几种趋势,会伴随着量化投资的发展而出现:

1,A股市场散户交易占比逐年降低,量化选股超额收益螺旋式逐渐下降

目前,国内有一批管理人量化阿尔法选股的超额收益比较容易能做到年化20%以上,其中特别优秀的能做到年化30%甚至更高,这个其实是非常恐怖的。在美国,顶级机构的这个超额收益也就是5%,6%的水平。本质上国内这个超额收益这么高的原因还是因为投资者结构的原因,散户占比高带来的市场有效性差,错误定价的机率更多。去散户化说了好多年,市场有没有改变呢?还真有!看到ZJ公司一个统计数据,目前A股市场各类机构投资者持股(自由流通市值)已经超过50%,并且最近几年是明显地逐年提高。当然持仓市值过半并不意味着交易量过半,毕竟机构持股的绝大部分份额是以公募基金、保险等为主的价投类主动管理策略。虽然近年来量化策略规模增长明显,但恐怕影响也有限,而散户的平均周转水平要高不少。但即使是这样,我们仍然可以预见,也许也用不了几年,机构交易量份额就会大幅超过散户交易份额。因为个人散户的赚钱效应越来越被证明显著弱于机构投资者,购买基金产品已经逐渐成为一种新流行。因此,或许我们还有一些时间,享受量化选股的高超额逐步下降过程中的红利,但趋势已然非常明确。如果年化超额收益下降到10%左右的水平,指数增强仍然可以被认为是一个颇具价值的投资策略,但中性策略因为对冲成本高、资金使用效率低,前后端费用以及超额和基差共同带来净值波动,实在是不能给客户提供一个满意的答案。当然,也可能未来对冲工具丰富,对冲成本大幅下降,关于衍生品这一点在后文中聊。

2,量化混合多策略和以及FOF/MOM组合投资成为更加流行的趋势

在低波动低回撤稳健收益这个赛道,量化对冲中性策略,套利策略,大比例债券加小比例权益的固收+策略,现金网下打新策略等等应该说是目前比较主流一些策略和投资方式,但也各自存在着对不同阶段市场环境的适应性。比如注册制网下打新策略去年全年的收益能在10%以上,但今年大概率连一半都达不到,未来还可能面临着上市破发的时代来临;固收+策略遇到股市熊市的阶段很容易变成固收“减”,上段提到的未来中性策略收益可能很低等等…

资产配置可能是解决难题的唯一答案(不得不承认老李的确是资产配置的信徒,几乎每一篇文章都能找到痕迹),FOF组合投资把低相关不同收益来源的策略组合在一起,获得一个加权平均收益,但波动和回撤大大降低,夏普比例显著提升。并且根据对子基金持续动态跟踪和调整,力求画出一条小幅波动缓慢向上的斜线。

另一种方式是单个量化管理人在同一个产品内使用多个量化策略,以达到低相关收益来源高资金使用效率的目的。例如,将量化对冲策略、量化指数增强、量化CTA、期权波动率套利、网下打新、量化可转债等策略中的某几项甚至全部组合在一起。其实,现在就已经有很多量化CTA产品都开始会叠加量化对冲或者指增,毕竟除去期货保证金以外的现金部分买成货币基金实在是浪费,而CTA策略的管理人如果不向股票策略扩展,容量始终是个大问题。但真正自上而下就为了量化多策略这个逻辑,去按照风险收益等级设立产品条线的成规模的量化管理人,BL近一两年应该算是个代表了吧。

随着资管新规净值化转型后时代的继续演进,以及房地产投资价值的大幅下降、非标融资类资产逐渐退出历史舞台,投资者大量稳健收益投资需求的资金也必须逐渐去容忍一定的波动,并且投资者的预期收益需要回归理性,最需要做的是在控制好风险的情况下对抗通胀,并且获取一定水平的复利累积。而量化投资因为具备可对冲、投资品种多、投资标的分散、获取低风险套利收益等特性,使得量化策略可以发挥积极贡献,为混合多策略或者组合投资解决稳健收益难题成为可能。

3,基本面量化的占比不断变大

以量价类因子为主要贡献的股票量化策略总是不可避免地触及容量和拥挤的问题。量化管理人都会回答很多投资者关注的策略容量问题,大致是根据自己的冲击成本和滑点来测算。但这里面有两个很关键的问题,一个是市场总交易量的变化,另一个是整个同类策略在全市场中总规模的变化。第二点虽然很少有管理人提及,但事实上别人家的规模大幅增长同样会挤占自己的容量,大家的量价因子有不少的重合度。现在整个量化策略规模已经比较大了,在某些小市值的股票交易中,更容易出现交易的拥挤。又因为交易频率相对高一些,在规模—收益—波动的不可能三角中,规模越做越大的管理人都会寻求如何在降频的环境下继续保持收益水准,基本面因子始终是解决难题的重要出路。

基本面量化除了有容量大的好处以外,还有一个好处是可解释性强,逻辑清楚。当然,要做好这一份工也对数据的要求很高,特别在中国市场不太好把握财务数据真实性情况下。所以对管理人来说数据的搜集和清洗是不低的门槛,也需要时间积累,还要具备相当程度的对金融和财务的深入理解。个人认为,在国内,XY投资可能是这个赛道最有潜力的机构了,其主要合伙人来自于AQR和BGI这种全球最大的基本面量化机构,另外还有学术理论水平极高的合伙人等。虽然他们目前管理规模并不大,和一线量化机构相比收益水平也偏弱,但老李非常认可他们对于基本面量化的坚守以及看好未来他们不断壮大的潜力。另外,还有KN这样的管理人,也是一直在基本面量化的赛道上勤勤恳恳积累。

4 ,机器学习的应用更加深入

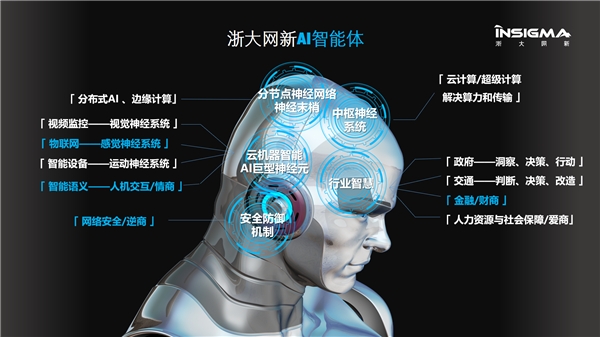

近年来机器学习在量化投资中的应用越来越流行,好像管理人不提自己运用了机器学习方法都拿不出手一样。很多量化管理人都或多或少使用到一些机器学习的理论。“神经网络”、“深度学习”、“人工智能”这些词汇也频繁出现在管理人路演材料中作为宣传的亮点之一。的确,技术进步带来的成果在金融投资上的应用越来越深入。随着大数据的维度越来越丰富,计算机运算能力越来越强,机器学习在量化投资中的应用一定会越来越深入。当然,处理好纯非线性数据挖掘可能出现的没有好的解释逻辑、过拟合等问题是需要非常小心的。但总的来说,机器学习的技术有望在未来国内量化投资中扮演越来越重要的作用。

5,行业内头部效应更加明显

近些年头部集中好像成为各行各业的普遍趋势,金融行业也不例外。量化投资特别需要的是策略的不停迭代、运算能力的不断提高、交易速度的不断提升。这些都意味着管理人在高端人才竞争,硬件投入等方面持续地投入。私募行业内部管理规模更大的管理人因为更多的收入来源,会形成很大的竞争优势,这样会形成一个正向反馈。其中在高频策略的细分赛道,本来行业规模就有限,更有可能形成稳定的头部格局,某些时候快人一步,或者人无我有的交易信号,也许就是1和0的差别。美国市场同样如此,量化对冲基金已经形成了几家头部机构的格局,其他分散的小机构很难超越。当然,我并不认为目前国内按照规模排名的头部机构就已经形成了稳定的格局,中国的量化投资行业还很年轻,未来谁能站稳脚跟都不一定,但头部集中的趋势也许已然注定。

6,来自外资机构的挑战

外资金融机构进入中国早也不是什么新鲜事,最近几年金融对外开放的政策力度也越来越大,WOFE注册、QFII额度取消限制、外资全资的投行、券商、期货公司等金融持牌机构政策的放开等等,也展示了中国在金融领域对外开放的决心。老李始终认为,在金融的很多细分赛道,外资机构都需要非常长的时间才能适应中国市场及文化,比如主观投资中对上市公司真实情况的深入了解,投行IPO业务中对监管审核尺度的把握和对拟上市公司当地政策环境的理解。还比如在财富管理业务中,国内传统金融机构长期以来形成的网点渠道、人员数量以及品牌声誉等巨大优势,对外资金融机构来讲,都是非常难以跨越的护城河。

但是在量化投资的这个赛道,外资量化机构很可能会快速就展示出很强的竞争力。因为这个赛道,所有的重要因素都在市场,都没有门槛,是基本都不需要和人情打交道的纯技术活。而全球顶尖的量化对冲基金在这个技术层面已经积累很多年,并且在人才上的优势也非常大。其实,国内成规模的量化私募中有不少创始人是从海外机构归国的,发展非常好,那如果他们的老东家进入中国大干特干呢?不知道会不会有点可怕。著名的Two Sigma和D.E.shaw都已经在最近一两年在上海设立WOFE机构并且发行了产品,初期发行产品的投资标的以商品为主,并且基本没有做什么营销。老李有关注到其中一只产品的净值表现,已经展示出非常惊人的效果。可以预见,也许不需要太久时间,当这些外资量化私募真正开始重点开展中国资管业务的时候,数据和交易连接一旦准备充分,一定会刮起国内量化投资行业的一阵旋风。不过也并不是说国内机构就一定会占下风,毕竟已经积累多年,但是面临巨大竞争可能是不可避免的了。

7,衍生品的大力发展

相比国外,国内资本市场成立较晚,还因为体制的原因,在以前衍生品的发展十分缓慢,工具的推出非常谨慎。目前主要是一些指数类的期货和场内期权产品,以及供给严重不足的个股融券工具还有交易低频的个股场外期权模式。未来,随着衍生品工具的不断丰富,量化策略的应用场景将大为广阔。比如中证1000指数的股指期货如果推出,中性策略很可能由目前500指数为主的策略变为中证1000为主的策略;再比如个股融券供给充足或者场内个股期权推出,那么股票多空(一篮子多头股票和一篮子空头股票)策略也一定会占有一席之地。衍生品工具的大力发展,会为量化策略带来更多丰富的选择,也会为财富管理带来更多可能。真是充满了期待!

来源:搜狐网

扫一扫 下载APP

扫一扫 下载APP