来源:韩式俊

22-09-23 14:33

来源:韩式俊

22-09-23 14:33

今年四月底反弹以来,表现最强劲的非新能源赛道莫属,而最近两个月的调整,也是以这些热门赛道调整最为剧烈,新能源赛道的行情是否已经远去,持续流入的资金难道都是散户投资者?市场看好的逻辑是否已经改变?今天笔者就带大家了解一下新能源赛道中海上风电行业的机会。

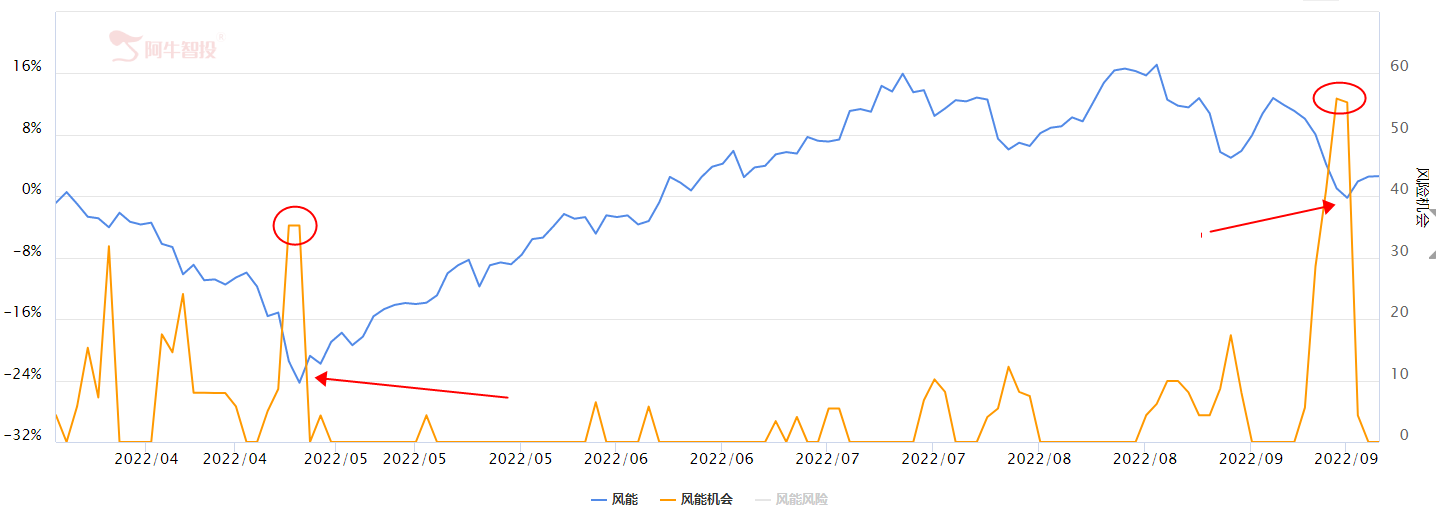

风能板块周K线图

来源:点掌财经

招标维持高景气,我国海风延续高增长

根据不完全统计,年初至今,我国海上风电招标规模已接近20GW,创历史新高,较2021年全年提升了6倍,装机需求明确;今年上半年,受沿海省市疫情反复以及原材料价格高企等因素限制,海上风电项目开工率较低。现阶段,随着影响海上风电项目建设的不利因素减弱,结合风机大型化技术降本、地方补贴出台,共同助推海风项目收益率的提升,下半年海风装机规模有望实现显著回升。预计2022-25年我国新增海上风电年装机规模有望分别达到6/10/15/22GW,年均新增海风装机规模有望达到13GW,排除2021年抢装影响,2022-25年CAGR高达52%。

欧洲提升海风规划装机量,出口空间扩大

今年8月,欧洲8国及欧盟宣布将加强能源安全和海上风电合作,计划在2030年将波罗的海地区海风装机量从2.8GW提高至19.6GW。今年5月德国、荷兰、丹麦、比利时宣布2022-50年规划海风新增装机为284GW,年均新增装机10GW;今年4月,英国宣布到2030年海风装机量目标提升至50GW,对应新增装机27GW,2022-30年年均新增装机为3GW。根据GWEC披露,2022-31年欧洲年均新增海上风电装机有望突破14GW,2021-31年CAGR为24%,市场空间广阔。

海内外海风兴起,零部件龙头有望率先受益

国内市场,海风兴起加速风机大型化进程,零部件环节的大型化匹配能力或在技术、产能扩建等方面受到制约,龙头企业有望凭借领先的研发实力攻克技术难点,以及资源优势扩建大兆瓦产能,率先受益于行业红利。出口方面,欧洲海风规划装机量提升,叠加海外主机厂受供应链中断等因素影响导致成本攀升,盈利水平下滑严重,我国零部件龙头企业有望凭借领先的成本优势以及大兆瓦产品匹配能力,获得更多海外主机厂的订单,进一步提升行业地位。

风能板块情绪指数

来源:阿牛智投

相关受益公司标的

轴承环节,主轴轴承国产化率较低,海上风机主轴轴承几乎被海外厂商垄断,陆上风机进口轴承较国产轴承贵30%-40%,主机厂有望通过(1)滑动替代滚动、(2)滚子国产化,实现进口替代,降低轴承成本,建议关注滑动轴承研发进度领先的长盛轴承、风电滚子已贡献业绩且客户开拓顺利的五洲新春。

铸锻件环节,风机大型化加速小兆瓦产能出清,铸件环节环评趋紧,提升行业集中度,龙头企业大兆瓦产能扩建较为顺利,建议关注产能规模绝对领先的铸件龙头日月股份(23年铸造产能有望突破70万吨);锻造环节壁垒较高,拥有大兆瓦生产能力的厂商较少,盈利能力整体较高,建议关注锻造主轴环节市场份额领先、横向开拓铸造主轴顺利且已与多家优质海外客户合作多年的金雷股份。

阿牛智投投资顾问:韩式俊,证书编号:A0460621010001, 阿牛智投业务许可证:91370100724977116F。

扫一扫 下载APP

扫一扫 下载APP