来源:江润华

23-03-23 11:48

来源:江润华

23-03-23 11:48

大基金密集减持

大基金成立于2014年,由财政部、国开金融、中国烟草、亦庄国投等共同发起,是为促进国内集成电路产业发展而设立的。大基金一期成立时募资1387.2亿元,撬动设备资金超过5000亿元,投资范围包括制造、设计、封测、装备、材料以及生态环境等方面的全覆盖。

随着投资完成并进入回收期,大基金二期开始承接一期的职责继续投资中国半导体产业。2019年10月22日,大基金二期正式注册成立,注册资本2041.5亿元,共有27位股东,包括财政部、国开金融、中国烟草等国家机关部门以及国家级资金,还有地方政府背景资金、央企资金、民企资金等。

大基金的运作向来被认为是半导体的风向标,近8天内已有5家半导体企业被大基金减持。笔者认为随着大基金一期减持相关企业,大基金二期的投资可能加速,尤其是在半导体材料和设备端。大基金减持并不动摇国家对半导体产业未来发展前景的积极乐观态度,反而是对资金的一次结构性调整,将资金从已在技术上取得部分突破的领先企业转移至仍需资金支持研发运营的企业,虽然对短期市场情绪有一定影响,但并不影响企业未来发展逻辑。

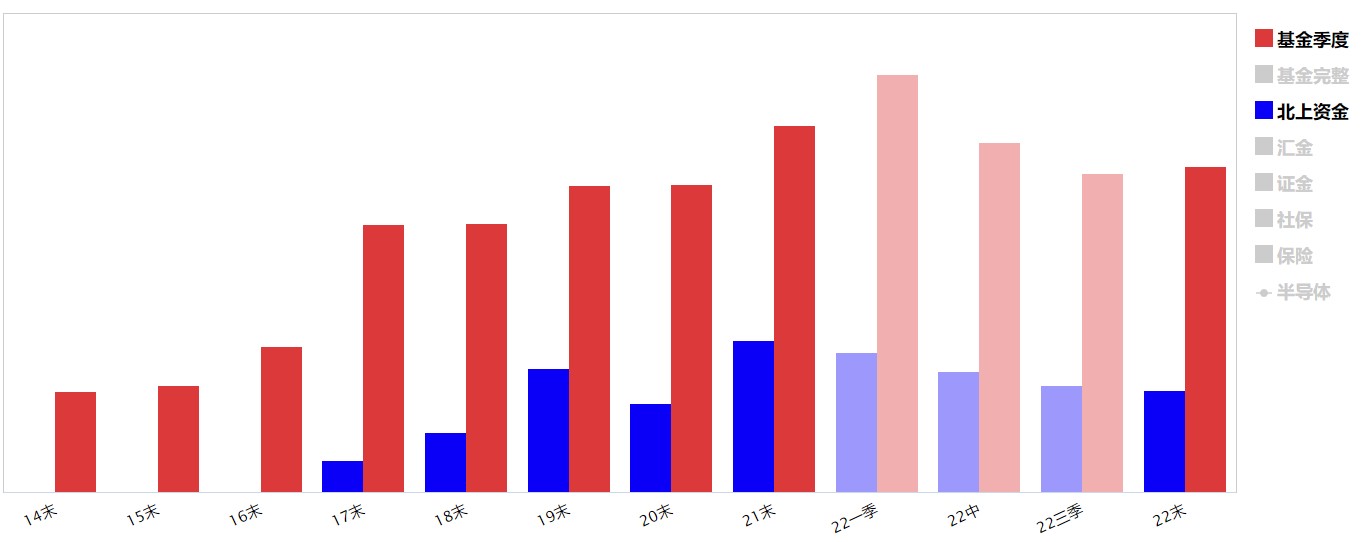

半导体主力控盘图

来源:阿牛智投

芯片有望迎来拐点

市场上,半导体板块年内表现亮眼,今年以来,芯片指数累计涨超23%。嘉实上证科创板芯片ETF、华安上证科创板芯片ETF等涨超20%。

半导体产业的去库存即将步入尾声,芯片板块或将迎来拐点,吸引部分资金进场买入。以更长远的视角看,整个板块最核心的逻辑是,在“自主可控”的紧迫需求下,半导体产业链的国产化率有望加速提升。增强选时数据提升当前半导体板块仍然处于红色多头区间。

半导体增强选时K线图

来源:阿牛智投

根据产业链结构,半导体行业可以分为上游、中游和下游三个部分。上游包括半导体设备和材料,中游包括芯片设计、制造和封测,下游包括各种应用领域。其中,上游和中游是核心环节,也是国内目前相对薄弱的环节。在晶圆厂持续扩产和国产化进程加速的大趋势下,上游和中游的企业有望受益于政策支持、市场需求和价格提升。具体来说,在上游部分,刻蚀和清洁两个细分赛道,目前国内还存在较大的进口替代空间。在中游部分,存储器和逻辑IC两个细分赛道需求量巨大。

全年来看,两个领域投资机会值得关注:一是消费电子复苏链,经过去年下半年至今的库存去化,以手机芯片为代表的消费电子正在度过行业低估,手机芯片相关的芯片设计板块有望迎来复苏,投资弹性较大;二是受益国产替代的半导体设备和材料,在自主可控背景下,预计国内仍将持续加大半导体制造领域的投入,国产半导体设备和材料的份额有较大的提升空间。此外,包括人工智能、数字经济等都会大幅拉动国内相关产业链的需求,相应的半导体芯片公司有望迎来较好的投资机会。

江润华 执业证书编号:A0740619070005,阿牛智投业务许可证:91370100724977116F

扫一扫 下载APP

扫一扫 下载APP