来源:王雨厚

18-09-27 09:39

来源:王雨厚

18-09-27 09:39

近期白马股再度成为市场的香饽饽,为何白马股会反复得到资金的追捧呢,原因就是业绩的稳定性。大家还记得抱大腿的苹果产业链企业吧,以前赚了盆满钵满,但现在业绩出现了明显的下滑,所以即使大跌之后也没有得到资金的追捧

今天我们谈白马,那么先来看看大白马

对于公司的赚钱能力,用的是ROE,也就是净资产收益率,简单地来说就是判断上市公司盈利能力的一项重要财务指标。

一般来说ROE大于15%的公司会被认为是盈利能力比较好的,同时为了保证选出来的公司盈利能力比较稳定,一般要观察公司最近三年的ROE,看是不是大于15%。

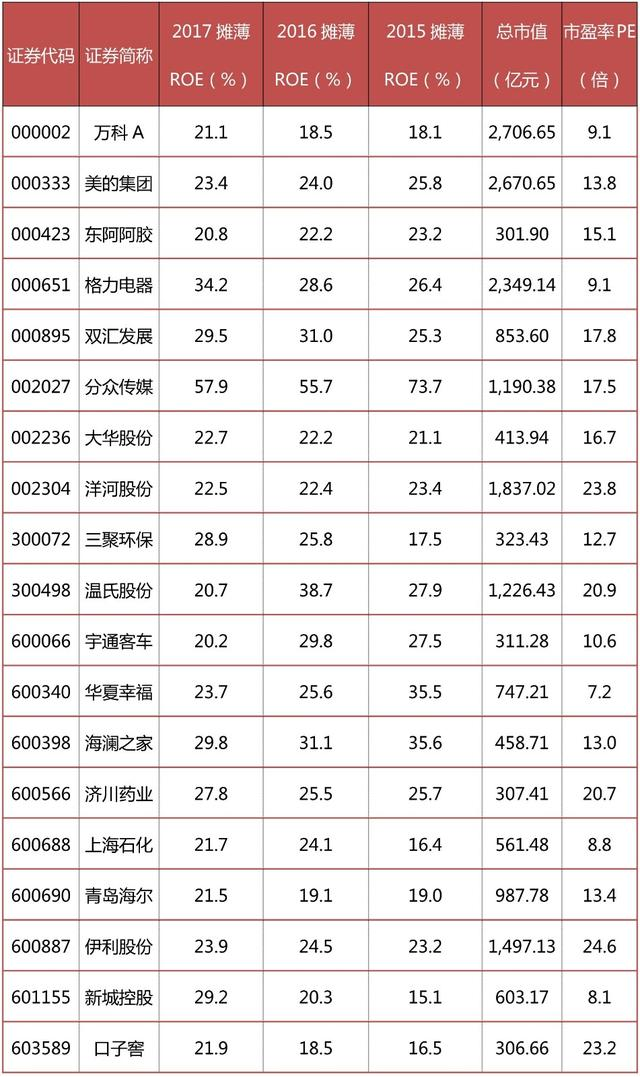

上表是近三年ROE均连续大于20%,且总市值大于300亿的最优质白马股,可以看见我们熟悉的茅台、美的和格力都在其中。

今年来白马股也有所杀跌,对于白马股的下跌,可以理解为非理性下跌,一部分原因是对前一轮大幅上涨行情的修复,但从今年以来的市场表现来看,似乎这一种修复回撤的力度有些非理性,有的白马股已经把去年的涨幅成果完全吞噬。

另外的下跌原因,则与估值修复、盈利增速放缓等因素有关。当上市公司的盈利增速有所放缓,那么相应的估值优势也会有所下降,而此时此刻市场难免会产生出一定的不良预期,加剧了股票价格的波动风险。市场一直给予白马股“偏高”的估值,究其原因就是因为投资者相信白马股的业绩能够支撑估值,部分个股的业绩无法支撑其估值,业绩达不到市场预期,就会带来股票价格的回落。刚才我们讲到的歌尔声学就是这种类型。

如何挑选潜力白马呢?

那么除了上面所提到的盈利能力——ROE之外,还有哪些条件可以帮助我们挑选优质先例白马股呢?

第一,看市盈率PE,如果现在判断股价高不高,还在看绝对价格或者绝对涨幅,那就太小儿科了,PE是一个重要的判断股价是否合理的指标。

简单地来说,现在以市盈率25倍作为一个参考:如果超过了25倍,到了30倍以上就要小心了,未来的空间不会太大,相反,如果低于25倍,在20倍以下,那么未来的上涨空间也会比较大。

光靠这么几个条件就从三千多支个股中只筛选出了18个个股,这18支个股不仅连续三年年报ROE超过15%,并且进一步严格标准,2017年的ROE大于20%,同时总市值大于300万亿,市盈率低于25倍。

除此之外,价值投资还会从行业来看,白马股一般都集中在医药,食品饮料,汽车,家电行业,也就是所谓的“大消费”概念,他们生产的都是我们日常生活中耳熟能详的产品,同时这些行业龙头在市场中的地位十分稳固,行业周期也比较长,所以现金流非常稳定。如果对比美国和日本的大牛股,很多也是大消费领域。

扫一扫 下载APP

扫一扫 下载APP