来源:王炜-实战

18-12-15 07:52

来源:王炜-实战

18-12-15 07:52

原创: 王炜 预见未来成就巨额财富 实战精英 今天

前言:这是一篇能改变人生的哲理性文章,重新定义投资精要的策论!

一、价值投资到底是什么?

从来没有人准确定义过价值投资,包括巴菲特本人也仅仅自称是消费品投资。巴菲特先生说要找过桥收费企业,并没有详细说明过桥收费需要每年有增速,而且要历久弥衡时间越长越好。

高速公路股就是地地道道过桥收费型企业,为何没有人持有高速公路股票获利丰厚呢?因为它没有增速!如果某高速公路企业每年有20%效益增速,业绩0.2元/股,股价3元,十年后业绩能增长到1.2元,二十年后业绩能7.6元/每股,股价能不翻20倍吗?不论哪家上市公司如果能有长久的高速增长,只要买点合适一定能获取较高收益。

我个人认为价值投资就是一家企业长期印钞的能力!茅台遇见过塑化剂等重大利空,也改变不了长期趋势。茅台自从2001年上市以来,净利润从3.28亿元增长到2018年前三季度247亿元,净利润18年翻近100倍。但是,未来茅台股票涨幅一定不会很大,因为茅台已经从极少数人消费成为全国性消费品,增速瓶颈出现,不太可能复制可乐从美国走强全球的过程,全世界喝茅台概率并不高。

巴给特先生当年买可口可乐几十年后翻百倍,实际是可口可乐从美国走向全世界的过程,公司产品能几十年保持大幅增长的过程。最后可口可乐成为巴菲特先生的固定收益分红品种,增长瓶颈出现。类似A股长江电力,每年可观分红,股价难有大的惊喜。假设买入成本5元,四十年后股价300每年分红20元,光分红就能给巴给特先生带来巨大的资金备份。这也就解释为什么巴菲特先生最近几年相继购入IBM和苹果,因为七十年和平时候后,消费品企业增速都到瓶颈,难有好标的。巴菲特先生依然按照消费品现金流模式购入IBM和苹果股票,出现重大失误的概率也不足为奇。因为IBM和苹果都已经达到增速峰值,往后走下坡路了,类似微软计算机计算机饱和后长达十年股价没有大涨过。

没有增速股价波动幅度会大幅降低,投资的核心是企业未来长久高速增长,这才是价值投资的核心。为什么巴给特先生又定义消费品投资护城河很重要?因为只有垄断才能保证在高速增长的行业吃独食!茅台护城河够高,消费品的护城河就是品牌,都是几十年乃至千年积累,被打破的概率很低,消费品容易出长牛主要就是护城河够高。中国最近四十年一直是消费升级的时代,消费类个股护城河够高批量产生超级大牛股。

为什么巴菲特先生在高科技投资领域会失手?不像消费品进入每个人的生活是靠时间慢慢推广,现代社会高科技产品2—3年铺垫,3—5年就急速进入人的生活,增速很快达到峰值。就以手机来说,中国从大哥大到人手一部数字手机最少20年,但是2007年出现第一台智能手机,2015年开始智能手机增速下滑。高科技进入人的生活越来越快,用消费品逻辑投资高科技企业是严重失误的!买不到低点,最多只能获取分红收益,没有翻十倍几十倍的可能!

顺带提一句为何巴菲特先生会买高科技股呢?因为大体量的消费品股票已经没有大规模高速发展的概率。几十年的和平时期,长久品牌形成的高壁垒消费品进入全球各个角落,寻找有体量的消费品长期高速增长难度太大。人口红利从美国到日本到中国都已经耗尽!只有高科技会有高速增长,美国该领域最近十年一直是首富的天堂!

二、未来世界是高科技的世界

人类进步是几何级数发展,只有高科技才能满足未曾发掘的巨大市场需求!美团不过是利用科技方式把堂吃大规模变为打包,整个模式成型不过3、5年。汽车相对于马车时代,作为高科技进入人类生活最少花了50年,电脑作为高科技满铺人类生活最少20年,智能手机真的只有7年!

人类获知信息的能力越来越快,社会发展步伐越来越快。高科技进入人类生活的时间越来越短,人手一部智能手机之后,任何信息都能迅速扩散,新的必要性产品进入社会每个角落只要几年。随着生产力的大幅提升,个人购买力也大幅增加,35年前买台电视都是一家人几年的继续,现在一个月工资能买几台彩电。好的产品快速进入人们生活只要几年时间,2—3年铺垫,3—5年增长结束。

也就是说,如果你能在2—3年铺垫就准确判断哪项高度垄断性高科技产品会急速进入人们的生活,随后3—5年能获取巨额盈利的概率很高。手机支付进入人们的生活不过2、3年,因此独享该行业的公司都获得几倍涨幅。

人类社会除去高科技再也找不到能高速夸张能高度垄断的行业,随着高科技进入人的生活节奏越来越快,专项股价暴涨的时间也越来越短!网购时代持续5—10年才完全成型,看看手机支付多久成型?

也就是说垄断型高科技造福越来越快,远比消费品时间短的多得多!当然股价暴涨的时间也越来越快,2—3年铺垫,3—5年结束。

三、高科技选股要点

先谈最近发生在大家身边的两个高科技改变生活的案例,第一例就是滴滴和快滴的合并。为何它们要合并呢?因为竞争占领市场击垮其它对手后,两家都感受到对方资金实力雄厚是无法相互挤垮的,不合并继续竞争只会双输。合并后垄断能带来巨大的效益!第二例就是ofo和摩拜已经通过竞争挤垮其它对手,但是ofo坚决反对两家合并,选择继续和摩拜竞争,现在ofo出现各种不利传闻。说明长久垄断才是能印钞的基础,没有垄断难有持续的印钞能力。高科技壁垒天然就高,同时行业本身就是空白,未来增长空间极大。

总之,选股必须从有极高垄断性和极长垄断时间入手,同时这个行业还需要有巨大的增长空间。主要是消费类企业增长空间在人口红利下滑后,难以选到未来增长空间依然较大的标的。但是高科技领域都是一张白纸开始,增长空间巨大,而且科技走进生活周期越来越短,更适合财富爆炸(当然押错风险也对应增大)。但是分布式方式能降低风险,成功几个就能大获全胜。

1、技术壁垒要高到持续的长久垄断,垄断时间就是股价上涨的空间!

2013年信维股份(300136)产品切入苹果手机产业链,股价大涨就已经注定。随着智能手机的高速扩张,公司收益必定大幅增长。但是最近LCP聚合天线新技术能替代原WIFI天线技术,那么股价肯定遇见巨大瓶颈。产品高度垄断、高速增长的时间就是公司可以被持股的时间!再例如美团上市能买吗?美团市场占有率已经达到峰值,被投资获取高速增长的概率肯定不高。行业未来空间巨大,垄断不可被取代是关键的关键!美团市场占有率极高,增长空间已经看得见,所以它不是好标的。

再比如芯片的靶材替代国外行业空间巨大,但是打破国外技术壁垒迹象没有出现,投资这类公司就是赌能替代国外产品,赌性太大。没有发生的事情赌会发生不是一个好的投资者,是赌徒心理!最近一家香港上市公司生产芯片IGBT公司将被私有化,然后注入到几百亿投资的另一家公司体内。因为该公司IGBT已经生产30年,IGBT行业技术发展几乎停滞,不存在技术突破等不确定性。一旦注入到大规模生产替代国外产品,就会出现巨额收益增长,这是确定性的生意。

高度垄断并且未来仍有高度增长的空间,是高科技公司选股的重中之中!

例如爱尔眼科,该行业肯定是高壁垒行业,其行业空间又巨大,这种公司只要扩张就会有巨额收益入账。高科技股选股的最最重点就是行业需求空间巨大,公司能长期垄断,一直印钞!

2、买点很重要

选买点有两个核心要素,一、中国股市是资金市,决定价格的第一因素是市场资金供需比。有钱股价20没钱股价5元,前后不过一年时间,上市公司什么变化也没有。资金对股价扰动非常大,牛市和熊市股价能相差几倍。二是公司何时扩张决定公司是不是值得买入。部分公司铺垫产品获得准入资格或没有想大幅夸张时期,股价大涨概率也不高。

以同样是创业板并且最早上市的医药股乐普医疗和爱尔眼科举例,为什么选取它们作为样本?因为同样是医药,同样壁垒都很高,刚上市时同样都有较高的市场需求空间。

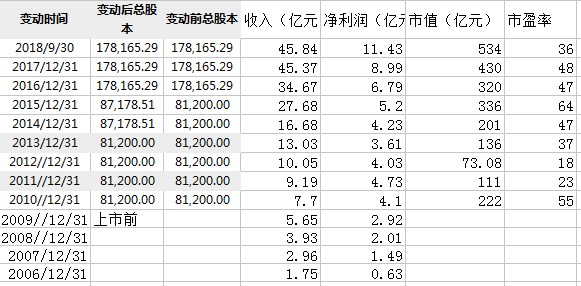

乐普医疗上市股本偏大,极大的影响后期股本扩张能力。同时在2010——2013年收入有增长,但是净利润几乎停滞,因此市值缩水三分之二。缩水来自市盈率估值从55倍降低到18倍(从下表中可以看出,没有增速的公司壁垒再高,市场也不一定热捧)。随后公司业绩逐年提升,净利润从2013年3.61亿元增长到2017年8.99亿元不到翻三倍,估值翻6倍,一是市盈率估值从18提升到36叠加净利润翻近三倍。

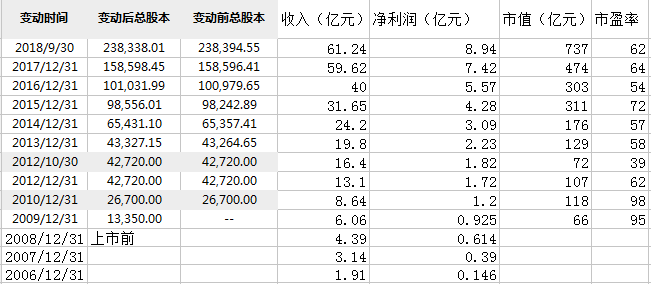

爱尔眼科则比较简单,上市以来净利润一直提升,从上市0.925亿元到2018年前三季度净利润达到8.94亿元。净利润增长没有停止过,最后总市值翻十倍,几乎等同于净利润增速。

两家公司都有极好壁垒,都能出现高速增长,上市十年,股价集体出现十倍涨幅。这充分说明,高壁垒高科技公司具有极强的盈利复制概率。

买点很重要的原因就是股价受牛熊扰动很大,乐普医疗上市后出现过下跌三分之二,爱尔眼科也从最高值回落过50%。这里面有股市牛熊的原因,牛市估值高熊市估值低。还有一个重要原因是公司发展过程中难免会停滞,乐普医疗出现过下跌三分之二就是公司发展停滞正好遇见大熊市,两者叠加的结果。

四、科创板要点探讨

未来2年A股市场大体是熊市,毕竟资金需求远大于供给,大熊的概率不低。因此,科创板明年二季度上市后容易出现类似2009—2011年盘跌走势。大市决定市场整体估值依然在下行。另外,A股有追新的习俗。科创板新上市除非有爱尔眼科这种质地,否者很难抵御估值下行带来的巨大的压力。

科创板开板前两年有足够的时间观察那家公司是垄断性较好,行业需求空间极大,同时估值又能较低,有的是时间等待,风险系数偏低时再买入。

同时,科创选股是百里挑一的行为,难度系数非常大,所以一定要有分布法投资。即选股需要几个标的,买入不能一次而要分很多次避免一次失手带来满盘皆输的恶果。

另外,科创板是长线投资,持仓压力巨大,一般投资者也无法承受,这也是需要注意的。

扫一扫 下载APP

扫一扫 下载APP