来源:阿牛智投

19-12-30 16:35

来源:阿牛智投

19-12-30 16:35

作为科技金融落地重要场景之一,智能投顾现阶段发展较为迅速,一方面受益于居民可支配收入的增加,使得财富管理需求日渐强烈,另一方面得益于人工智能、大数据、云计算等科技的场景化应用。市场需求耦合技术迭代发展,为智能投顾的发展奠定丰厚的土壤。

业内人士分析认为,站在宏观角度分析,中国智能投顾行业仍然处于起步阶段,未来进入全智能投顾时代,道路还很远;站在市场竞争的角度,差异化打造,不仅是打赢“人机之战”的关键,更是抢占市场制高点的重要一环。

技术虽好,但不可越界

技术没有好坏之分,但使用在不同的场景则会产生截然不同的结果。当下处于严冬时期的P2P网贷,愿景是利用互联网技术通过信息撮合来帮助有出借需求的人进行投资,帮助有融资需求的企业尤其是中小企业获得资金支持,但是在实际操作中,大部分平台自融等恶劣现象让网贷行业犹如过街老鼠人人喊打。

以大数据、云计算、人工智能为依托的智能投顾亦是一种技术,如果使用不当,或会产生市场操纵、资金池等违规违法行为,损害投资者利益,进而对金融市场产生破坏严重的冲击波。

为规避这一现象,金融监管政策也逐渐收紧,部分智能投顾平台,面临牌照、法规等政策限制。而智能投顾平台及从业者而言,应在阳光下规范经营行为,在合法合规的基础上从事业务。以从事证券投资咨询(投顾)的平台为例,必须接受《证券法》和《证券投资顾问业务暂定规定》监管,拥有证监会颁发的咨询业务牌照。纵观一些平台,除却传统券商、基金及银行等机构,“草根”出身的智能投顾平台中,“阿牛智投”是为数不多的拥有经营证券期货业务许可证的平台之一,并在2018年12月份入选首批上海人工智能创新产品名录。

相信随着国家抬高行业准入门槛的既定事实下,智能投顾行业会迎来更为有利的发展空间。

投资者对智能投顾尚有“疑虑”

国内投资者对智能投顾的了解度和接受度较低,这点从数据调查中很容易看出。据《金融博览·财富》杂志与数字100市场研究公司的联合调研显示,超过80%的受访者未听过或不了解智能投顾,仅有24.2%的受访者参与过智能投顾。

当然,这和国内股市中散户比重较高有关。结合散户以往的股市行为,主要还是以市场风向为主导,关注市场短期波动,依赖追涨杀跌的短期策略,倾向个股的简单化操作,采用智能投顾推行的分散投资组合投资则较少,其中70后股民尤为明显。

所以,智能投顾行业想要获得更多的市场和发展,应在投资者教育方面下足功夫。在这点,笔者认为点掌财经旗下平台点掌投教是一个代表。据悉,点掌投教是上海证监局首批命名的上海市证券期货投资者教育基地,作为点掌财经提供给用户的金融风险揭示平台,引导投资者树立长期理性的投资理念,对于行业而言有很强的借鉴意义。

通过这种投资者教育活动,对青睐数字化财富管理模式的80、90后等新生代加强突破,毕竟他们对互联网、人工智能等前言技术接受度较高,通过良好的客户体验,也可让新生代客户群体主动传播智能投顾所秉承的长期价值投资等投资理念,进而扩大用户群体和市场规模,毕竟智能投顾市场规模是现象级的。同花顺财经、东方财富网等媒体报道,2020年中国智能投顾资产规模将会超过5万亿。

差异化竞争,占据市场制高点

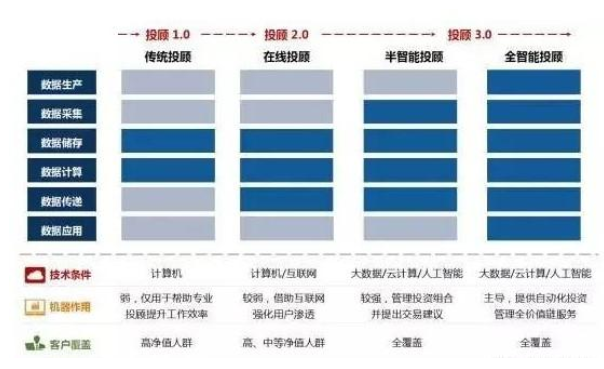

智能投顾1.0和2.0时代,互联网仅是一个辅助性的数据存储和计算工具,这两个阶段依然是人在起主导作用。当下3.0时代仍处于半智能时代,智能投顾和人工投顾协同但前者占据主导地位,智能打败或者摆脱人工,实现“独立行走”仍是将来时。

面对券商,银行、公募等传统金融机构,互联网巨头,资本纷纷加紧布局下的激烈竞争,打造差异化竞争优势,成为占据市场制高点的关键点,这种观点正逐步被实践印证。

市场分析人士认为,现阶段智能投顾基于标准的模型算法,未来服务差异化可能更多在客户体验方面,致力于形成有辨识度的服务特色,建立体系化更明显的投资服务模式。

国泰君安以自主研发的大数据、机器学习等六大智能化引擎的深度应用为驱动,通过投资决策辅助平台,在市场行情、证券交易等五大核心业务场景全面落地,辅助用户投资决策。

当然,在差异化打造中,也应尽量提升分析模型的灵活性,同时为客户提供千股千面的之点评,加强内容建设和输出,弥补投资者知识层面的不足。

总的来说,智能投顾是一种技术,也更应该是一种趋势,相信随着技术的迭代和优化,辅以投资者思想层次的改变,智能投顾在中国的成长空间很大,但想要进入全智能投顾时代,还有很长的征程需要历练。

来源:科技自媒体 / 阴山老狼

扫一扫 下载APP

扫一扫 下载APP