来源:余兆荣

20-04-20 23:44

来源:余兆荣

20-04-20 23:44

一,余额宝收益掉价,黄金和名酒身价却大涨。

曾经是白领最爱的年化收益“秒杀”银行理财的余额宝货币基金,如今正经历收益回落的挑战。目前,已连续10日跌破2%关口,为自2013年成立以来首次,宝宝们心里苦啊。

相对于国民理财神器的余额宝,近期做固收的银行交易员们,也是不太如意,看最新的10年期国债收益率也是连续下跌,截至目前为2.6%。

不过,有人愁的时候,也有人欢喜,曾经在2013年抄底黄金一战成名的中国“黄金大妈”,最近身家一路高涨,喜上眉梢。与此同时,随着贵州茅台股价上涨以及名酒价格一路走高,热衷收藏名酒的“大爷们”也成为近期的投资界黑马。“大爷们”和“黄金大妈们”成为人们晶晶乐道的最强草根投资的传奇。

二 ,积极布局高性价比的核心资产

对于余额宝收益下降原因,深究其原因,我们认为,主要是受疫情影响,全球经济下行压力加大。在此背景下,中国人民银行向金融市场投放大量流动性。而货币市场基金与央行的货币政策、银行间的资金面高度相关。在当前钱不太紧张的背景下,此类资产收益都出现了大幅下跌。同理10年期国债收益率也是如此,用句白话讲:钱不值钱。相反,黄金和名酒抗通胀属性,成为资金流入的方向,特别是黄金,受到美联储无限制印钞利好刺激,价格持续上涨。

既然钱不值钱了,如何避免贬值?

这里,对比当下金融市场的大类资产收益率,截止当前,沪深300前15只股息率最高的股票股息率均值为7.8%,1年期非证券投资类信托收益率为5.9%,1年期银行理财收益率为4.0%,10年期国债收益率为2.7%。

大类资产收益率比较

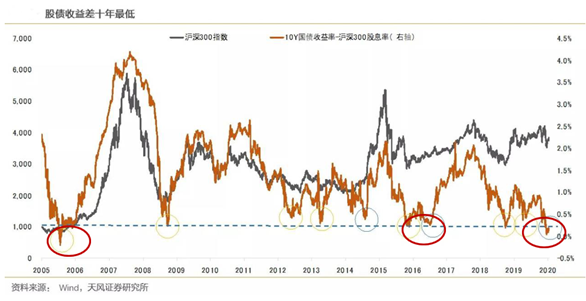

大类资产配置的角度来说,如果股息率高于无风险收益率,那么保守型投资者会更倾向于买入具有“类债券”属性的高股息股票。而市场方面来说,当10年期国债收益率-沪深300股息率数据低位反弹上行时,相应时期的沪深300指数均明显上涨。

相关性走势如下图:

总体看,目前由于全球低利率风行,各大类资产普遍收益率下降,股市越来越具备中长期投资价值,估值角度看,当下A股市场整体估值不贵。而股债比价数据表明,每次破位后都是一波上涨行情,因此,布局高性价比的核心资产正当其时。

三,精选核心资产细分行业龙头

何谓“核心资产”?顾名思义是具核心竞争力的企业。其既包括“剩者为王”类,即传统行业竞争格局大分化带来的优质蓝筹龙头,也包括“赢家通吃”类,即科技创新、产业升级领域最优质成长股龙头。一般而言,核心资产应具备所处行业景气度较高、公司为细分行业龙头、在国内乃至国际市场具有核心竞争力、品牌优势突出、基本面稳健、主要依靠内生增长等特征。

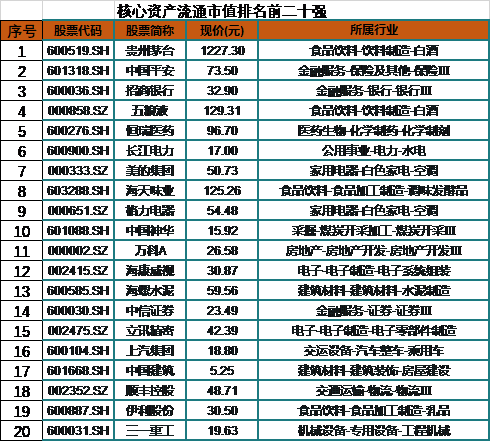

相关部分核心资产流通市值前二十强公司如下表:

由于细分行业龙头数量众多,笔者在上述公司中,通过主力控盘情况,资金热度,量能情况精选了长线资金最爱的三只业绩超预期,具备短线爆发的细分龙头股。

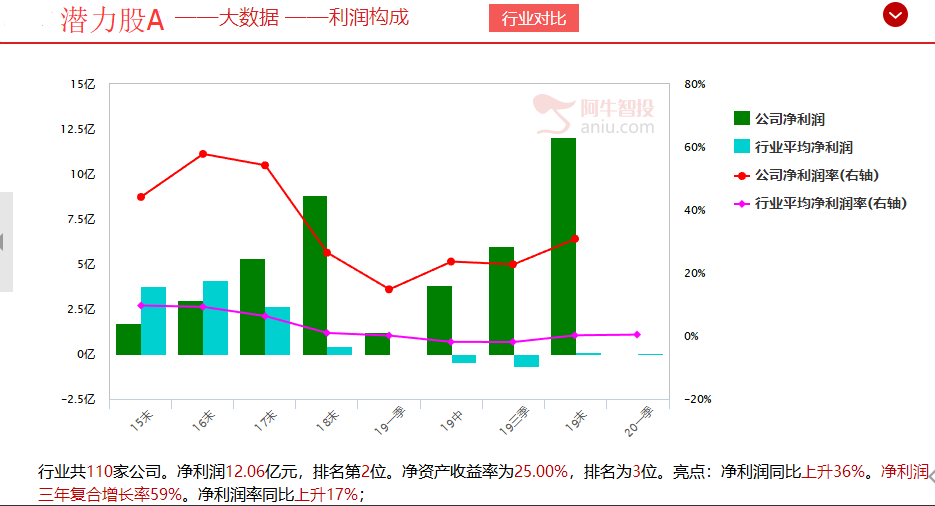

其中特别看好其中一个网络直播行业的业绩超预期潜力股A, 从大数据的利润表看,该公司净利润行业排名第二,而净利润三年复合增长率59%,完全是高速增长状态,股价处于多头趋势中,中长期潜力巨大。

潜力A股利润表

其他两个股,也是细分行业龙头,短线多头强势,具体三只个股是什么品种?详见下方:扫码-点掌财经公众号发送数字258,查看。

喜欢文章的朋友,赶紧转发分享,让更多股友有一个学习的舞台。对于市场未来走势的问题,欢迎大家一起讨论,我会和大家一起交流。

本文任何信息内容都仅供投资者参考,涉及到的个股,只是对基本情况的一种陈述,不是推荐,所有投资决策及其后果均由投资者自行负责。股市有风险,入市需谨慎。余兆荣 执业资质:A046062001003,阿牛智投业务许可证:91370100724977116F 。

扫一扫 下载APP

扫一扫 下载APP