来源:阿牛智投

20-06-01 17:00

来源:阿牛智投

20-06-01 17:00

量化投资:数量化方式及计算机程序化发出买卖指令,以获取稳定收益为目的的交易方式;Robo Advisory(RA,智能投顾)在国外的实践中,是指以大类资产配置为理论基础,通过以ETF为核心的公募基金作为底层资产,运用计算机技术与人工智能等创新科技来进行投资。

量化投资本质是投资,用量化的方式更理性做投资决策;目的更偏收益,希望用机器来战胜市场,追求“相对alpha”;技术分析、无风险套利为常见的交易手法。

智能投顾主语是顾问,了解客户,智能推荐合适的的标的组合,比如投资期限,收益要求,风险偏好,追求“绝对beta”。

量化投资可以量化一切传统投资手法,比如技术分析,基本面分析,另类信息等。移动平均线之金叉和死叉,成交量缩量则分歧少,自动追涨,MACD,KDJ,海龟、羊驼策略等,各大量化平台入门课程里都有,有没有用,仁者见仁,其实存在即合理,但单独用肯定没用。你知道什么时候用,成功的概率是多少,倒是有一点用。

基本面可以判断PE市盈率、市现率、市净率、三因子模型等,通过公司基本面来进行投资决策,另类信息像舆情因子,投资者情绪等,不一而足,可量化可计算的都可以。

说到这,你可能看明白了,量化投资并不包含智能投顾。量化投资是一种投资手法,而智能投顾是一个投资体系。在智能投顾的战术资产配置里,可以使用量化的手法来增强战术资产的收益与配置。

智能投顾是一个基于大类资产配置的投资体系,严格讲,它不是一个交易手法。粗略可分为战略资产配置和战术资产配置。战略资产配置周期长,一般三到五年甚至更长。它的基础假设:大类资产风险,收益长期收敛于均值,所以只需关心长期风险,收益,并以此为基础确定比例。

有研究表明,大类资产配置决定组合90%以上的波动。——很多理财书和大V搞错了这个结论,他们说决定组合90%的收益。这个结论显然是错的,如果90%的收益大类资产配置就搞定了,那不就直接结束了,那10%还折腾啥。大类资产配置目标是获得市场平均收益,但这是绝对收益,我们说的“绝对beta”。——量化投资追求“相对alpha”——就是战胜指数,指数跌10个点,量化跌5个点,你认为自己赢了。智能投顾更追求绝对回报,比如市场涨20个点,我能涨15个点也很高兴;但市场跌50个点,投顾要控制自己跌幅控制在15%以内。

大类资产的战略资产配置,有几个重要的步骤:

1,期限,收益,风险偏好;

2,大类资产收益,风险,相关性分析,可以通过历史数据或者美林时钟分阶段加权;

3,分配比例并定期再平衡,常用的模型:马科维茨约值方差模型,Black-Litterman,风险平价模型。

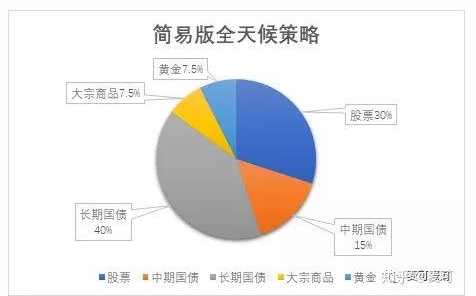

任何经济环境下都赚钱,追求绝对Beta不过如此,所以叫“全天候策略”。

来源:七年实现财富自由

扫一扫 下载APP

扫一扫 下载APP