成本低廉、个性定制、克服情感弱点、以客户为中心的智能投顾或将成为未来行业发展的热点与潮流。

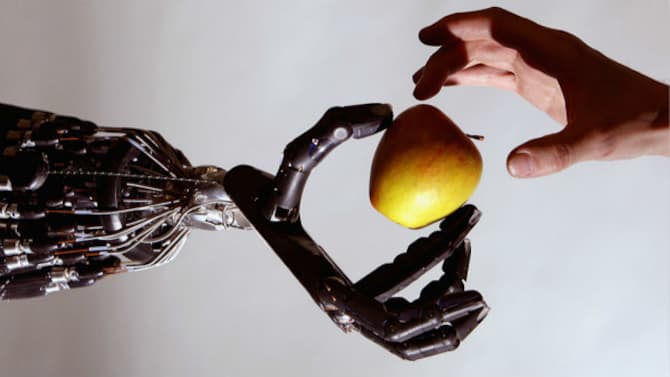

投资顾问通过提供理财建议来帮助客户配置资产和选择投资标的,然而伴随着大数据、人工智能、云计算等新兴技术的出现,为金融科技的创新发展创造了更多的可能性,以客户为中心的智能投顾开始在金融领域兴起。智能投顾利用现代资产组合理论等相关算法,搭建数据模型、优化资产配置,通过分析客户提供的投资数据,以及投资环境数据,为客户提出个性化的投资理财建议。

天弘基金副总经理周晓明在接受FT中文网采访时指出,在互联网时代以及基金行业遇到发展瓶颈的背景下,近期智能投顾兴起符合理财市场演化的进程和趋势,本质上是直面客户痛点,满足客户需求的产物。当前,中国投资者主要面临经济环境恶化、理财产品与资讯选择困难、投资成本过高等“三大痛点”,以低成本、个性化、定位准确、克服情感影响为优势的智能投顾逐渐受到青睐。

首先,当前中国经济下行压力大,系统性的投资机会较少,投资市场的收益率下降是投资者的一大痛点。公募基金行业的动力不足,不能实现2006年、2007年大牛市时跨越式的发展,债券市场和货币基金理财方面收益率都在下降。从行业角度看,之前基础市场系统性机会,是公募基金行业发展的契机,但现在似乎已不再是重要因素。公募基金行业需要真正基于客户需求,将产品和FOF服务精准定位。

其次,移动互联网时代,理财产品和资讯纷繁多样,如何选择对客户来说已经成了一个痛点。而且随着移动网络的发展,大量的新客户,特别是在线交易的客户,开始进入理财市场,但是这些人理财经验相对匮乏,面对五花八门的资讯和产品,更加难以做出抉择。再加上,投资者面对股市、基金的变化可能产生情绪化的波动,这就使得投资选择成为一道更加复杂的难题。

最后,智能投顾的兴起还有一个很重要的背景,就是客户更加注重压缩投资成本,这也成了美国今年养老金改革的重点。今年上半年,美国劳工部对独立财务顾问推出了一项新政策,要求他们以客户利益为中心,控制交易成本,将包括投资顾问费在内的总成本限定在养老金账户资产规模的1%以内。高费率的产品并不符合客户的利益,这是传统投资顾问的一大弊端。

周晓明认为智能投顾以客户需求为中心,在对客户需求定义之后,利用优化的算法和模型可以对投资者的“三大痛点”对症下药,提出满足客户需求的理财投资策略和产品组合。只是当前智能投顾还处于较为基础的阶段,未来将朝着真正的“一对一”个性化服务的方向发展。

不论是传统投资顾问还是智能投顾,都要理解客户的需求,要定义客户的需求。很多时候客户提出的需求是模糊宽泛的,需要进一步的定义,比如投资者理想的投资回报周期,能够承担的波动风险,以及获得一定的回报概率。智能投顾从了解客户需求到定义客户需求的过程,本身就是对各种技术和运营能力积累的应用。

现在智能投顾了解客户需求有两种方式,一种是基于客户的信息和行为数据分析,构建几类用户需求最多的基金投资组合;另一种是客户将自己的情况输入,系统给一个解决方案;后者与前者相比更加个性化。虽然前者尚未做到完全的“一对一”,数据选取可能存在一定的主观差异,但在在线交易的时代,在由能够满足广大人群需求的产品带动后,会逐渐向着千人千面、客户定制的方向发展。

在定义了客户需求之后,智能投顾运用很多传统经典的投资理念与新兴的技术结合,针对客户在购买基金、持有基金、赎回基金过程中一些典型的行为和痛点,提供产品化理财顾问服务。产品化的智能投顾可以提供投资理财策略、基础产品组合和基金经理理财服务。投资理财策略,实际上是一种约定的基金交易方式,即在一定的规则下进行基金的交易,客户会承担一定的风险,获取一定的回报。而基础产品组合则是提供多样化的风险收益产品组合,供客户选择。客户还可以选择FOF产品,让基金经理通过一定的经典的分析和模型的分析,来帮助客户操作基金。

周晓明指出,与投资者直接投资单个基金或者炒股相比,智能投顾主要有平滑风险、克服人性弱点等两大优势,未来可能会成为公募基金行业主流的新服务方式。

一方面,智能投顾服务与投资单个基金,或个体炒股相比一大优势是减少波动的风险。智能投顾提供的策略、组合以及服务,本身就是加载着投资服务的交易策略。这些策略的产生目的主要是平滑掉波动的风险,让客户能够获取比固定收益回报高一些的回报。投资者虽然会承担一定的风险,但波动不会像基础市场或单一基金那样剧烈。

另一方面,智能投顾产品有利于克服人性的弱点,智能系统在股指波动的情况下会自动转换投资策略,转换过程中会有短期的损失,但是长期来看是保护客户收益的,这是与自主投资基金和股票相比的另一大优势。如果客户自己去投资的话,很可能牛市的时候开始不敢买,后来买高,熊市的时候又相信牛市,跑的不快。智能投顾通过系统来解决“牛市骑不住,熊市跑不快”的问题,使客户更加理性的投资。同时也提供各种各样的投资组合选择,解决客户投资单一基金和炒股方面的问题。组合投资的规则虽然没有明确的呈现出来,但是有一定的模型分析和基金经理的判断。通过智能投顾,帮助客户更好的投资权益市场,另外把固定收益的投资和权益投资更好的结合起来,基于他人生的目标和周期等等这些构建服务,帮助客户更好的打理他的理财生活,实现财富管理。

作为一个新兴金融科技产物,智能投顾面临着监管问题:部分公司有打着智能投顾的旗号进行欺诈,或者数据模型建立存在偏差导致投资失败的可能性,就像之前的P2P平台一样存在着潜在的监管漏洞。周晓明认为,近年金融监管都是采取一个比较开放务实的思路,也就是放松管制,加强监管,虽然对于一些新兴的事物或业务,短期法律法规和监管没有覆盖到,甚至现行的法律法规和监管原则有一定的限制,但也采取开放的态度看待这些原则。现在智能投顾领域的法律法规边界和监管的原则还是比较清晰的,像基金销售牌照准入制度,基金销售过程中的行为规范,销售适用性的原则,与非法集资的界限,与账户管理的界限等等都是非常明晰的。在具体应用中,可能有一些裁量的问题,但是规则的基础是非常清楚的。不论是基金销售还是基于客户的需求去做积极的创新,都需要整个行业严格的遵守法律法规红线,不能去触及红线。

此外,现在一些智能投顾平台为了解决国内ETF基金等高流动性金融产品较少、投资产品同质化的问题,将一些海外投资产品纳入投资组合范围中,帮助客户实现全球配置。但是也有专家质疑引入海外金融产品存在着一定的风险。周晓明认为,在引入的过程中,公募基金需要采取与海外机构密切合作的方式,不管是监管、法规以及市场,更多借助海外机构的力量。

虽然现在智能投顾的相关技术还未完善,但是成本低廉、个性定制、克服情感弱点、以客户为中心的智能投顾直击当前投资者痛点,是未来行业发展的热点与潮流,是未来投资者财富管理的新方式。

来源:中国商业网

扫一扫 下载APP

扫一扫 下载APP