来源:阿牛智投

20-09-15 16:29

来源:阿牛智投

20-09-15 16:29

智能投顾还算较为新颖的概念,但中国金融市场竞争更加激烈,环境更加复杂多变,当下智能投顾的发展面临着巨大机遇,同时应运而生了诸多挑战。

随着人工智能、大数据、云计算、区块链等前沿技术的发展, 银行用户线上迁移,数字用户管理成转型关键。银行业逐步步入4.0时代。在金融+科技变革的冲击下,全球数字化变革更加速了金融业在服务、模式、生态等领域的迭代,从“金融+互联网”,逐步走向“互联网+金融”,以越来越开放的姿态拥抱数字化转型,积极将当下的AI、NLP、机器学习、知识图谱等前沿科技融入业务流程,积极探索更丰富的业务场景。在诸多业务场景之下,今天我们着重选择智能投资顾问这个领域进行探讨。

智能投顾发展面临的机遇与挑战

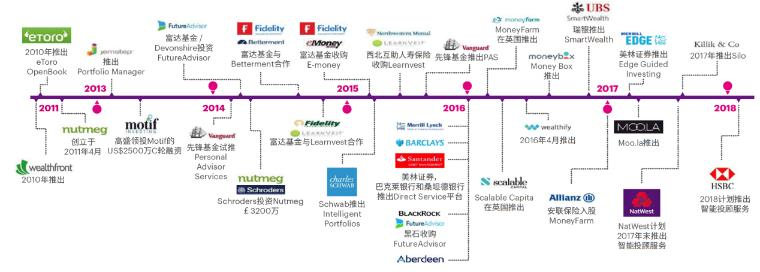

智能投顾其实并不是近两年才问世的,这个模式诞生于美国金融危机后,以Betterment、Wealthfront等公司作为先锋。智能投资顾问简称智能投顾(以下简称智能投顾),可以基于投资者的投资需求和风险偏好,为其提供数字化、自动化、智能化的财富管理服务。目前主流模式为基于马科维茨提出的现代投资(000900,股吧)组合理论、其他资产定价及行为金融学理论,结合投资者的风险偏好和收益目标等,利用云计算、大数据、智能算法、机器学习等技术,构建数据模型,为投资者提供相关资产配置建议、交易执行等服务。

图片来自埃哲森2018智能投顾行业研究报告(点击图片看大图)

在中国,智能投顾还算较为新颖的概念,但中国金融市场竞争更加激烈,环境更加复杂多变,当下智能投顾的发展面临着巨大机遇,同时应运而生了诸多挑战:

智能投顾的机遇:

1、供给侧爆发:公募基金长期收益率高,非货币基金长期平均年收益率达15%+,可实现新中产财富管理目标。

2、客户普遍缺乏金融知识:客户对标准化资产目前普遍欠缺选择能力、择时能力、风险判断能力,造成70%的公募基金投资者并未真正盈利。而通过AI+财富管理可以帮助客户获取市场平均收益。

3、打破刚兑后,固收收益率快速下滑,资金快速进入公募基金,在未来几年,财富管理的前景十分可观。

智能投顾的挑战:

•精细化运营的挑战

传统金融机构拥有源源不断的客户资源,但是如何把握客户群体瞬息万变的需求变化,以及应对投资者教育程度参差不齐的现状,挑战是不言而喻的,需要打通各部门数据孤岛,找准用户画像,精细化标签,分层运营。在业务执行层面,依赖公司开放的文化,各部门的通力协作;在技术层面,无论自研还是引入外部优质技术提供商,都要依赖机构自身一定的金融科技能力。

•服务效率的挑战

和传统投顾相比,“降本增效”是智能投顾的核心竞争力。纯人工模式服务效率终究有限,只能优先服务高净值客户,而机器+人工可以让投顾革命性提升服务效率,让其服务到长尾的低净值客户。

招商银行(600036,股吧)、广发证券(000776,股吧)等机构在2015年后也陆续推出其各自的智能投顾产品,虽然智能投顾在中国起步较晚,但是发展速度迅猛。“余额宝”之于大众,唤醒了货币基金和理财的意识萌芽,而智能投顾这一财富管理模式,很有可能成为教育普通投资者的下一个“风口”,让其了解投资组合的魅力。

中国金融科技公司在智能投顾领域的探索:

除了资产配置建议、交易执行等狭义智能投顾的功能,国内部分金融科技公司还涵盖了应用于客户全生命周期运营流程的智能客户分析与管理系统,为客户提供长期稳定的风险控制和个性化投资顾问服务。 “投”+“顾”同样重要,我们需要关注几个核心能力:

•洞察用户风险承受能力:

金融科技公司结合行为金融学和心理学,对客户需求进行深度剖析。目标是精准识别客户真实风险承受能力、流动性要求、投资期限、焦虑程度等,利用AI将不同的风险分配给符合其承受能力的用户。这样,最大回撤才不会击穿用户的承受底线,导致追涨杀跌。

据了解,一些算法领先的金融科技公司的用户盈利比例可达到98.45%,远超行业平均水平。高比例客户赚到钱是财富管理真正的价值。盈利本质上的理念就是:严控回撤+主动的“顾”。通过AI智能服务系统对每个个体进行恐慌情绪的识别,筛选出高恐慌客户进行针对性地服务,提前对客户进行了投教安抚,应对市场恐慌。以春节开盘第一天为例,上证指数暴跌7.72%,当天,基金的赎回量较高,很多基金销售机构、银行,当日的基金赎回比例高达5%-8%。而该公司用户的赎回低于0.3%。

•投资组合决策能力:

投资组合决策模型依据各类市场信息,对各类投资品的收益率和波动率进行预测,进而根据投资组合理论、构建投资组合模型,为客户资产配置提供支撑,满足客户资产配置多元化需求。而每天数万个理财资产如何筛选,如何进行风险评价是人力所不能及的。

全球金融市场快速变化,相互影响,需要更全面地掌握数据更快地做出决策。以人为核心做资产配置决策和服务的痛点在于人的不稳定性,和人力的不可规模化复制性。

千人千面是人工智能在财富管理领域应用成熟的标志之一。千人千面是指针对每个客户识别风险和需求,个性化地实现资产配置,个性化调仓,个性化服务。国内大部分财富管理都无法实现千人千面,仅能构建几十个FOF,无法做到个性化客户管理。完全的千人千面不仅提升客户的实际投资效果,也会让财富管理服务真正实现对每个人的专属服务,极大提升服务体验。以人工智能为技术核心,千人千面为表现,将客户体验与前沿科技在银行业中落地的实现。

•用户全生命周期运营能力:

借助90%AI+10%的人工,实现千人千面的运营策略。构建优秀的数字化互动方式,让客户享受“私人银行”级别的顾问服务,提升客户粘性,从而拉升AUM。

90%AI:纯在线服务、智能客服、在线内容与报告,主要应用于高流动性标准化资产。智能投顾需要有实盘运营C端经验,而不是单纯提供一个技术解决方案。自己没运营过C端的公司,不了解客户,无法保证后续运营结果。此外,系统稳定,算法历经长时间(5年以上)实盘训练,才是智能投顾成熟的表现。

10%人工:主要应用于在线+线下混合服务、机器人+人工投顾。建立客户、线上服务、理财经理三者参与的完整的服务运营体系,以专业优质的服务获取用户的信任,进一步提升人均AUM。一个人工投顾可以服务数千个客户,革命性提升了服务长尾客户的能力。

同时善用客户信息大数据,如问卷和客户画像、金融交易行为、社交信息、用户足迹等,对已有的各类客户做详细的标签,建立自有客户信息分析的大数据模型,才能从而有效地针对客户进行心理按摩、客户教育、运营营销等工作,从而不断提升用户满意度。

结语:

伴随新兴金融科技井喷涌现,数字化转型席卷银行业,为了顺应大势所趋,同时为了缓解迫切的现实需要,借助AI技术,实现业务模式降本增效的再进阶。疫情之下,银行业愈加认识到数据、智能化背后的价值。银行4.0时代,正值银行数字化转型进入深水区,此时恰需一个可以覆盖银行数字化转型各阶段的数字化转型平台,让零售银行保持竞争力甚至找到实现弯道超车的重要途径。

中国的智能投顾平台正充分利用大数据、云计算等前沿科技,改变着传统金融服务模式。而智能投顾作为科技金融推动下应运而生的产品,正在降低投资门槛,提升服务效率,提高投资顾问服务能力,拓展服务边界,同时千人千面的定制化服务将提升金融服务的多样化、差异性等等… 财富管理行业正在利用科技为大众提供普惠的投资服务,而这些优势,无论以直接还是间接的方式,必将推动金融服务的普惠化,顺应时代发展潮流。

来源:和讯网

扫一扫 下载APP

扫一扫 下载APP