来源:杨帅

20-11-19 23:28

来源:杨帅

20-11-19 23:28

多维度数据与逻辑,判断两者的性价比

近期市场出现了周期板块与非周期酒类板块共强的局面,而酒类板块的魅力也逐步深入到了众多普通投资着的脑海中。那么当下,不败神酒与周期化纤哪个更具性价比?我们将利用阿牛智投的大数据平台功能,从历史估值的位置,业绩的增长速度,外部环境的变化等方面,综合做一个比较分析,并送出相关潜力标的,精彩内容不容错过。

数据来源:阿牛智投

化纤板块市净率(周期类适合)处于近十年来低位区间。如图:

数据来源:阿牛智投

从上面图中可以看到,酒类板块的价格与市盈率均处于近十年来的最高位区间,而有化纤板块的股价虽然也处于高位,但其市净率却处于历史的低位区间,估值这一项,化纤占优。但是,估值处于历史低位还不能够充分说明投资的性价比,我们还要看看行业各自的业绩发展状况如何。

如下图可以看出,化纤类板块的净利润和净利润率的增速分别达到了36.75%与35.53%的高增长,而酒类板块两者的增速分别只有8.19%与2.76%,在当下,明显逊色与化纤板块。可以看出,化纤迎来周期中的景气阶段,而酒类虽然也有上升,但增速明显有所不及。

数据来源:阿牛智投

经济环境节奏切换,两者估值或迎来换挡期

通过上述对比,我们发现,化纤板块估值相较于酒的历史位置明显更低,业绩增速也更快,似乎化纤板块投资性价比更高的结论可以被接受,但是为了严谨性,我们还要思考另一个问题,是不是外部的环境特殊变化,导致资金更看重酒类板块的优秀现金流,以及抗周期的稳定性呢?所以我们还要对于外部的经济环境变化做一个逻辑上的对比。

逻辑1.国内疫情稳定,近日国内每天新增感染人数在20左右,且多为境外输入,所以国内疫情控制基本稳定,资金避险需求大幅降低。酒类的现金流优势减弱,溢价逻辑性降低。

逻辑2.我国国内的生产总值(GDP)在3季度已经率先于全球转正,增速为0.7%,结束了连线两个季度的下跌,制造业PMI采购经理人指数(PMI)连续8个月大于50,处于枯荣线上方,经济复苏迹象明显明显,对于周期类的产品需求度上升,对于化纤乃至整个周期类的品种估值理应上调。

逻辑3.由于全球疫情影响,众多周期类工厂加速淘汰,叠加环保趋严,行业不断规范等因素,相关产能大幅收缩,而随着经济的恢复,需求端快速上升,导致包括化纤在内的多个周期类品种价格快速上涨,进而直接促进相关行业及公司的盈利能力上升,边际改善十分明显,而酒类板块则没有明显的边际改善迹象,所以,此因素也应提高化纤在内的周期类板块估值。

所以,综合来看,化纤板块的估值更低,景气阶段特征更明显,相较于酒类有更充分的抬升估值的需求,叠加业绩快速增长,有更明显的戴维斯双击特性。自然在现阶段,也有更强的阶段投资理由。而周期股的双击时刻并不容易出现,一旦出现,也是周期板块爆发出大牛股的时机,那么有哪些具体的潜力标的机会值得我们把握呢?

周期景气阶段,潜力牛股的选择

通过以上的对比,我们知道了,周期类板块,由于经济周期的变化和行业供需关系的改善,使得行业迎来了估值与业绩双击的时刻,所以我们就将按照公司的估值,与业绩的增速两个重点方向,筛选相关机会。优选估值低,业绩增速快的公司。

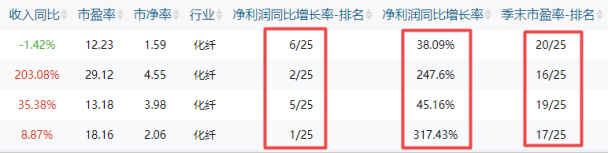

笔者通过阿牛智投的大数据选股平台,按照上述逻辑,为大家筛选出了某周期板块中,净利润增速排在行业前列,估值较行业平均明显偏低的潜力标的。如图:

数据来源:阿牛智投

以上标的,笔者已经放入了阿牛智投价值2888元的金股包中。但是为了让大家更好的了解我们的产品,此次特意释放重大优惠活动,只需花1元钱,即可查看价值2888元的金股包内容。查看方式,扫描下方二维码,添加微信即可有相关客服为您服务,欢迎大家一起来交流学习。

扫一扫 下载APP

扫一扫 下载APP