来源:阿牛智投

20-12-02 19:42

来源:阿牛智投

20-12-02 19:42

近年来,我国金融科技蓬勃发展,以人工智能为主要代表的创新技术,为金融消费者提供了更智能化的金融服务模式。2019年9月,《金融科技(FinTech)发展规划(2019-2021)》正式发布,其中,“稳步应用人工智能”作为27项重点任务之一,将促进科技与金融业务的深度融合,为金融行业注入新的发展活力。

人民银行长春中心支行高度重视人工智能在银行业金融机构的应用发展,深入研究人工智能与金融业务的深度融合,指导吉林九台农村商业银行构建“人工智能基础应用服务平台”,成功突破人脸识别准确率低、跨平台兼容性差等技术难点,同时针对我国金融领域人工智能的未来发展提出了可参考的对策建议。

人工智能在金融领域的应用现状

图片来源:网络

人工智能是指对人类智能的模拟、延伸和扩展,包括人工智能理论、方法、技术及应用系统,也是一门综合性学科,涉及计算机科学、哲学和认知科学、数学、控制论、信息论、神经生理学、心理学、语言学等多学科,其在金融领域的主要研究方向为机器学习、生物特征识别、语音语义识别及知识图谱等。近年来,人工智能在金融领域的应用影响不断扩大,主要的应用场景集中在前端的智能客服、中端的智能投顾及营销、后端的智能风控等金融业务方面。

本文以吉林九台农村商业银行的“人工智能基础应用服务平台”为例,深入研究人工智能与金融业务融合应用的实践路径,为中小银行业金融机构的智能化转型提供可复制的发展路径和实践经验。

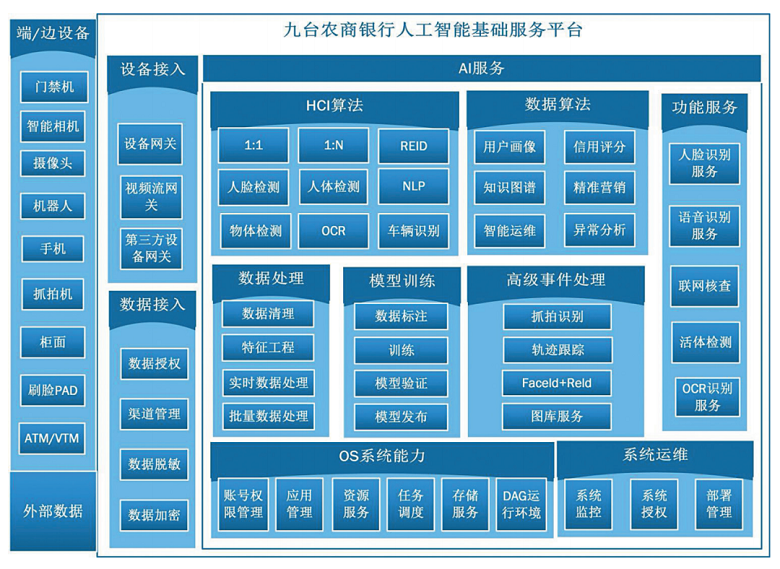

1.整体架构。“人工智能基础应用服务平台”基于开放式软硬件环境,遵循安全可靠、简单易用、可扩展等基本设计原则,运用人脸识别、语音识别、文字识别等多种生物识别核心技术,采用SOA架构和Spring Cloud微服务框架,支持B/S和API应用模式,具有高度的可扩展性、开放性、稳定性及可靠性,成功实现了跨平台、可扩展、开放的统一身份认证体系,为用户提供集中、统一的生物特征身份认证和访问控制服务,并可无缝对接现有信息安全体系。其逻辑架构如图1所示。

图1人工智能基础应用服务平台逻辑架构

2.技术创新。“人工智能基础应用服务平台”采用国内主流的人脸识别算法引擎,通过Web Service方式对外提供人脸检测、人脸属性分析、人脸图片相似度比对等功能。通过在线API、离线SDK、私有化部署等服务形式,实现人工智能与多种应用场景的适配,拥有毫秒级身份识别响应速率、灵活弹性的高并发承载等能力。尤其在人脸识别方面,该平台成功突破身份识别准确率低的技术难点,1:1人脸识别达到99.9%的准确率,0.001%以下的误识率,1:N人脸识别达到98%的准确率,低于0.2%的误识率,其创新优势主要体现在以下几个方面。

一是算法性能方面,创新应用双层异构深度神经网络算法,利用两个深度神经网络实现双层网络之间的信息共享与刺激反馈,有机结合两个相互独立的网络,大幅提升平台的计算性能。

二是模型训练方面,根据不同的业务场景、业务种类,采用监督学习与无监督学习相结合的方法,有效降低人工干预,对数据进行高效、精确地算法训练,并生成相应的模型参数,增加应用场景的自适应性和模型算法的准确性。

三是多渠道融合方面,以AI服务算法封装为核心,基于数据处理、模型训练和事件逻辑的模块化处理,打造多渠道的业务中台服务,有效提升平台的可扩展性和接入效率。

四是跨平台服务方面,提供跨平台的服务接口,支持Windows、Linux、Unix、Android、iOS等主流操作系统,实现基于不同操作系统环境下的算法灵活对接、优化提升和灵活异构,有效提升5~10倍的计算效率。同时,平台的算法模块可根据各渠道的业务峰值数量和服务器性能状况,实现CPU、GPU芯片下的算法灵活组合,覆盖主流的芯片模组、DSP微处理器及FPGA可编程门阵列,有效提升平台算法性能和芯片兼容性。

3.实践效果。在实际应用过程中,“人工智能基础应用服务平台”成功对接客户服务、智能营销、自助设备、移动终端APP、内控管理等11个应用场景,日调用量峰值高达17.67万次,成效显著。一是利用VTM、刷脸取款机、智慧柜台等新一代的智能机具,提升现金渠道95%的替代率,有效减少高柜区的客户等候时间和压柜现象,极大提高业务办理效率。二是利用无线服务、移动办公等技术支持移动终端远程交易,实现注册、开户、登录、重置密码、挂失/解挂、转账等多种鉴权场景线上化,有效改善客户体验,提升整体运营效率。三是实现员工操作、交易流程、设施设备等远程智慧化管理,以及检测评估服务质量、识别分析客户行为、实时监测网点经营状况等多种功能,全面提升运营管理水平。

平台成功上线以来,部分业务场景的办理效率有效提升了70%以上,VIP客户增至15.71万人,存款额累计增加31亿元,私人银行账户数量增至1129个,存款额累计增加26.9亿元。尤其在移动金融业务方面,成功阻止移动终端虚假开户1096起,拦截活体检测攻击606起。

图片来源:网络

人工智能在金融领域的发展建议

“人工智能基础应用服务平台”的实践成效让人欣喜,但从总体发展情况来看,人工智能在金融领域的应用依然有限,还存在一定的风险和困难。为了更好地应对未来发展的风险和挑战,金融机构要努力拓展人工智能新的应用场景,金融监管部门也应未雨绸缪地开展前瞻性的金融科技监管研究和政策指导。

1.大力发展金融科技。金融机构首先要深刻认识到发展金融科技的紧迫性、必要性和重要性,明确发展方向、转变发展方式、制定发展战略。其次要坚持金融科技技术自主可控,大力支持科技创新和研发,以重点突破带动全局,探索新型技术在金融领域安全应用,加快扭转关键核心技术和产品受制于人的局面。最后结合市场需求及自身禀赋谋求差异、特色化发展,审时度势地制定数字化转型战略规划。

2.强化基础设施管理。在金融领域,防范系统性金融风险是首要任务,信息化基础设施管理则是重中之重。一是要制定完善的信息科技管理制度,进一步强化制度、规范和流程建设工作,提高科技风险管理的规范性和专业性。二是要守住不发生系统性风险底线,建立主动防范化解系统性金融风险的责任意识,科学防范,早识别、早预警、早定位、早处置,建立健全风险应急处置机制。三是要强化基础设施运维管理,认真做好应急演练,结合实战经验,增强应对突发事件的应急处置能力,有效保障金融业务运营和日常管理。

3.完善金融科技监管。随着新技术应用的不断加快,我国金融科技出现“千帆竞发、创新者胜”的发展态势,大大增加了金融风险的跨界性、系统性和隐蔽性。目前,个人金融信息保护、云计算、声纹识别、区块链等金融科技监管规则已经陆续出台,符合我国国情的新型金融科技创新监管工具更具穿透性和专业性,更能平衡好金融科技发展过程中创新与安全的关系。

4.优化人才队伍建设。在人工智能的冲击下,金融机构要围绕金融科技发展战略规划与实际需要,制定金融科技人才培养计划,研究编制人才需求目录、团队建设规划、人才激励保障政策等,合理增加金融科技人员占比。

随着金融科技的蓬勃发展,以人工智能为基础的金融服务和产品不断推陈出新,我们还将继续跟踪人工智能在金融领域的发展趋势,研究运用人工智能改变经营和管理模式,在既有实践的基础上,进一步提升金融服务和风险管理能力。

来源:移动支付网

扫一扫 下载APP

扫一扫 下载APP