上周的观点是需要静心等待市场调整充分,本周的观点是不要过于悲观。

柳暗花明又一村

当前也不用过于悲观。这么多年的投资经历回看下来,每次市场在最悲观的时刻,看似“万劫不复”,实际却已是“轻舟已过万重山”了。为什么说不要过于悲观?因为我们从来不相信市场只会“只涨不跌”,也不相信市场只会“只跌不涨”。

市场总是由这样的几群人构成的:一群是投资者,一群是经营者,还有一群则是管理者。既然是由人构成的市场,那就是活的,不是一成不变的,看上去每个阶段的下跌都会有其独特的政策环境、国际环境、宏观环境和微观环境,似乎都过不去这个坎,但每群人都会针对性的采取的行动,比如在市场已经跌了很多的时候,大家都会想去捡便宜,这时投资者就发挥了作用;如果市场涨了很多,个股已经没有足够的业绩支撑,这时经营者便会加快变现的脚步,能够从一级市场退出。总是在山穷水尽处看到柳暗花明。

短线机会已现

数周前我们谈过,“成熟的市场是通过代价和时间才逐步成长的,中国市场也无法一步跨越。简单粗暴,把大众参与变成一家独大,那就是把大家往外赶,这个市场逐渐也就会没人玩了,再过几年,说不定又要有一轮搞活创新的新轮回”。今天新华社发文,资本市场不能发生处置风险的风险。这侧面反应市场已经到了过度悲观的阶段,大股东融资盘也已经到了平仓线的边缘。而这些都是“机”的信号。

“危”、“机”向来都是连在一起、相辅相成,危险就是机会,机会就是危险。当前需要做的是,用风控策略去控制可能发生的、过于强烈的波动。

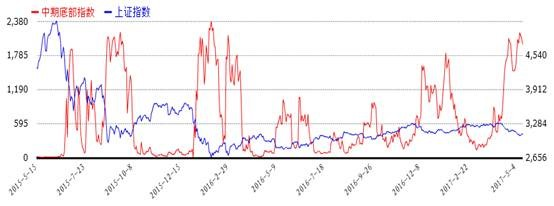

从数据上看,短线机会已经开始,曙光已经初现。在这种调整的底部,用低仓位短线策略,逐渐摊低成本,等待趋势确立。

投研的目的不是为了预测,而是为了目标管理和风险控制。比如,想要资产收益率达到何种目标,就需要去想有哪些办法可以靠近和实现目标;以及在这个过程中如何去管理自己会面临的潜在风险。

最近实盘表现来看,一年来蓝筹策略表现优于成长策略,成长策略优于重组策略。但是下阶段个人还会选择重组风格。因为把时间轴拉长,重组策略仍然适合在A股市场再跑十年以上。如果资管规模在50亿以下,以收益率为主导目标的话,肯定是优先选择重组策略。最近一年,虽然三个实盘风格指数都略跑输上证指数,但都还是正收益,所跟踪的标的也是符合了这一年市场的特征,基本实现了跟踪的目标。

短期风格轮动是很难预测的,但投研的目的不是为了预测市场,而是为了目标管理和风险控制。(根据5月15日阿牛直播《主题投资》视频采访整理)

扫一扫 下载APP

扫一扫 下载APP