来源:阿牛智投

21-04-13 16:54

来源:阿牛智投

21-04-13 16:54

一名优异的量化基金经理,要掌握的能力不仅仅是数据挖掘,还需要专业的金融知识和对市场深刻的理解。

什么是量化投资?

蚂蚁嘉汇表示,量化投资是借助现代统计学、数学的投资方法,从海量历史数据中寻找能够带来超额收益的多种“大概率”策略,并纪律严明地按照这些策略所构建的数量化模型来指导投资,力求取得相对稳定的、可持续的、高于平均的超额回报。

量化投资属主动投资范畴,本质是定性投资的数量化实践,理论基础为市场的非有效性或弱有效性。

蚂蚁嘉汇认为,量化投资有非常多的优点:

利用数学、统计方法分析数据,找出客观规律,处理海量的数据,揭示隐藏在繁琐数据里面的规律和投资机会。

避免主观、盲目投资。一定程度上克服了投资者人性上的弱点---贪婪、恐惧、从众造成的不必要损失,能够严格按照应用策略指标公式模型进行止盈、止损,实现全机械化、纪律化的交易模式。

一定程度上排除了人为的干预性,避免了投资者在生理、心理状态不佳时,出现的延迟或者错误判断,从而具有投资策略一贯性、操作客观性、下达指令准确性以及高速度等一系列优势。

然而,并非任何人都能够使用量化的方法进行投资。量化投资需要非常复合的专业能力,需要很强的数学、统计、计算机编程能力,以及专业的金融知识和对市场深刻的理解;同时需要一系列完善的硬件、交易柜台支持。

由此来看,相对于普通主动投资,量化投资具有非常高的门槛。

上述各项条件中,对于普通投资者来讲,相对较难满足的可能是“很强的数学、统计、计算机编程能力”等条件。但这些对于机构投资者来说,并不是问题,机构可以招揽很多优秀的“理工男”、“IT男”做量化研究和投资模型开发。蚂蚁嘉汇表示,对于机构投资者而言,真正的“短板”反而是“专业的金融知识和对市场深刻的理解”。特别是从国内实际情况来看,很多投资机构的量化投资人员,多是毕业便开始从事量化投研工作,直接从数据挖掘、量化分析方面开始研究市场。在与“数据”打交道之前,如果缺乏丰富的相关投资经验,可能会导致其开发模型变成纯粹的数据挖掘,一不小心会“过度优化”:样本内表现优异,样本外表现则大相径庭。

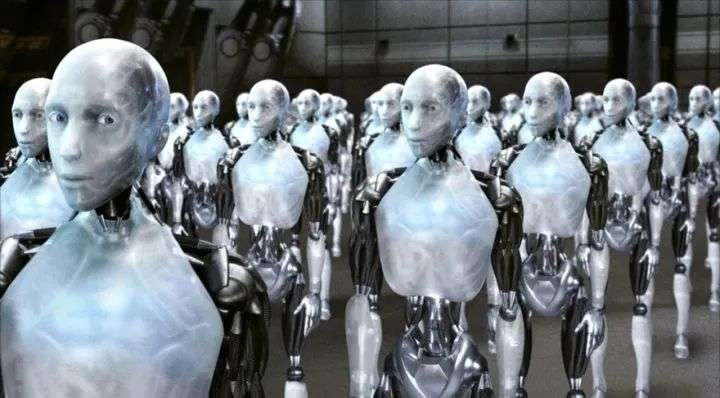

目前人工智能(AI)在多个行业掀起了热潮,投资界也不例外。事实上,基本没有听说有单纯依靠 AI 在国内投资市场赚钱的案例。在IT界,有一个著名的说法是,Garbage in,garbage out,即“(计算机运算中)错进,错出(若输入错误数据,则输出亦为错误数据)”。这句话放在人工智能领域也非常合适:即使拥有先进的 AI 技术,如果对投资没有深刻的理解,找不到真正有用的数据,用来“训练”AI 系统的都是些垃圾数据,那么结果必然是Garbage in,garbage out。蚂蚁嘉汇认为,量化团队需要不同背景的人员组成。既要有数理类人才,也需要擅长编程的IT人员,更需要有丰富投资经验的投资人员。但即使是这样,不同人员之间的沟通交流“成本”也很高,很难发挥1+1=2甚至1+1>2的效果。

来源:和讯网

扫一扫 下载APP

扫一扫 下载APP