如果牛市真的来了,该怎么做呢?两点非常重要。

一是要持股不动。

牛市里的股票会持续涨,关键就是比谁能拿住。只要买的股票基本面没有太大问题,即使赚钱也不卖。耐心持股,才能换来更多的利润。

当然,不是说牛市股票就不跌了,而是好股票跌了还能再涨。就看你能不能拿得住,能拿多久了。

二是要选成长性赛道。

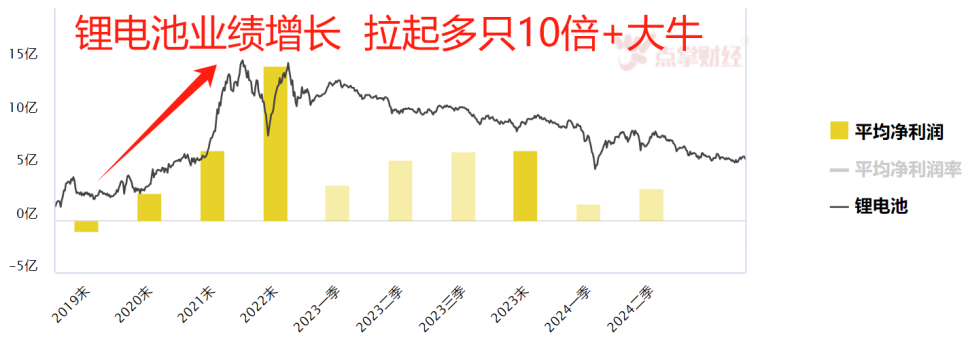

虽然牛市来了股市普涨,但成长性赛道的涨,那是史诗级的暴涨。比如锂电池,从20到22连续三年净利润翻倍式增长,19年板块平均净利润还是-1.06亿,而20年达到2.52亿,21年6.63亿,22年更是干到14.56亿,于是催生了多只10倍以上的大牛股。

后来为啥不行了?就是因为从2023年开始就不成长了,反而下降了。

当下成长性赛道有哪些?怎么把握?关注老毛,12点直播为您解析。

大A跟国足一样专治各种不服啊!上证指数收盘价创下了本轮调整的新低2717点,沪深300的收盘价3172已经跌破了今年的前低,真的是“市如破足”啊!汪汪队的身影也看不到了。2717点什么概念呢,已经跌破了新村长上任的点位(2829)。

我们也能看到,新村长已经尽力了,该限的限,该禁的禁,该查的也查了,奈何股市还是像扶不起的阿斗。

你看股市和足球是不是很像,换谁来都给你躺平。国足0:7败给小日子,在沙特让一人一球的情况下还是输掉了比赛。这跟“外围大涨,我A独熊”的场面是何其相似。很多球迷喊着让伊万下课,老毛觉得就是“百万”、“千万”,来了也不好使。

足球我可以不看,自己的钱却不能不管。谁能救我大A?

金融战的号角还没停,别急着放松!美国降息在即,万亿资金蠢蠢欲动,人民币可能迎来大升值!但别高兴太早,这背后可能有更大的棋局!

最近有一个非常重磅的消息,一旦美国降息,将会有1万亿美元的资金回流中国,人民币将升值10%。

很多人一听感觉好日子要来了,降息后钱就会从美国跑路,回流到本国。于是,工厂有了钱就可以扩大生产,股市的增量资金也来了,打工人和股民都能翻身了。

美国资本可不是傻子,他们绝对不会让那些钱轻易的跑掉。因为全世界流通的美元变多了,就会引发美元汇率的大贬值,甚至还会导致美国资产泡沫破灭,直接带崩美国的经济。

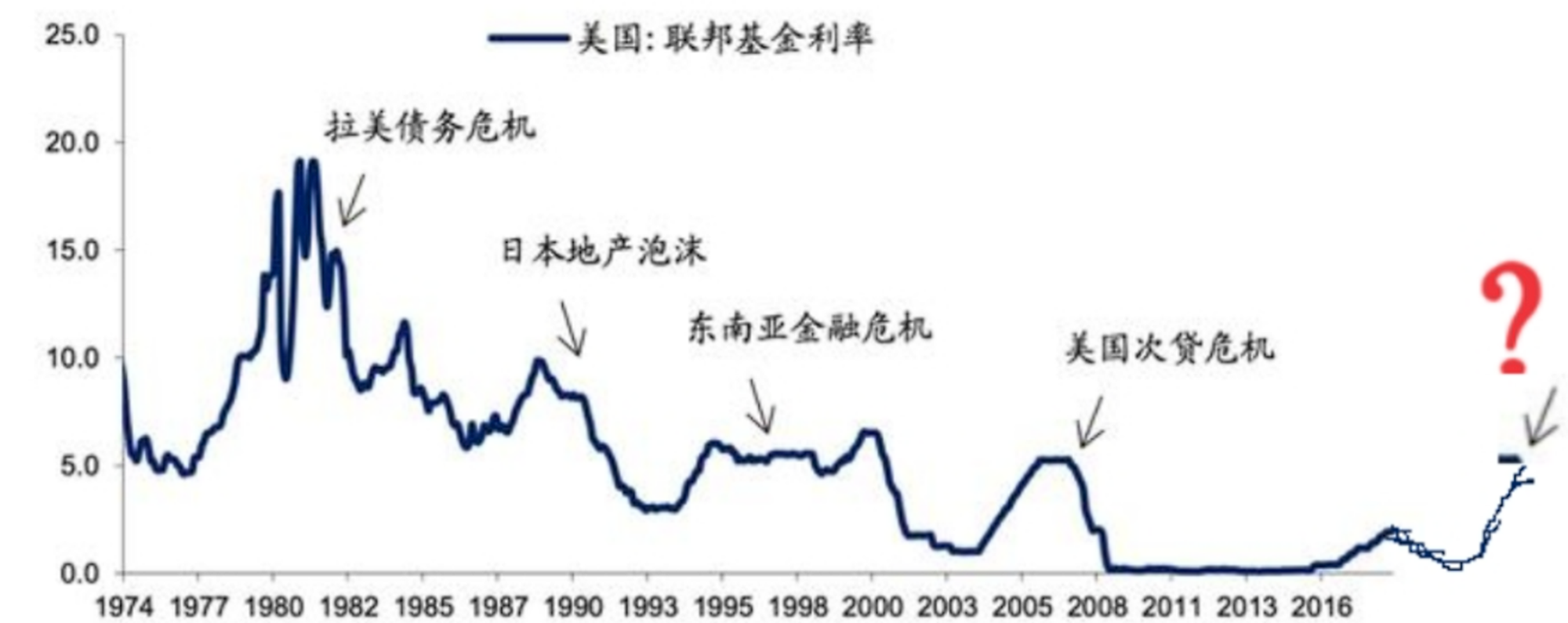

从历史来看,老美一般有两种方式阻止资金回流各国。

一是制造一场快速崩盘。比如硅谷银行倒闭,钱拿不回来了。还有近段时间巴菲特大规模抛售股票,亚马逊大股东贝索斯大规模减持股票,英特尔、英伟达、苹果公司也出现了不同程度的大股东减持。这种做空就是在消灭货币和债务,让当初入局的人无法全身而退。

二是制造一场冲突。2022年2月24日,俄乌冲突正式爆发,当年3月份,美联储宣布进入新一轮的加息周期。为什么会这么巧?答案是俄乌冲突会导致欧洲局势动荡,就没有人愿意在那里进行大规模投资。所以呢,美国趁机加息,就会让大量欧洲的资金和产业吸到美国。

为了维持自己的利益,资本一定会使出各种你想不到的招数,没有倒在升息周期,却倒在降息开始的例子很多,80年代拉美、90年代日本、97年东南亚、08年美国次贷,都是在降息之初开始爆发,前车之鉴,不得不防。

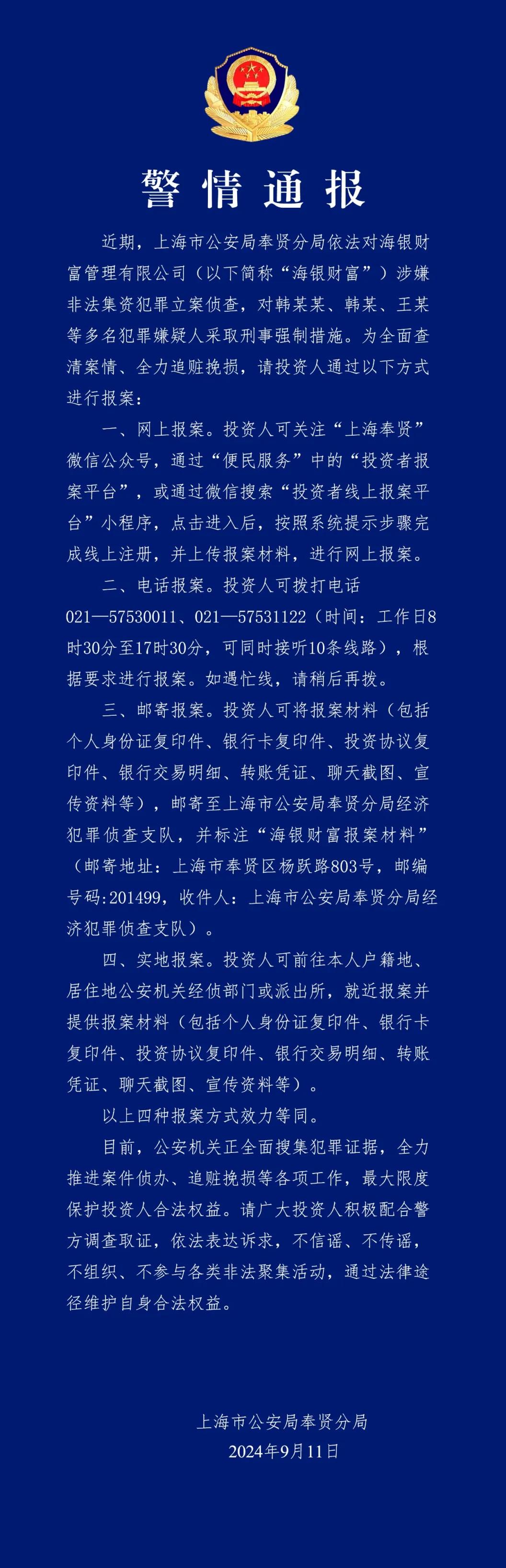

专坑中产啊!比A股还狠。刚刚,海银财富被立案终于公布了,老板及高管多人被抓了!造假18年,700亿“资金池”爆雷,大部分资金都去向不明。近5万的高净值用户踩雷,你身边有受牵连的朋友吗?上海警方已经喊大家去报案了。

海银财富所售的产品起投金额为30万或100万,年化收益率高达7%-10%,产品资金大多用于给企业融资。如此诱人的高收益,你是不是也会心动呢?

过去几年,海银财富和五牛控股通过注册投资公司、伪金交所公司,编造虚假投资项目,设计包装了大量应收账款类、城投债类等投资理财项目,随后由海银财富在全国各地的180多家分支机构进行销售,诱导了上万名投资人购买,合计金额700多亿元。

而海银财富所销售的理财产品全数违规,并操控数十家空壳公司构筑了规模超过700亿元的“嵌套资金池”。图上这些公司注册资本几乎为零,注册地址也是伪造的,根本找不到实际的经营场所。他们的很多理财产品都投向了房地产行业。随着房地产市场持续低迷,这些投资项目纷纷出现亏损,海银财富的资金链终于断裂。

老毛一直说,钱袋子一定要攥在自己手里。看看爆雷的平安、中融、中植哪一个不是大公司,这几年钱不好赚,开厂的、开店的、开公司的,都容易亏钱,买基金,赔个一半轻轻松松,搞信托理财,最后可能连棺材本都要赔进去。A股虽然这两年很熊,但它好歹是我们普通人能摸到的最透明的市场了。

听说今年中秋节月饼卖不动了,为什么呢?月饼它本质上不是用来吃的,自己买的很少,主要是用来送礼的。

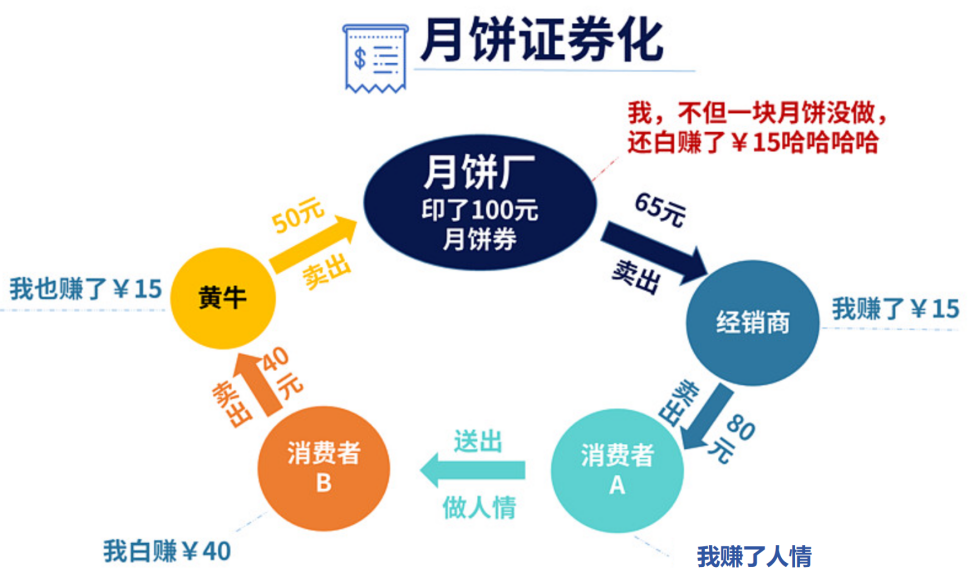

中秋节正是联络感情的时候,很多人不送月饼,直接送月饼票。大家听没听过一个词,叫月饼证券化,跟股票差不多。它是怎么一个套路呢?

月饼厂商印了一张100元的月饼券,以65元卖给了经销商,经销商以80元一张卖给了消费者A,消费者A将月饼票送给了B,B以40元一张卖给了黄牛,厂商最后以50元一张向黄牛收购。

你看,没有生产月饼,厂商赚了15元,经销商赚了15元,A送了人情,B赚了40元,黄牛赚了10元。皆大欢喜啊!

哎,现在这个行情,炒股票、炒月饼,都不好啊!不管怎么样,老毛还是祝你中秋快乐,每天有个好心情!

以前3000点大家还骂骂咧咧,现在跌到2700点附近了,大家好像都没脾气了,跌麻了。

如今A股到底跌到了一个什么程度,到底了没?大家不要光看点位,上证指数的点位已经意义不大了。今天老毛给大家看看两组关键数据,你就明白了。

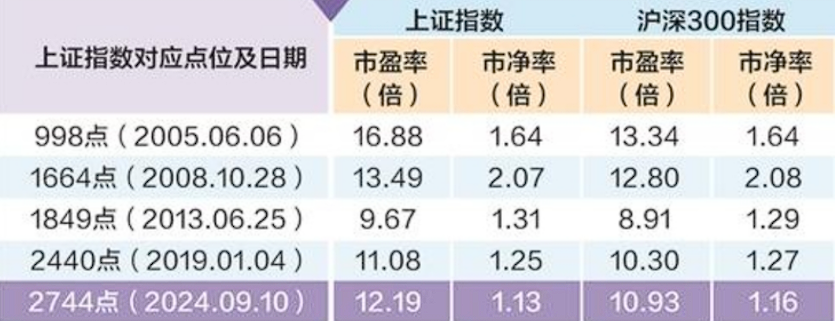

第一个,A股四大历史底部与当前估值对比。

估值足够便宜是最基本的底部特征。当前A股主要指数估值已达到或接近2000年以来的四大历史底部。截至9月10日收盘,沪深300指数滚动市盈率不足11倍,上证指数略高于12倍,均低于2005年998点和2008年1664点两大历史底部水平。

市净率更能突出反映当前A股的低估状态,可以看到,无论是上证指数(市净率1.13倍)、沪深300(市净率1.16倍),市净率全部低于此前四大历史底部。破净股数量超800只,占比超15%,高于此前四大历史底部破净股数量占比。

总之一句话,放在A股整个历史看,当前A股估值处于历史性底部区域。

第二个,我们再拿A股与全球重要指数市盈率对比。

从这张图可以看出来,A股估值在全球主要市场也处于偏低水平,沪深300指数、上证指数在全球重要指数市盈率和市净率中均处于垫底状态,仅高于恒生指数,两大指数市盈率不到美股三大股指的一半;市净率不足美股三大股指的四分之一。

这个时候,谁还在说A股没有价值,老毛肯定不同意,但是,缺钱只是表象,缺信心才是实质,树苗缺水,树叶焉了,赶紧浇水还能缓过来,等到树根都渴死了,那可没法救了。

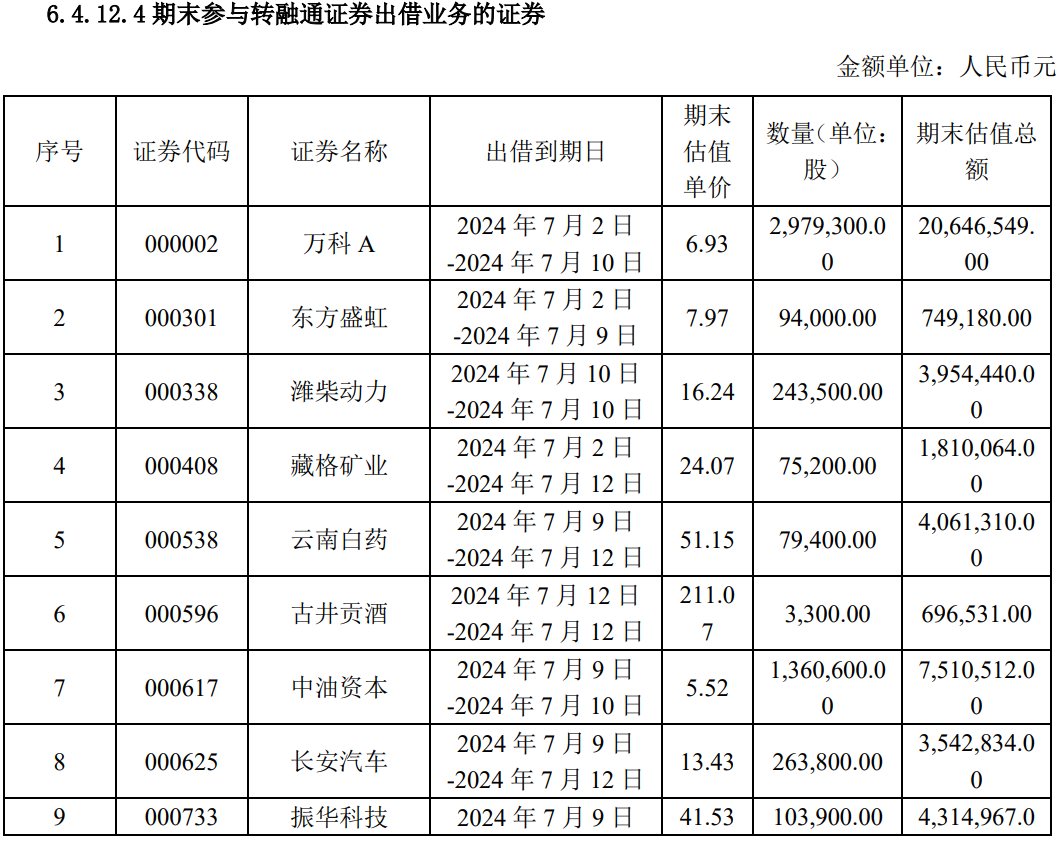

国内公募一哥易方达在股市低迷的情况下竟然越线转融通做空股市,你敢信吗?中报数据就摆在眼前。

看一下出借到期日啊,一哥连最后的油水都舍不得,村里新规要求7月11日生效,一哥大部分出借日期都贴线飞行,截止于7月10日,不过,7月12日当天,还对古井贡酒实施了转融券。这个擦边球就出界了。

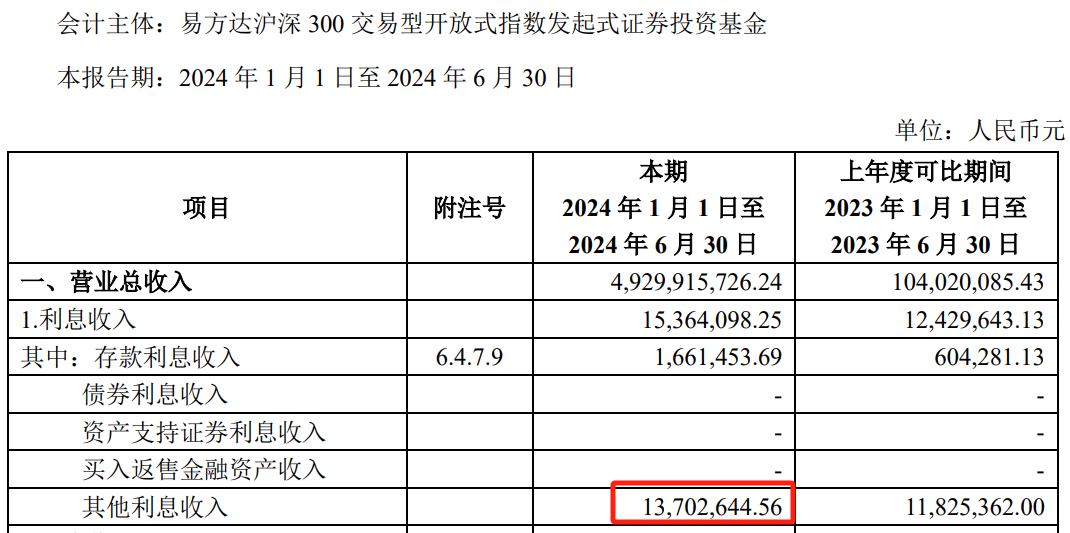

今年上半年易方达沪深300ETF出借股票达144只,仅仅靠着出借业务取得的利息,就收入了1370.26万元,较2023年同期增长15.88%。国某队吭哧吭哧买,易方达却在不断给空头提供子弹,这个骚操作不知道国某队怎么看?

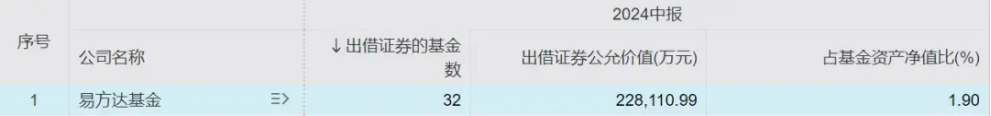

不仅如此,根据已公布的半年报,易方达上半年有32只基金出借股票,出借证券公允价值22.81亿元。

这32只基金通过出借证券,在今年上半年,为易方达贡献了7771.46万元的其他利息收入。

上半年易方达所有产品,利润亏损10.12亿元,扣减当期公允价值变动后亏损243.35亿元,但基金管理费收了40.85亿元。靠规模赚钱,而不是靠本事赚钱,这就是公募基金躺赚的秘密。转发给你身边的朋友,让更多人知道真相。

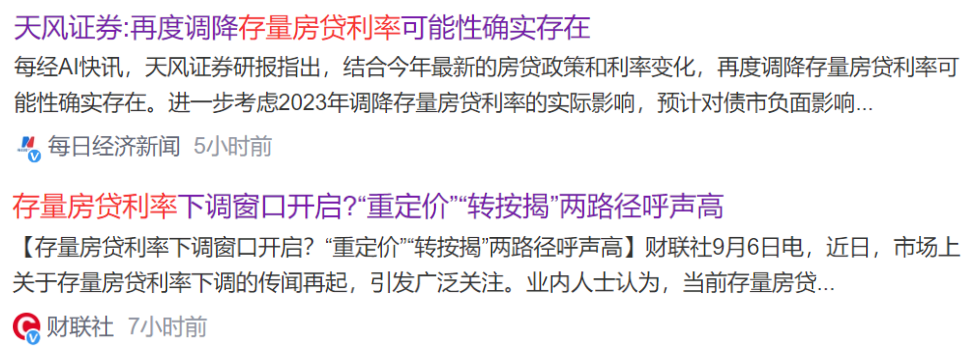

9月份房地产很可能迎来两个大招:一是存量房贷利率又要降了,二是或许可以“转按揭”了。老毛相信,空穴来风必有因。这两个大招很可能本月就要落地。

先谈谈为什么可能降利率

有两个数据让降房贷迫在眉睫:

1、半年报六大银行房贷减少超3200亿!全部银行减少了房贷4千个亿。说明啥,要么提前还贷,要么就被迫断贷。

2、据说法拍房多到法院都拍不动了。截止7月底,2024年全国法拍房累计44.6万套,7月份新增上拍法拍房源约6.1万套。

为什么会这样?原因就是房贷利率太高了。目前30个重点城市首套房平均商贷利率为3.21%,二套房平均贷款利率3.53%,而存量房贷的平均利率约为4%,比新房贷高了不少。

去年就是9月公布降利率,银行需要缓冲期与储户重新签约,一般下一年1月正式实施。所以老毛认为今年9月降利率的可能性很大。

再来说“转按揭”

什么意思?你可以带着按揭合同出售房产,也可以将现有按揭贷款转入其他银行,并按照最新贷款利率重新签订按揭合同,从而降低还款压力、节省利息支出。你说妙不妙?中国人的创造力真是无穷无尽的。

这两个措施如果落地,可以减轻购房者的负担,刺激消费复苏,相信会给房地产板块带来一波反弹。当年08年救市,靠的就是贷款利率打七折,这样普惠老百姓的政策今年能不能放?欢迎评论区和老毛一起讨论。

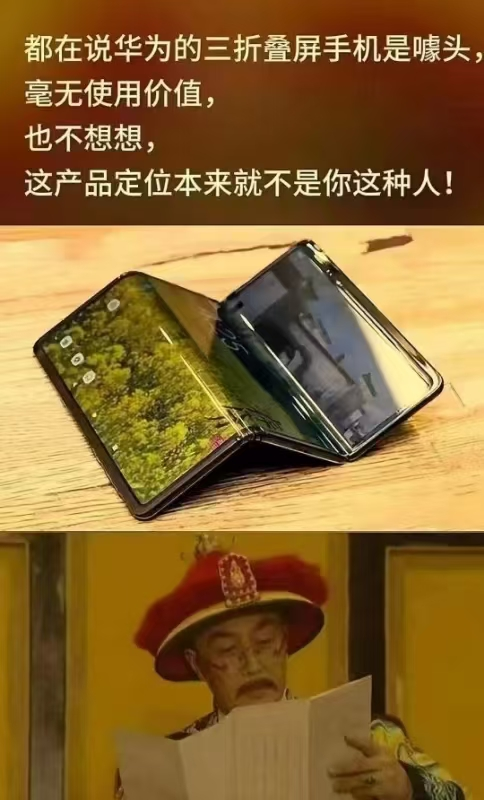

三折叠手机华为Mate XT发布了!老毛想问问,你会不会花两万享受批奏折的快乐吗?

有人说:“人类迟早从兜里掏出一台65寸电视”,也有人说:“批奏折,我不配”……

这款产品定价19999,为啥这么贵呢?主要卖点是搭载了华为天工铰链系统,实现内外折合一;电池容量5600mAh,厚度仅有1.9mm;支持天通卫星通信。余承东称实现了把平板和电脑放在口袋里。

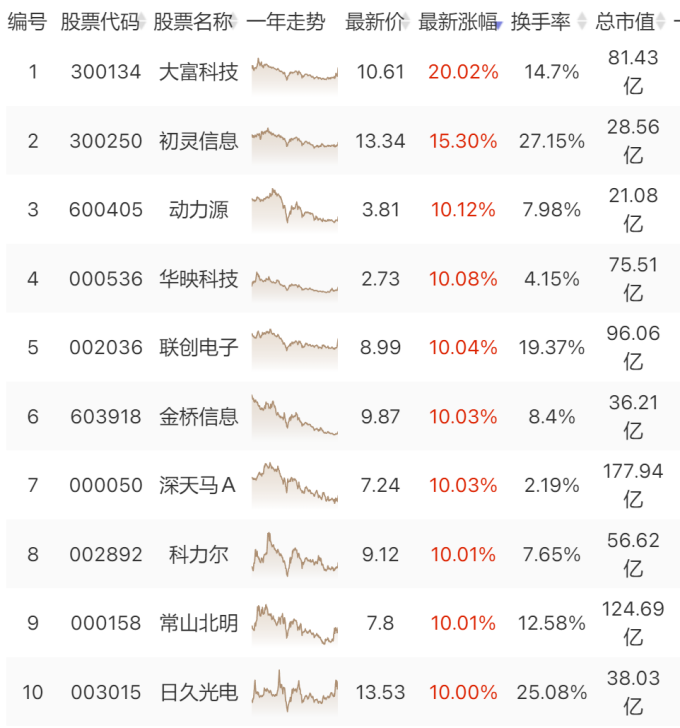

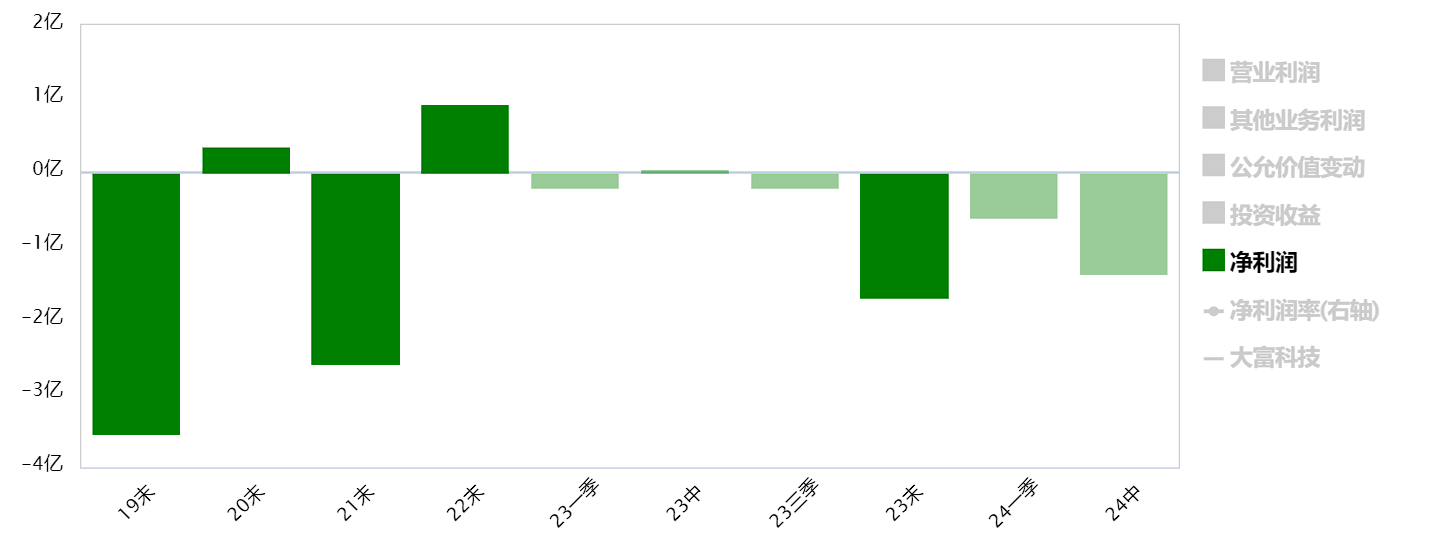

在发布会的热度下,华为产业链也狂飙了,多只股票涨停。老毛还是呼吁大家,小心“买传闻,卖新闻”,大树底下不长草,小心又被人当了韭菜。上面这些涨停股中,我随便挑一只,5年里亏了三年,今年还越亏越多,你就真相信它真能乌鸡变凤凰?

很多人批评老毛太理性,没办法,老毛真看不得这些恶炒的人割韭菜。想要在市场活久一点的朋友,一定要捂好钱袋子。

您还未绑定手机号

请绑定手机号码,进行实名认证。

请输入手机号码,您的个人信息严格保密,请放心

请输入右侧图形验证码

请输入接收的短信验证码

互联网跟帖评论服务管理规定

第一条 为规范互联网跟帖评论服务,维护国家安全和公共利益,保护公民、法人和其他组织的合法权益,根据《中华人民共和国网络安全法》《国务院关于授权国家互联网信息办公室负责互联网信息内容管理工作的通知》,制定本规定。

第二条 在中华人民共和国境内提供跟帖评论服务,应当遵守本规定。

本规定所称跟帖评论服务,是指互联网站、应用程序、互动传播平台以及其他具有新闻舆论属性和社会动员功能的传播平台,以发帖、回复、留言、“弹幕”等方式,为用户提供发表文字、符号、表情、图片、音视频等信息的服务。

第三条 国家互联网信息办公室负责全国跟帖评论服务的监督管理执法工作。地方互联网信息办公室依据职责负责本行政区域的跟帖评论服务的监督管理执法工作。

各级互联网信息办公室应当建立健全日常检查和定期检查相结合的监督管理制度,依法规范各类传播平台的跟帖评论服务行为。

第四条 跟帖评论服务提供者提供互联网新闻信息服务相关的跟帖评论新产品、新应用、新功能的,应当报国家或者省、自治区、直辖市互联网信息办公室进行安全评估。

第五条 跟帖评论服务提供者应当严格落实主体责任,依法履行以下义务:

(一)按照“后台实名、前台自愿”原则,对注册用户进行真实身份信息认证,不得向未认证真实身份信息的用户提供跟帖评论服务。

(二)建立健全用户信息保护制度,收集、使用用户个人信息应当遵循合法、正当、必要的原则,公开收集、使用规则,明示收集、使用信息的目的、方式和范围,并经被收集者同意。

(三)对新闻信息提供跟帖评论服务的,应当建立先审后发制度。

(四)提供“弹幕”方式跟帖评论服务的,应当在同一平台和页面同时提供与之对应的静态版信息内容。

(五)建立健全跟帖评论审核管理、实时巡查、应急处置等信息安全管理制度,及时发现和处置违法信息,并向有关主管部门报告。

(六)开发跟帖评论信息安全保护和管理技术,创新跟帖评论管理方式,研发使用反垃圾信息管理系统,提升垃圾信息处置能力;及时发现跟帖评论服务存在的安全缺陷、漏洞等风险,采取补救措施,并向有关主管部门报告。

(七)配备与服务规模相适应的审核编辑队伍,提高审核编辑人员专业素养。

(八)配合有关主管部门依法开展监督检查工作,提供必要的技术、资料和数据支持。

第六条 跟帖评论服务提供者应当与注册用户签订服务协议,明确跟帖评论的服务与管理细则,履行互联网相关法律法规告知义务,有针对性地开展文明上网教育。跟帖评论服务使用者应当严格自律,承诺遵守法律法规、尊重公序良俗,不得发布法律法规和国家有关规定禁止的信息内容。

第七条 跟帖评论服务提供者及其从业人员不得为谋取不正当利益或基于错误价值取向,采取有选择地删除、推荐跟帖评论等方式干预舆论。跟帖评论服务提供者和用户不得利用软件、雇佣商业机构及人员等方式散布信息,干扰跟帖评论正常秩序,误导公众舆论

第八条 跟帖评论服务提供者对发布违反法律法规和国家有关规定的信息内容的,应当及时采取警示、拒绝发布、删除信息、限制功能、暂停更新直至关闭账号等措施,并保存相关记录。

第九条 跟帖评论服务提供者应当建立用户分级管理制度,对用户的跟帖评论行为开展信用评估,根据信用等级确定服务范围及功能,对严重失信的用户应列入黑名单,停止对列入黑名单的用户提供服务,并禁止其通过重新注册等方式使用跟帖评论服务。国家和省、自治区、直辖市互联网信息办公室应当建立跟帖评论服务提供者的信用档案和失信黑名单管理制度,并定期对跟帖评论服务提供者进行信用评估。

第十条 跟帖评论服务提供者应当建立健全违法信息公众投诉举报制度,设置便捷投诉举报入口,及时受理和处置公众投诉举报。国家和地方互联网信息办公室依据职责,对举报受理落实情况进行监督检查。

第十一条 跟帖评论服务提供者信息安全管理责任落实不到位,存在较大安全风险或者发生安全事件的,国家和省、自治区、直辖市互联网信息办公室应当及时约谈;跟帖管理服务提供者应当按照要求采取措施,进行整改,消除隐患。

第十二条 互联网跟帖评论服务提供者违反本规定的,由有关部门依照相关法律法规处理。

第十三条 本规定自2017年10月1日起施行。

请前往个人中心进行实名认证

立即前往