巴菲特频繁减持美股,释放了什么信号呢?

近日,巴菲特旗下伯克希尔·哈撒韦公司宣布再度减持美国银行2107万股。自今年7月17日以来,该公司已经7次抛售美国银行,累计减持市值达62.05亿美元。

另外,从第一季度开始,巴菲特及开始大幅减持了苹果。在过去的两个季度里,已经抛售了大约5.1亿股的苹果股票,减持幅度约为56%。

老巴为什么这么铁了心减持自己的重仓股呢?几个原因:

1、苹果的全球成长力受限,老巴不赚最后一个铜板

2、一场风暴即将来临,银行首当其冲

对于全球资金而言,美股不涨,就会失去吸引力,最近纳指从迭创新高到横盘震荡,各路资金已经在找自己下一步的方向了。

现在手握2769亿美金的巨额现金,老巴打算干什么呢?9月美联储降息板上钉钉,各路资本都可能从美股撤出。美股势必要调整。老巴很鸡贼,是不是在等着美国股市下跌后抄底呢!

A股半年报真是炸出了一声惊雷啊!一个指标向我们揭示了现在的形势有多严峻。

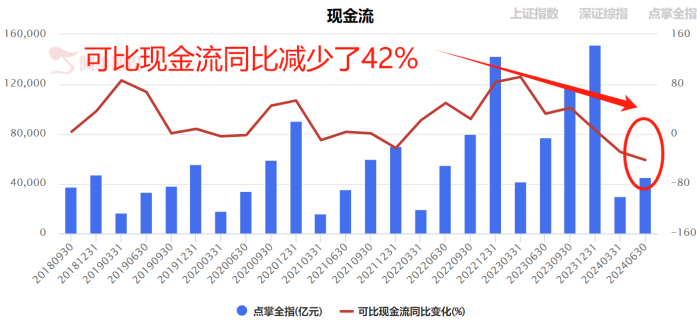

这个指标就是现金流。已公布报表的5332家上市公司的可比现金流同比减少了42%!增速是六年来的最低值,比口罩时期都惨。

现金流是真正衡量企业有没有钱的指标。它在某种程度上比利润还重要,有的公司利润很高,但是收不到钱,都是纸面富贵,这中利润不但没用,还可能害了公司。比如中国船舶,上半年收入360亿,经营活动现金流-38亿。

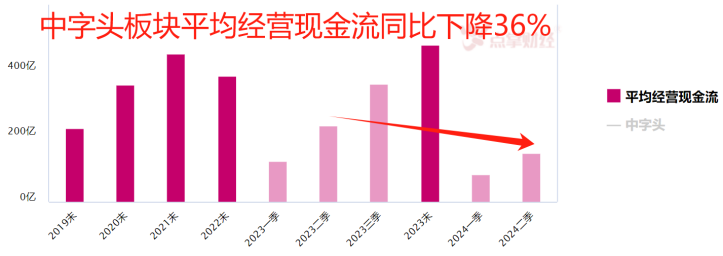

可能有人会说是一些垃圾公司拖了后腿,我们再看看A股中的核心资产“中字头”,都是央企啊,经营现金流怎么样呢?看这张图,同样很残酷,同比下降36%。

从当前的现金流净额来看,最拉垮的就是工程建筑行业。四大基建龙头,现金流惨不忍睹。中国建筑现金流是-1087亿,资产负债率超过76%,旗下很多子公司都上了“失信被执行人”名单。

大家做投资啊,一定要关注现金流,因为一不小心,这家公司可能就要没钱维持了。老毛盘点了一下,A股中经营活动现金流大幅上升、利润持续增长并且主力连续多个季度都在持续增持的公司仅有10家。想研究的朋友可以找老毛聊聊。

你们知道银行有多赚钱吗?一个数据绝对让你拍案惊奇!

A股42家上市银行上半年整体净利润1.09万亿元。什么概念?A股不含银行的5000多家上市公司净利润合计为1.8万亿。相当于,42家银行占了整个大A利润的36%。

上半年A股上市公司亏损面20%,实体经济这么难过,但是42家上市银行不仅没有1家亏损,而且还暴赚。就拿工行一家来说,半年净利润1704亿,等于A股后面4748家公司利润之和。

银行到底是服务实体经济,还是吸血实体经济呢?银行是不是该向实体经济做点让利?

如果银行向实体一年让利5000亿,中国人的财富将增加15万亿,你相信吗?

我给你算个账,银行平均市盈率5.5倍,总市值11.55万亿,年度利润大概2.1万亿。假设银行业把自身1/4的利润约5000亿让渡给实体经济,按A股上市公司的市盈率中值35倍计算,可以增加社会财富17.5万亿,当然,银行会损失2万亿的市值,但总的社会财富将增加15万亿。

这个账合不合算?当然,这个决策要取决于银行的大股东怎么想,还有银行股东的领导们怎么想。银行向实体经济让利,大家怎么看?欢迎评论区给老毛互动。

资产重组是千载难逢的机会,还是逃之不及的大坑?这个视频你一定要认真看。

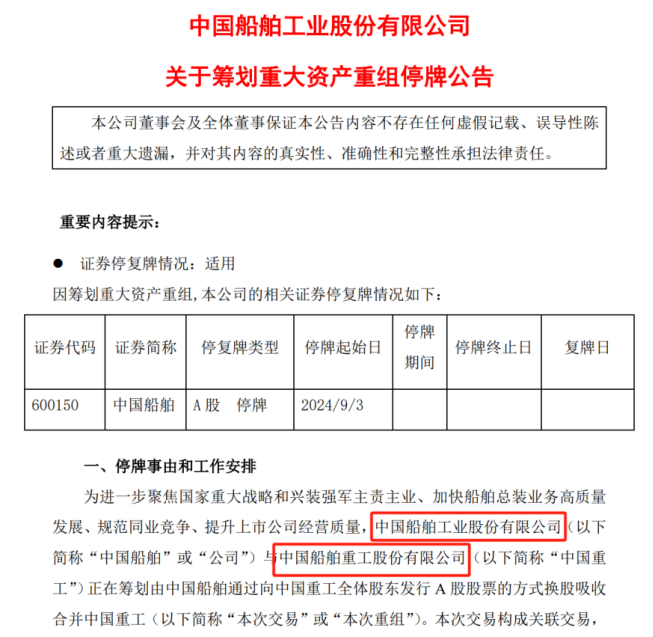

近十年A股市场最大规模的并购交易来了,中国船舶吸收合并中国重工。诡异的一幕是,9月2日晚发布公告前,中国重工当日大跌6%,中国船舶大跌9%。

65万股东蒙圈了!为什么重组消息出来之前跌这么多?按老毛的经验,这种走势,一定是有人提前得到了消息。华尔街一句老话,买传闻,卖新闻。精准抓住这条消息成为新闻前卖出,不是内幕是什么?不查不足以平民愤。

未来这两家公司的股价走势关键在于能否1+1>2。老毛从两点来分析:

一是这两家公司什么来头。

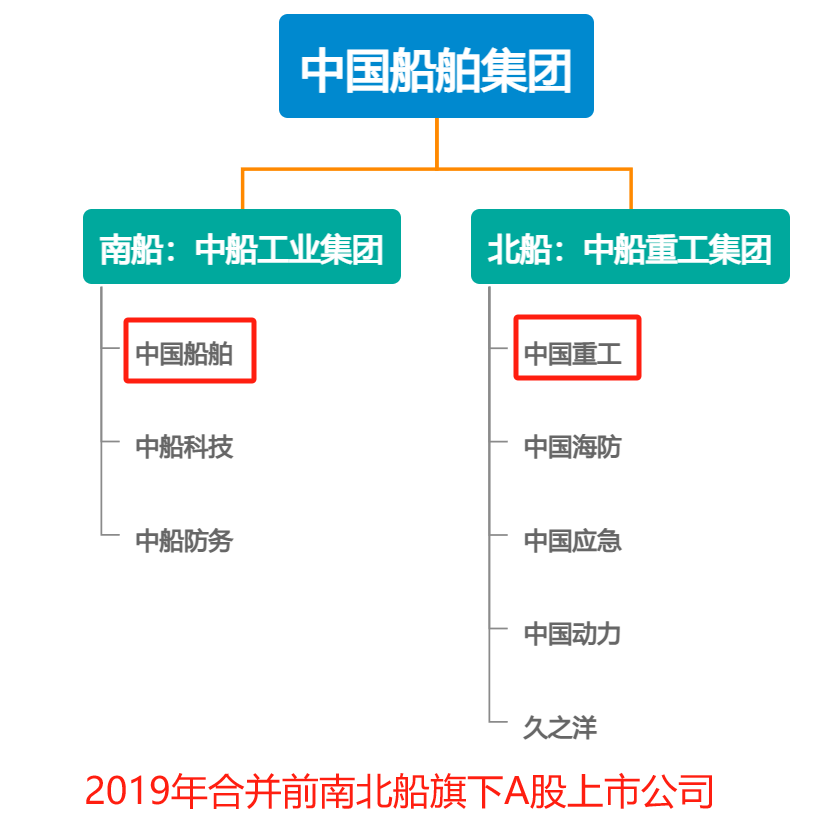

早在2019年,南北船大合并,组成了中国船舶集团,2021年合并完成。

A股的中国船舶原来属于“南船”中船工业旗下,中国重工原隶属“北船”中船重工旗下。母公司都已经合并了,子公司还是分灶吃饭,国际招标、对外报价,内耗会相当严重。从产业角度,应该合并。

再看中国中车的前车之鉴。

中国南车与北车2014年底宣布合并,成立中国中车。股价怎样了呢?老股民应该知道,2015年最高爆炒到18.7元,但随后暴跌,连续9年股价都没超过8元。

为什么这么惨呢?合并前,2014年中国南车净利润53亿,北车净利润近55亿,加起来是108亿。现在10年过去了,中国中车的净利润还在110多亿徘徊,没有成长性,所以你明白为啥中车的股价长期在底部趴着了吧?

中国船舶和中国重工的合并跟南车、北车颇有异曲同工之处,老毛给你算下账,两家公司目前市值合计超过2700亿,中报净利润合计不到20亿,合并后的市盈率大约70倍,这个市盈率,相当于70岁的老头,你让股价怎么跑?想参与炒作的朋友一定要谨慎,苗头不对,千万别死扛。

关注老毛,数据说话。

秋天到了,华为一年一度的全联接大会即将举办,每年这个时候,华为概念股都是最火的时候。老毛给朋友整理了一下历史上的华为概念的爆炒股,以史为鉴,看看华为概念股该怎么炒。

捷荣技术,华为手机概念,2023年8月29-9月27,一个月4倍。

华力创通,华为手机概念,2023年8月9日到10月11日,一个月涨220%。

高新发展,华为服务器概念,2023年9月26到2024年3月19,两拨炒作,股价5倍。

欧菲光,华为手机概念,2023年9月28日到11月7日,6连板。

圣龙股份,华为汽车概念,2023年9月28到12月26,14连板。

真视通,华为算力,2023年10月16日到10月26,9连板。

银宝山新,华为汽车概念,2023年11月10日-11月21,8连板。

深圳华强,华为海思概念,2024年8月15到9月2,12个板,股价3倍。

华为概念的下一个大妖你认为会是谁呢?华为妖股炒作的套路,老毛最近会给大家分类总结,让大家学会拿起镰刀,反割主力。关注老毛,带给你不同的A股财经。

A股又下跌了,为什么?老毛告诉你一个很扎心的原因。别的地方你看不到,好好听,很可能这篇后面你就看不到了。

半年报刚刚披露完毕,A股公司表现怎么样呢?

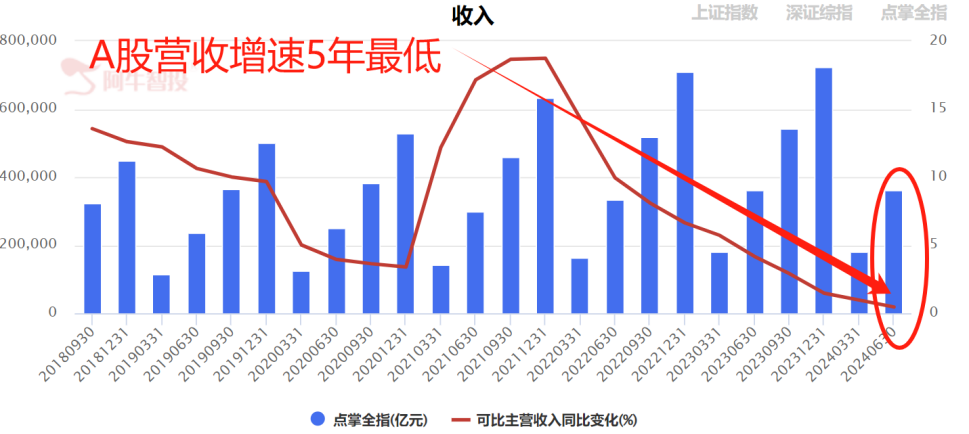

上图是5300多家可同比上市公司的营收增速,这张红色曲线,虽然是正的,但已经创下5年最低,告诉大家,上市公司的营收增速,不到我们上半年GDP增速的十分之一,只有0.46%,是不是很扎心,老铁们?我们最先进的生产力,最优质的资产,还没跑赢全国平均GDP增速,不好意思,给国家拉后腿了。

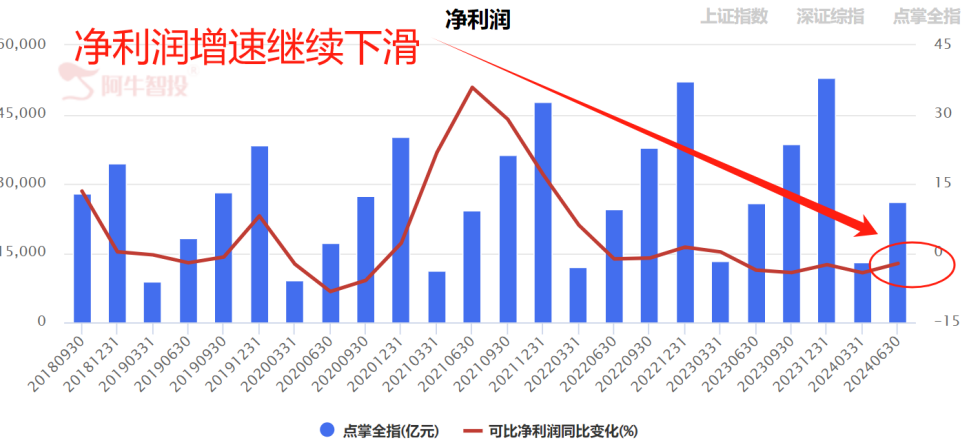

再来看半年报的净利润增速,目前是下降2.25%,连续5个季度下降。

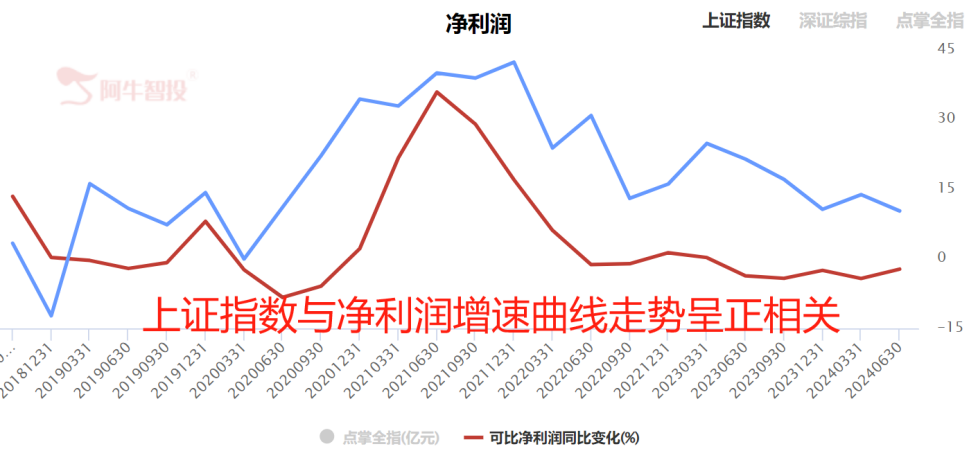

股市是经济的晴雨表,A股企业的业绩增长不起来,股票怎么起得来呢?上面这张图可以看出,上证指数的走势与A股公司的净利润增速曲线呈高度的相关,利润不涨,股市不牛。

形势严峻啊。想在股市活下去,必须抓住成长这个核心。只有收入利润双双增长,才有牛市,才有牛股。关注老毛,中午12点直播,重点为您解读双成长的赛道和公司。

A股半年报已经披露完毕,除了银行和两桶油之外,哪些公司今年上半年赚钱能力最强呢?看看你手里有没有这些票。

第10名,紫金矿业,150.8亿。

第9名,中远海控,168.7亿。

第8名,五粮液,190.6亿。

第7名,美的集团,208亿。

第6名,中国电信,218.1亿

第5名,宁德时代,228.6亿

第4名,中国建筑,294.5亿

第3名 ,中国神华,295亿

第2名,贵州茅台,417亿

第1名,中国移动,802亿。

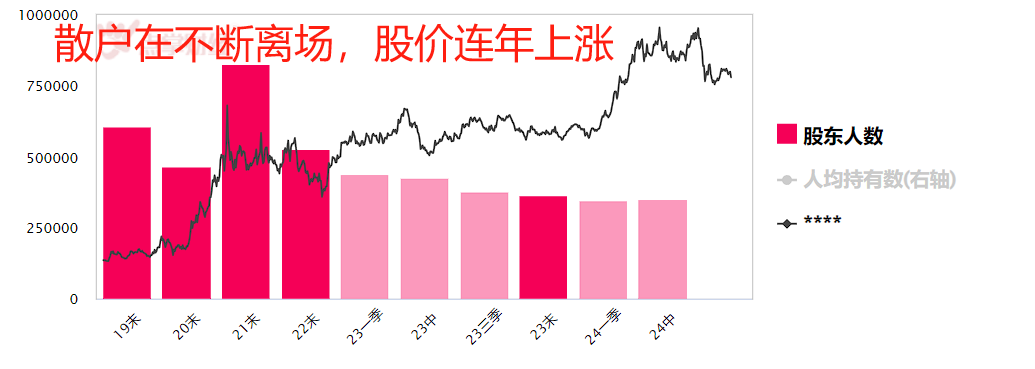

这些爆赚的公司,还真有不少亮点。看这家公司,利润连年增长,最近5年就一直猛赚。股东人数还一直在集中,散户在不断离场,股价连年上涨。

老毛不是推荐这些A股最赚钱的公司,但是认真挖掘一下,说不定能挖到宝贝。

周末了,再来聊聊海通证券投行一把手姜诚君的瓜。姜逃到东南亚,又被遣返,很多人还不知道,他到底犯了什么事儿。

作为投行一把手,姜被抓,很可能和IPO造假、欺诈发行有关。老毛就重点说说保荐新股的两大问题,大家耐心听老毛说完就知道事情的严重性。

第1个问题、保荐新股业绩变脸严重

2022年,海通证券保荐的30家IPO项目中,有17家在上市当年营收或净利润下降,占比56.67%。

2023年,海通证券保荐的22家IPO项目中,有13家上市当年营收或净利润下降,占比59.09%。

新公司保荐上市第一年就有近6成的业绩变脸,很难不让人怀疑上市前财务数据严重掺水。保荐机构难逃帮凶之嫌。

第2个问题、超募占比超40%,多只新股上市以来暴跌。

2007年7月姜主持海通投行业务以来,海通共计保荐新股215只,超募90只,占比42%。

超募的新股中除了中芯国际、峰岹科技、盛美上海这三只爆炒的半导体票,其他全部破发,且翱捷科技、中红医疗、思瑞浦等上市以来暴跌超80%,妥妥的割韭菜。

为啥券商喜欢超募呢?可以增厚承销保荐费啊。比如中芯国际,本来计划募资200多亿,最终募资532.3亿,超募325亿,保荐承销费是募资额的1.3%。这就意味着本来保荐承销费2.6亿,但最终拿到了6.92亿,多赚了4个多亿。

无利不早起,为什么券商喜欢高价发行,基金公司喜欢拉高报价?中介机构自己旱涝保收,喝着股民的血,把股民当成人人都能啃上一口的唐僧肉,管理层真是看不下去了,是可忍孰不可忍啊。

有大漏,你要不要捡?三年后一定会有人是靠着这波股市大跌捡到便宜的好票,赚10倍甚至更多。好股票,越跌要信心越足,庄家在洗盘呢,你看明白了吗?跌的越低,机会越大。

二季报出来以后,我发现市场上有太多被错杀的股票,基本面很优秀,营收、利润双双持续增长,但是股价还在底下趴着。老毛最近在陆续整理中。

根据老毛最新的数据,目前业绩稳健增长、股价还在半年底部并且出现反转信号的公司,全市场只有7家。这个大漏,现在就是黄金坑,想捡的可以找老毛聊聊。

最后老毛还要提醒大家,炒股不要怕短期被套,不要怕踏空。如果你没有一买就涨的运气,那就要有长期持有的耐心。怕亏就不要来股市,好股票就是用短期的亏损换长期的收益。

你如果是中国首富,你会主动把自己拉下马吗?

据说拼多多黄铮对成为中国首富非常不爽,给自己“砍”了一刀,将自己从首富的热门人选位置上拉了下来。

8月26日,拼多多发布第二季度财报,净利润为320亿元,同比增长144%。要知道,阿里第二季度净利润为240亿元,同比减少27%。京东二季度净利润145亿元,同比增长69%。拼多多从利润规模和增速上都遥遥领先了,把阿里和京东远远甩在后面。

可是,拼多多却拼命“唱空”自己。高层表态,竞争加剧可能导致收入增长放缓,公司面临激烈竞争,整体仍处于投入阶段,未来几年不会回购或分红。

如此疯狂的负面表态,自然让资金用脚投票了。8月27日拼多多股价暴跌28.5%,一夜之间,市值跌没了553.7亿美元。随后继续下跌2天,数百亿美元财富灰飞烟灭。

黄峥成功让自己从富豪榜榜首跌下来,钟睒睒重返首富宝座。一位中国富豪,为了不当首富,真是拼了,为什么呢?

人怕出名猪怕壮,谁是首富谁灭亡。牟首富进去踩了多年的缝纫机,万达王首富被逼成首负,天天变卖资产,马首富英年早退,钟首富被疯狂网暴,老太太离世都不得安宁。

中国首富的宿命是下岗,与其被别人赶下首富的宝座,不如自己主动下来。当今有这种境界的人,除了拼多多创始人黄峥找不到第二个。

以黄首富今天的心态,是不是一个商业奇才?你怎么看?拼多多的股价还能再创新高吗?评论区一起聊聊。

您还未绑定手机号

请绑定手机号码,进行实名认证。

请输入手机号码,您的个人信息严格保密,请放心

请输入右侧图形验证码

请输入接收的短信验证码

互联网跟帖评论服务管理规定

第一条 为规范互联网跟帖评论服务,维护国家安全和公共利益,保护公民、法人和其他组织的合法权益,根据《中华人民共和国网络安全法》《国务院关于授权国家互联网信息办公室负责互联网信息内容管理工作的通知》,制定本规定。

第二条 在中华人民共和国境内提供跟帖评论服务,应当遵守本规定。

本规定所称跟帖评论服务,是指互联网站、应用程序、互动传播平台以及其他具有新闻舆论属性和社会动员功能的传播平台,以发帖、回复、留言、“弹幕”等方式,为用户提供发表文字、符号、表情、图片、音视频等信息的服务。

第三条 国家互联网信息办公室负责全国跟帖评论服务的监督管理执法工作。地方互联网信息办公室依据职责负责本行政区域的跟帖评论服务的监督管理执法工作。

各级互联网信息办公室应当建立健全日常检查和定期检查相结合的监督管理制度,依法规范各类传播平台的跟帖评论服务行为。

第四条 跟帖评论服务提供者提供互联网新闻信息服务相关的跟帖评论新产品、新应用、新功能的,应当报国家或者省、自治区、直辖市互联网信息办公室进行安全评估。

第五条 跟帖评论服务提供者应当严格落实主体责任,依法履行以下义务:

(一)按照“后台实名、前台自愿”原则,对注册用户进行真实身份信息认证,不得向未认证真实身份信息的用户提供跟帖评论服务。

(二)建立健全用户信息保护制度,收集、使用用户个人信息应当遵循合法、正当、必要的原则,公开收集、使用规则,明示收集、使用信息的目的、方式和范围,并经被收集者同意。

(三)对新闻信息提供跟帖评论服务的,应当建立先审后发制度。

(四)提供“弹幕”方式跟帖评论服务的,应当在同一平台和页面同时提供与之对应的静态版信息内容。

(五)建立健全跟帖评论审核管理、实时巡查、应急处置等信息安全管理制度,及时发现和处置违法信息,并向有关主管部门报告。

(六)开发跟帖评论信息安全保护和管理技术,创新跟帖评论管理方式,研发使用反垃圾信息管理系统,提升垃圾信息处置能力;及时发现跟帖评论服务存在的安全缺陷、漏洞等风险,采取补救措施,并向有关主管部门报告。

(七)配备与服务规模相适应的审核编辑队伍,提高审核编辑人员专业素养。

(八)配合有关主管部门依法开展监督检查工作,提供必要的技术、资料和数据支持。

第六条 跟帖评论服务提供者应当与注册用户签订服务协议,明确跟帖评论的服务与管理细则,履行互联网相关法律法规告知义务,有针对性地开展文明上网教育。跟帖评论服务使用者应当严格自律,承诺遵守法律法规、尊重公序良俗,不得发布法律法规和国家有关规定禁止的信息内容。

第七条 跟帖评论服务提供者及其从业人员不得为谋取不正当利益或基于错误价值取向,采取有选择地删除、推荐跟帖评论等方式干预舆论。跟帖评论服务提供者和用户不得利用软件、雇佣商业机构及人员等方式散布信息,干扰跟帖评论正常秩序,误导公众舆论

第八条 跟帖评论服务提供者对发布违反法律法规和国家有关规定的信息内容的,应当及时采取警示、拒绝发布、删除信息、限制功能、暂停更新直至关闭账号等措施,并保存相关记录。

第九条 跟帖评论服务提供者应当建立用户分级管理制度,对用户的跟帖评论行为开展信用评估,根据信用等级确定服务范围及功能,对严重失信的用户应列入黑名单,停止对列入黑名单的用户提供服务,并禁止其通过重新注册等方式使用跟帖评论服务。国家和省、自治区、直辖市互联网信息办公室应当建立跟帖评论服务提供者的信用档案和失信黑名单管理制度,并定期对跟帖评论服务提供者进行信用评估。

第十条 跟帖评论服务提供者应当建立健全违法信息公众投诉举报制度,设置便捷投诉举报入口,及时受理和处置公众投诉举报。国家和地方互联网信息办公室依据职责,对举报受理落实情况进行监督检查。

第十一条 跟帖评论服务提供者信息安全管理责任落实不到位,存在较大安全风险或者发生安全事件的,国家和省、自治区、直辖市互联网信息办公室应当及时约谈;跟帖管理服务提供者应当按照要求采取措施,进行整改,消除隐患。

第十二条 互联网跟帖评论服务提供者违反本规定的,由有关部门依照相关法律法规处理。

第十三条 本规定自2017年10月1日起施行。

请前往个人中心进行实名认证

立即前往